CMC Markets | 美元短、中期交投要点解析

中期选举之后,美国股市出现了明显的下跌,隔夜企稳反弹,至收盘,道指抹去日内全部涨幅收跌,纳指升幅近1%,标普升0.3%。

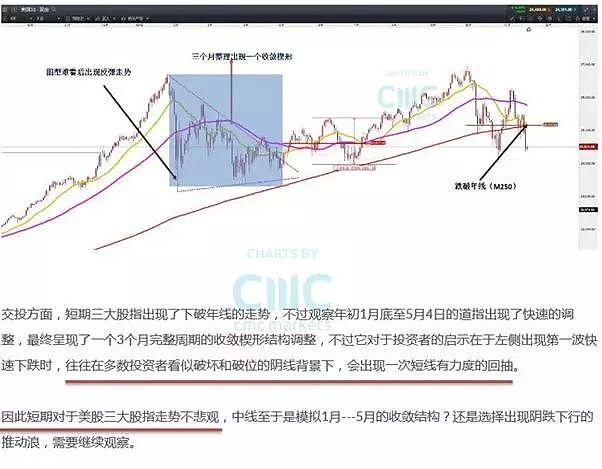

对于股票市场而言,我们昨日的分析中谈的非常清晰“短期不悲观”,“中期不乐观”,一切只是刚刚开始。

那么美元方面呢?中期选举,目前的结果是符合市场多数预期的,其实也是目前最佳的结果,美国政治的平衡在一度程度上是降低了“美国风险”,这个风险是“政治风险”与“经济风险”的结合。

对于美元而言,我们认为:美元的涨跌取决于“自我”,而非“对手盘”

1、短期:影响美元的因素,是市场的“犹豫心态”

中期选举之前,特朗普的施政纲领清晰,美联储的加息路径和“鹰派”态度坚决,美元年初至今全年表现不弱;

中期选举之后,美元中期走势势必有所改变,特朗普施政纲领以及美联储的货币政策均有可能改变;

短期的横盘阶段,是市场投资者的“解读”期以及“等待”期,“解读”的是美国政策的方向,“等待”的是美国经济数据的作证;

中期影响:

房利美30年固定利率抵押贷款(Fannie Mae Us30 Year Fixed Rate Mortgage)利率已经上涨至5%水平,为近6年以来的最高水平。

外界开始担心该数据如果上破6%后,会对房地产市场造成的压力?

(Source:Bloomberg)

2、对手盘太弱

作为美元的最大对手盘,欧元区自身“困境”不小,因此在美元进入“犹豫期”时,权重非美货币表现并不佳。

欧元区当前最大困境是意大利的公共债务问题,可能随时引爆欧元区经济风险。意大利公共债务与国内生产总值(GDP)的比例为120%,国内实际利率接近5%,经济增长停滞,债务总量为23000亿欧元,该占比达到全欧洲第二高。

对比此前希腊债务问题引发的欧元危机,意大利问题稍有闪失可能会引发更为巨大的冲击。

因此,美元短期、中期涨跌主要取决于自己、而非对手盘。

风险提示:

意大利债务获得有积极性的改变;

欧元区货币政策的积极性改变;

交投上注意(对于短线投资者T—T+2日):

市场价格推动的因素是多重复杂的,包含了产品基本面内涵的逻辑框架、参与交投的价格博弈、参与交投的投资者心里预期等等;

尤其是短线交易中,当图形走势特别清晰明了之时,其背后其实已经代表着“参与者心里预期高度一致”,因此使用“追击”型的策略往往容易失败,尤其当投资者

对于“杠杆”的使用不合理时,容易造成较大亏损。

比如,美股隔夜出现了较大的反弹,美股三大股指尾盘涨幅收窄,道指抹去日内全部涨幅收跌。截至收盘,道指跌0.95点,纳指涨近1%,标普涨0.3%。

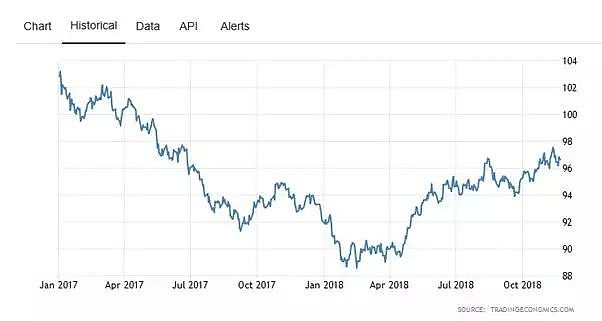

【美元指数-年12月2018】美元12月合约

调取美元12月合约图表,美元当前的趋势没有出现破位(10月16日以来的上升趋势),此后美联储议息会议后,表示了“加息进程”可能放缓,美元走势出现回撤,短期表现“犹豫”

若下破95.9水平,美元调整幅度可能加剧。12月议息会议前,美元大概率维持宽幅震荡。

【EUR/USD】欧元/美元

欧元短期、乃至于中线的反弹卖压集中于1.1490水平附近。如图所示,圈出了两个方框,出现了两个标准Counter Attack的k线组合,这种k线组合都是短期反弹的信号,在11月10日的k线分析中我们已经谈及过,并且再次强调k线组合是短线信号,无法确定中线走势。欧元短期支撑水平带留意1.1330——1.13水平区域。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64