美联储终于加息!澳联储下季度就要动手了?

那只从去年底开始就让市场揪心的靴子,终于落地了。

当地时间本周三(3月16日)美联储在议息会议后宣布,启动最新一轮全世界“期待已久”的加息周期。

不出市场预期,美联储将联邦基准利率上调25个基点至0.25-0.5%,为2018年第一次上调官方利率。并释放了多个重要信息:

根据会议中加息路径预测,年底之前可能再加息6次左右,直到基准利率达到1.75%到2%之间,2023年上升至2.8%左右(前次预测仅为1.75%)。

美联储认为,东欧冲突和中国新一轮疫情正在冲击全球经济,增加不确定性。因此下调了经济增长预期(从4%至2.8%),并上调了通胀预期,认为直到今年年底通胀率将在4.3%。

美联储还表示,在之后的会议中,将讨论如何“开始缩减9万亿美元(约合12.4万亿澳元)的资产负债表”。

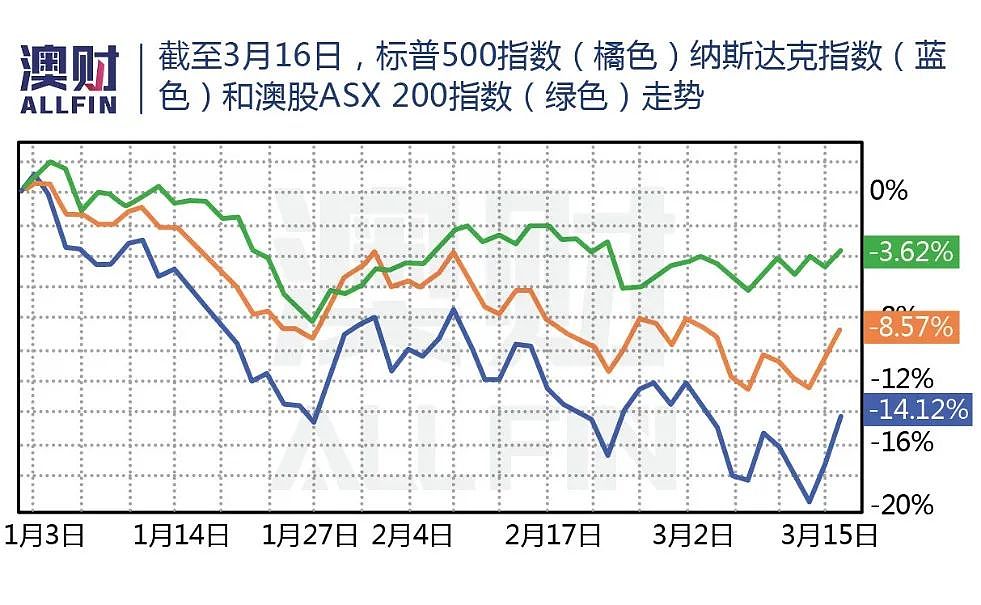

公告发布后,美股出现大幅反弹,标准普尔 500 指数收涨 2.2%,纳斯达克指数上涨 3.8%。10年期美债收益率上升1.3%后回落。

受美股走强影响,澳股ASX 200指数早盘也上涨1.2%,其中科技板块更是暴涨4%。

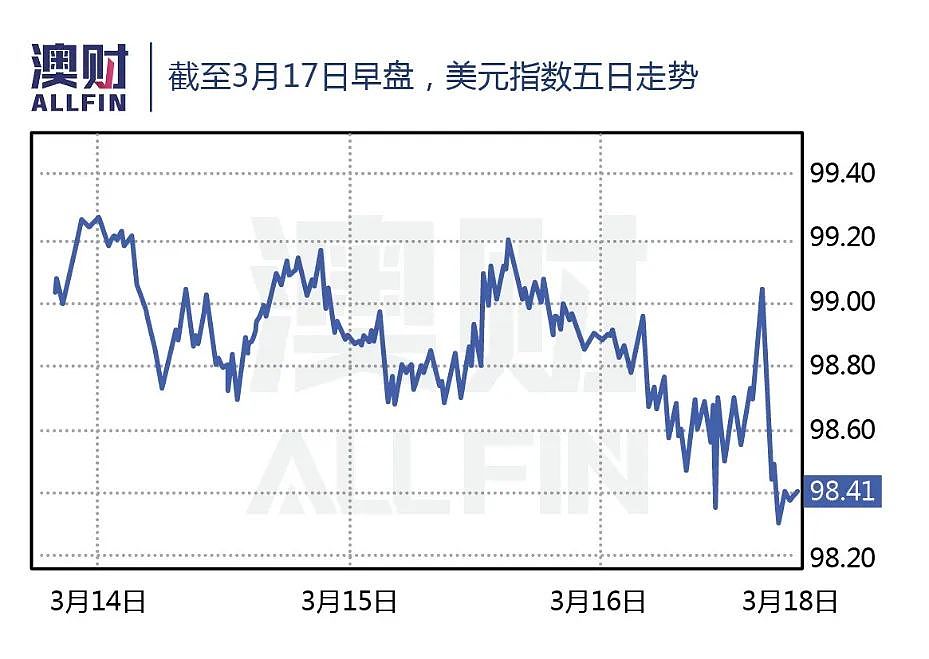

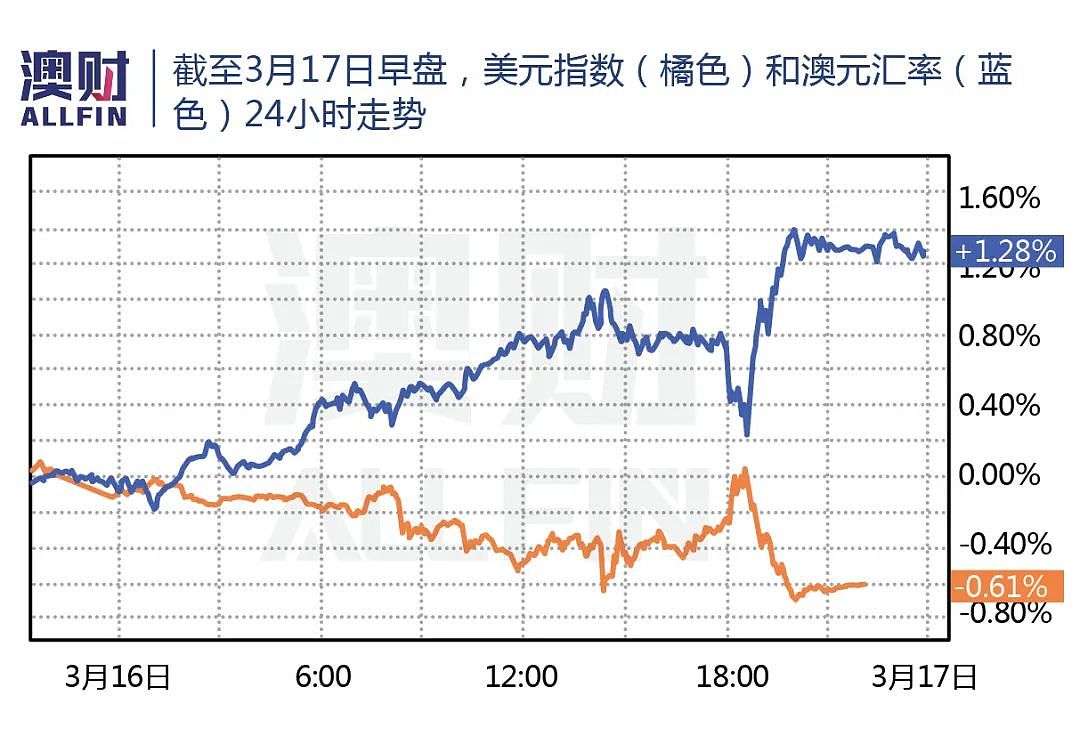

可能会让一些投资者疑惑的是,衡量美元对六种主要货币汇率的美元指数却在当天出现了明显的下跌。

博满澳财首席投资官魏睿昊指出,尽管美联储收紧货币政策的预期似乎较以前更快、更用力,但由于市场已经提前消化了加息预期,并且也没有达到一些激进分析师预测的50个基点,反而让市场“喘了一口气”。

而过去近一个月东欧局势带来的一系列冲击,股市已经处于阶段性低位,加息消息的落地反而让一些人重新回到市场。

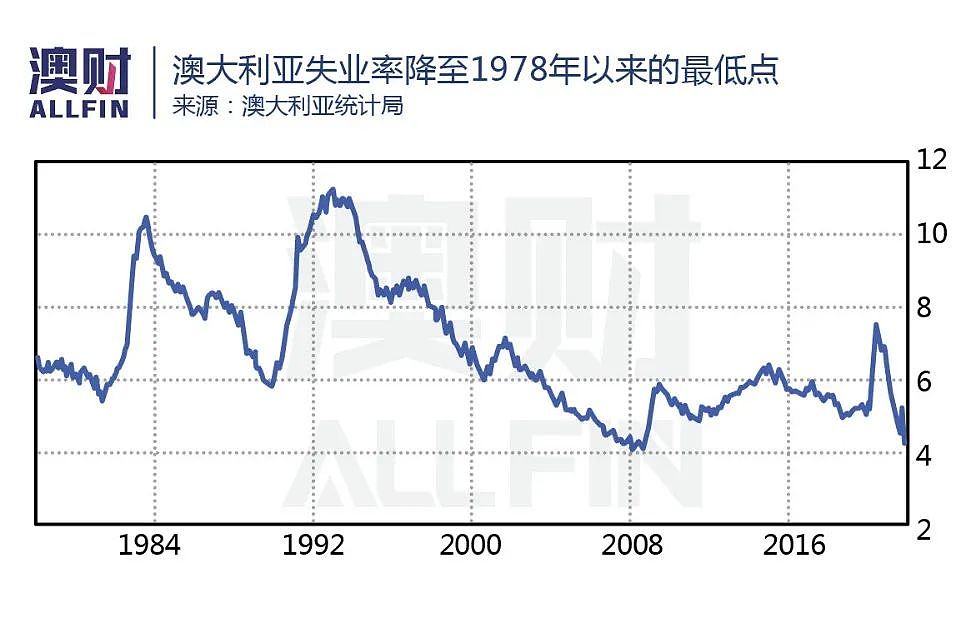

巧合的是,就在美联储宣布加息之后,澳大利亚统计局当天(3月17日)也发布了最新的就业数据,2月份全澳失业率下降至4%,上一次该指数如此低还是2008年8月,并且从1978年以来,失业率从未低于这一数字。

加之本月初公布的去年第四季度GDP增长强劲(3.4%),这就把美联储的问题“击鼓传花”,给到了澳联储:

通货膨胀不断提高,经济复苏显著,就业形势一片大好,下个季度要不要加息呢?

美联储的两难:

通胀高企VS增长放缓

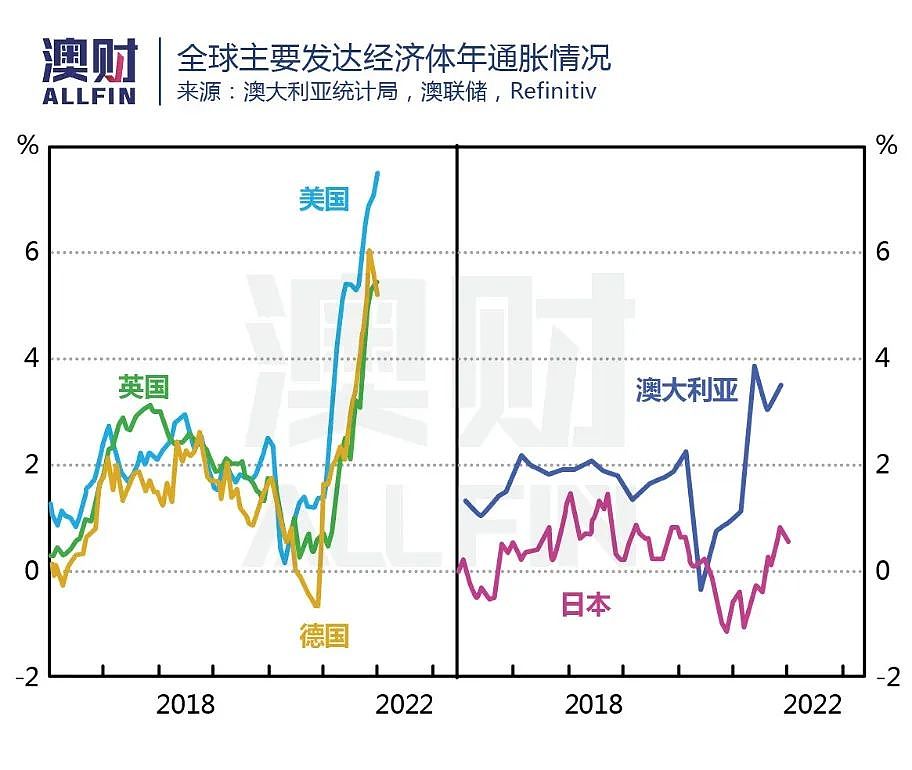

如果比较起来,美联储的处境要比澳联储差不少。

因为美联储面临的是极为两难的局面:高通胀和经济增长放缓。

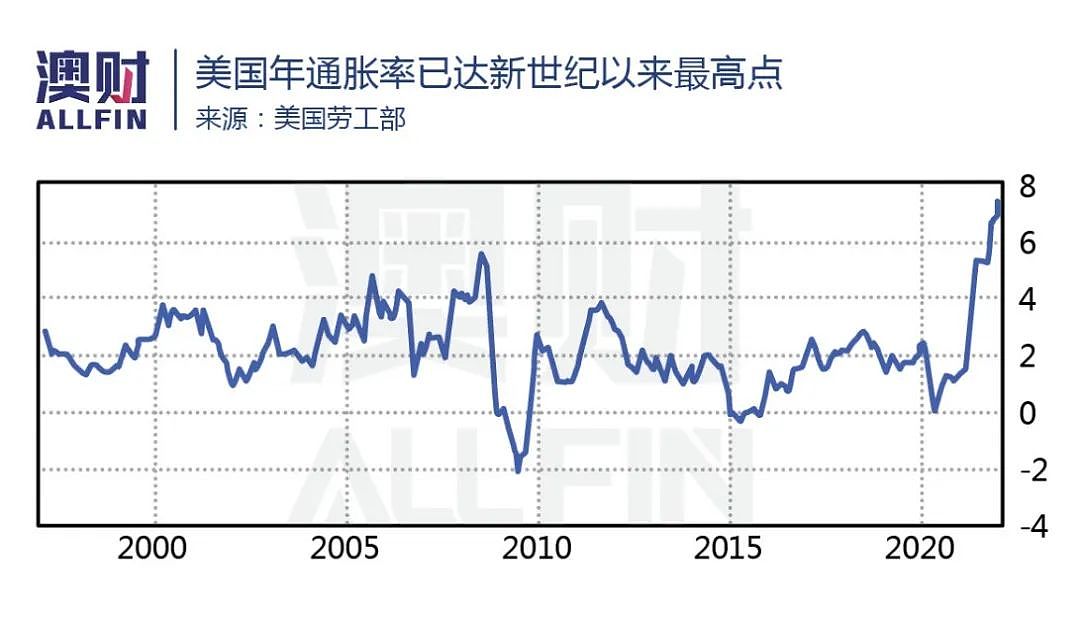

此前,美联储主要目标是将通胀率保持在 2% 至 3% 的目标范围内,并确保充分就业。

然而,目前美国的通胀则处于 7.9% 的 40 年高位,并且还在加速上升。

尽管美国失业率目前为 3.8%,并可能在2022年年底下降至3.5%,但经济增长却已经呈现疲态。美国2月零售销售环比增长0.3%,不及预期的0.4%,更远远低于前值3.8%。在一个月前大幅增长后有所放缓,这表明通胀限制了购买力的情况已经出现,消费者正在削减支出。

而在去年11月之前,美联储都坚称通胀只是“暂时的”。谁知统计数字不断打脸,外界批评其货币政策导向处于“失控”状态。

所以,即便东欧冲突和疫情影响了经济前景,美联储仍选择出手以防止通胀进一步恶化。

不过,从市场反应来看,美联储的加息决策并没有太多意外之处,目前基本上还是“温和紧缩”,对于缩表表现出了较大的灵活性。

这样做可能会认为既能遏制通胀,同时又控制货币政策直接收缩的冲击,减少市场“不良反应”。

但这并不是没有代价的,尤其在当前国际局势极为动荡的情况下,会增加未来资产价格和金融系统的不稳定性,以及增加实体经济的风险。

美国40年6次加息,

各类资产走势如何?

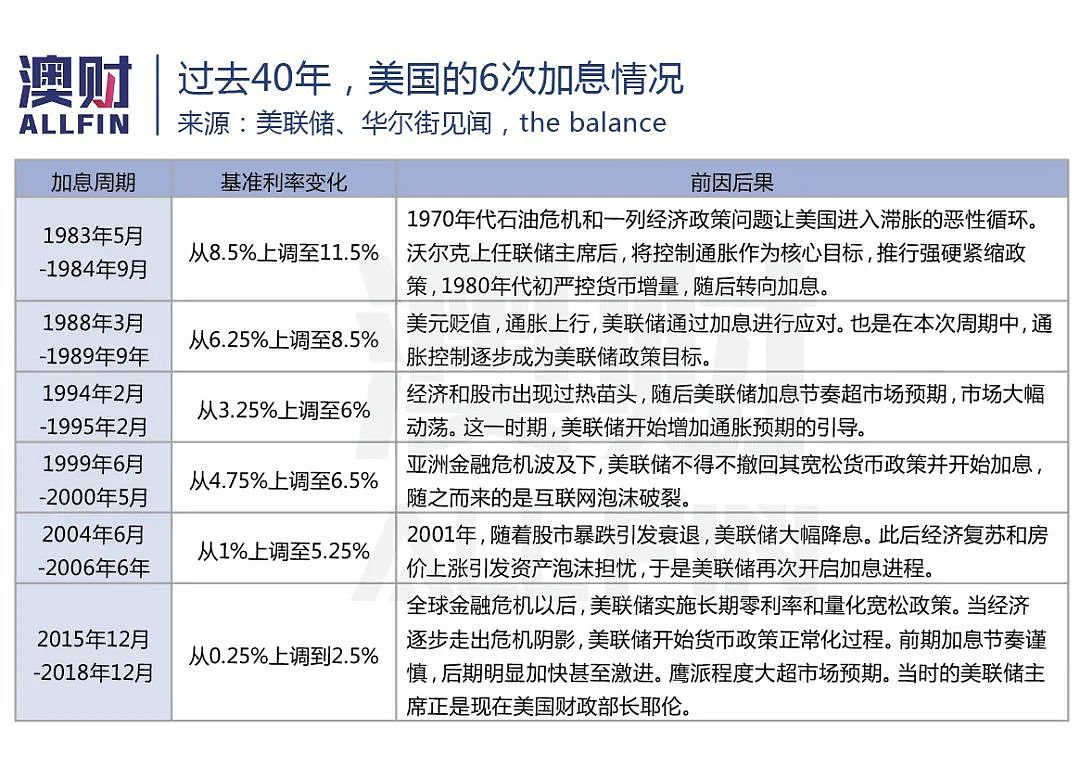

加息从短期到长期到底会对各类资产产生什么影响?我们可以看看过去40年美国的六次加息周期中到底发生了什么,以史鉴今。

简单来说,1980年代以来的美联储历次调控货币政策,几乎都是为了控制通胀,稳定经济发展,维持货币和广义总量的增长和经济增长一致。

每次美国加息幅度多在2-3%,这次美联储的加息路径预测2023年基准利率上调至2.8%左右,也符合这一趋势。

从不同类别的资产角度看:

美股:在第一次加息前后,美股往往会出现显著波动,尤其是高估值股票杀跌行情明显;但从整个加息周期看,多数加息后都导致美元资产走强;

美元:加息周期内美元并不一定持续走强,还需比较美国和全球经济的相对强弱程度;

大宗商品(黄金和石油):由于影响黄金和石油的价格因素非常复杂,从过去的数据看,加息周期对于金价和油价的影响并非线性。不过,金价与美元指数负相关关系较为稳定,油价则更多受全球供求关系的影响,加息周期并非核心决定因素。

其他地区市场:由于美元是国际流通、储备和结算货币,美联储的利率水平都会直接影响美元的流动性。美国历次加息,都一定程度造成资本撤离新兴市场,刺穿泡沫爆发危机。例如,1990年代初的日本经济泡沫破裂、1997年的亚洲金融风暴等。甚至美国本身2000年互联网泡沫,都与加息不无关系。

澳联储已经走出自己的节奏

澳大利亚市场与美国市场长期保持着一定的同步性,比如澳股的涨跌,往往与美股走势高度趋同。

然而,如果观察2000年左右以来的两国货币政策,就会发现,2008年金融危机以后,澳大利亚的货币政策与美国就明显不同。

这是由于澳大利亚在金融危机中受到的影响远不如美国严重,加上中国当时为了推动经济发展而大搞基建,更使澳大利亚很快迎来一轮矿业繁荣。

因此,在实施了一阶段的货币宽松政策后,澳联储很快就进行了一轮加息,以防止经济过热。

而此后由于矿业衰退和主要出口大宗商品价格大跌,澳大利亚经济增长失速,澳联储不得不以连续多年的降息来刺激经济发展。

AMP Capital 的首席经济学家肖恩·奥利弗(Shane Oliver)此前就曾表示,通过自己对两国经济的研究,可以看到美国与澳大利亚货币政策的传导性正在减弱。

AMP Capital 首席经济学家Shane Oliver,图/AMP

在过去,美联储加息可能推动澳联储加息,是因为如果美国加息推高美元,澳元贬值,而澳大利亚由于进口商品价格上升导致通胀上行。

“但近几十年来,澳元贬值对通胀的影响已经减弱,澳大利亚利率上升与美元之间的联系并不显著。”

事实上,今天还出现了美国加息,美元指数下跌,澳元汇率却明显上扬的情况。

所以尽管澳大利亚的货币政策会受到美联储政策的影响,但澳联储恐怕还是会保持自己的节奏。

由于澳大利亚的通胀情况远没有美国严重,澳联储主席菲利普·洛(Philip Lowe)并不愿意像美联储那样,极快地上调货币政策,他已经在多个场合否认今年上半年会加息的可能性。

美联储“瞄准”通胀,

澳联储“醉心”工资

当然,央行的政策总是在根据经济局势的变化而调整。毕竟,去年年底澳联储还在坚持2024年之前不会加息的说法,但是“形势比人强”,到了今年Lowe就开始暗示2023年加息的可行性。

和美联储最为关心通胀不同,澳联储更关注的则是劳动力水平和工资涨幅。

虽然Lowe此前表示,东欧冲突正在破坏全球经济前景,推动能源价格飙升,继而推高通胀。但其目前的判断是,该事件仍是短期事件,并不会长期影响通胀水平。

因此,最新的劳动力数据恐怕可以算是推了澳联储一把,似乎让其紧缩政策到了“箭在弦上不得不发”的地步。

此前,由于澳大利亚劳动力市场供给紧张,加之能源价格飙升,对于2022年年内加息,Lowe已经松口。3月9日,在参加《澳大利亚金融评论报》商业峰会上其放风:如果今年晚些时候提高现金利率也是“合理的”。

澳联储主席Philip Lowe在AFR的商业峰会上,图/AFR

这使得多家机构提前了自己对澳联储的加息预期。

国民银行(NAB)预计澳联储今年将连续三次加息,8月第一次加息15个基点,9月进一步加息25个基点,11月加息25个基点。在圣诞节前将现金利率提高到0.75%。

联邦银行(CBA)也预计澳联储今年就会开始将利率正常化,将在2023年第一季度将现金利率提高到1.25%,并保持到2023年底。

澳联储再三强调,目前工资仍然处于温和增长,要将通胀一直控制在目标区间内,工资增长率须达到3%。而去年第四季度,澳洲统计局工资价格指数仅上涨2.3%。

Lowe预计,随着劳动力市场趋紧,工资增长和其他劳动力成本指标将进一步回升,但在实际通胀率保持在2-3%目标范围内之前,澳联储不会提高现金利率。

因此可以说,澳联储加息的快慢,就要看大家工资的增长水平。

如果工资增速加快,那么就有可能会推动澳联储改变现在相对较缓慢的节奏,提早进入加息周期。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64