一出手就是84个亿,澳洲矿业巨头BHP此时发起并购,并不疯狂(组图)

全球矿业巨头必和必拓(BHP)最近可能会有大动作!

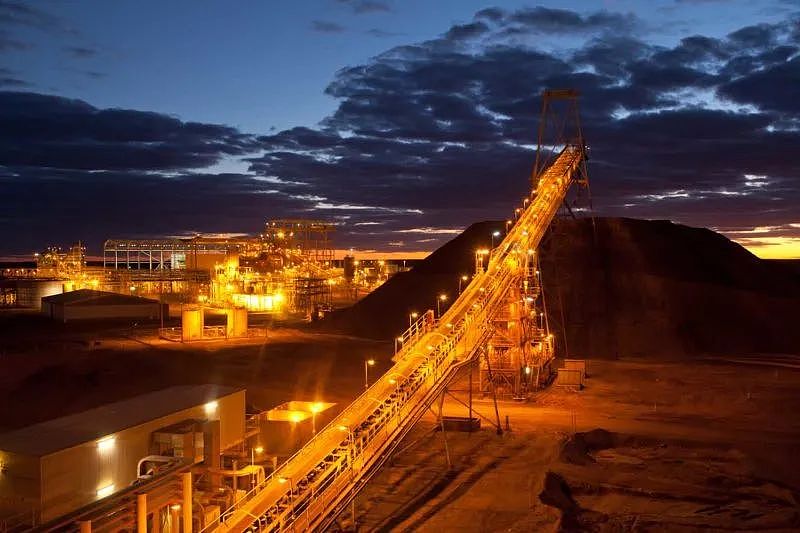

OZ Minerals的铜镍矿场

8月份,必和必拓提出以84亿澳元巨资收购澳大利亚本土最大铜矿公司OZ Minerals,OZ以估值过低拒绝了收购要约。然而知情人士近期透露,必和必拓最近有可能进一步提价,因为OZ在西澳又启动了一个价值17亿澳元的铜镍矿项目,身价自然更高了。

就在今年6月,必和必拓将自己的石油和天然气业务合并给了澳大利亚石油公司伍德赛德(Woodside)。

在目前二级市场萎靡不振,屡屡发生大跌的情况下,大公司们仍在伺机进行动辄几十到上百亿体量的并购活动,是不想好好活了吗?并没有。

Refinitiv的数据显示,截至9月16日,今年公开的并购交易1304亿美元(合1945亿澳元),较去年同期的历史新高大幅下降54.3%,交易数量也从1758笔降至1325笔。

然而,多数投行和律所预计,澳大利亚本土并购交易在2022年的最后几个月将出现回升。

这些澳大利亚最大宗并购交易的“撮合者”为何会有这样的信心?

观点1:波动也是一种机会

眼下并购交易耗时更长,有时还需要重新定价,甚至可能会被搁置(比如KKR以200亿澳元竞购Ramsay Health Care的案例)。并且会受到金融市场波动、融资成本上升等挑战的影响。

不过,今年以来,以澳大利亚本土企业为主的收购活动仍相对活跃,例如:澳新银行(ANZ)以49亿澳元收购Suncorp集团的银行业务、Morrison & Co.牵头的财团以36.2亿澳元收购Uniti,Carsales通过价值12亿澳元的股权发行收购Trader Interactive 51%的股份,以及必和必拓此次对OZ Minerals的收购邀约。

BHP墨尔本总部

根据Refinitiv的数据,与过去5年1293亿美元的平均交易额相比,今年涉及澳方的交易额实际上略有上升。

摩根士丹利(Morgan Stanley)澳大利亚首席执行官理查德•瓦格纳(Richard Wagner)表示,目前并购市场存在犹豫情绪,这与预期利率将在一段时间内持续上升以抑制通胀,以及更广泛意义上的信心下降有关。

“并购是信心的领先指标。如果董事会和管理层对未来有信心,对目标公司的收益有信心,对其他可能影响业务的宏观因素有信心,他们就会进行并购。”

摩根士丹利正在重新调整交易,以期获得银团融资。他们认为,以澳元结算的国内交易将继续。但在当前融资市场不确定的市场环境下,金额超过百亿的并购案可能不会出现。

自5月以来,澳联储已大举加息225个基点,将现金利率提高至2.35%。

当前澳联储的态度多少有些模棱两可,既表示将采取必要措施,遏制高通胀;又暗示,澳洲经济有放缓迹象,可能会放慢加息步伐。

这令80%的机构预期澳联储可能在10月再升息50个基点。

高盛澳大利亚和新西兰金融和战略投资者部门主管蒂姆·弗里曼(Tim Freeman)表示:“当经济前景更加明朗时,预计交易活动将增加。”

他指出,股市波动将导致上市公司被收购的活动上升。

“这是一个机会,尤其是对拥有资金的私募买家而言。虽然与去年相比,目前的执行风险明显更高,但买家和卖家仍在寻找达成交易的方法。”

观点2:年底前锁定交易意愿升高

据律师事务所Corrs Chambers Westgarth合伙人瑞奇·卡萨利(Ricky Casali)预测,2022年最后一个季度的收购活动将有所改善,但交易量不会大幅上升。

他表示:“科技行业的并购似乎是一个新的前沿领域,尤其是那些提供难以替代的核心企业软件和系统的公司并购。”

Casali还指出,竞购方对收购标的的估值仍存在挑战,因为围绕投入的转化和成本、劳动力短缺和较高利率的问题依然存在。

从全球来看,今年宣布的并购交易数量也有所放缓。Refinitiv的数据显示,截至9月9日,并购交易规模较去年同期下降32%,至2.6万亿澳元。

不过,Baker McKenzie律师事务所的合伙人劳伦斯•门德斯(Lawrence Mendes)看好第四季度的本地交易前景。

尽管澳大利亚在2022年的活动水平相比前一年要低不少,但他预计到12月31日前将“非常繁忙”。

“(这是)一个比2021年更艰难、更不稳定的市场,因此,在12月/1月前锁定交易有强大的推动力。”

观点3:并购融资强劲,IPO难复苏

今年,投行和律所还不得不应对首次公开募股(IPO)数量不足的问题。由于市场动荡,股票资本市场活动(包括二次融资和上市)在2022年迄今已下降38.4%。

Mendes称,在目前的环境下,股票资本市场“肯定很困难”,但公开市场的并购融资依然强劲。

他表示:“投资者有兴趣通过配售为正确的交易提供资金(比如在Cleanaway收购GRL之后,该交易的部分资金来自3.5亿澳元的配售)。我们预计,随着债务方案变得更加昂贵、更难承销,这类融资方式将变得更加突出。”

瑞银也认为,澳大利亚和新西兰为并购筹集资金而进行的股票销售到年底应该会保持强劲势头,而传统的IPO距离复苏可能还有很远距离。

观点4:私募资金充裕、保持谨慎

私募和风险投资公司在澳大利亚有大约100亿澳元的现金可以配置,而国际私募巨头贝恩(Bain)认为,在全球范围内,这一数字高达3.6万亿美元。

Casali指出,尽管私募资金充裕,但也保持谨慎行事。他的私募客户都在忙着评估许多机会,其中一些人恐怕在2022年结束前都不会达成一笔交易。

而Mendes表示:“私募将继续通过详细的尽职调查,对目标企业的业务基本面进行压力测试,如果他们感到不满意,就会离开;如果他们对估值和业绩预测感到满意,他们就有能力进行并购交易。”

据其分析,从更广泛的市场范围来看,并购交易活动最多的领域是医疗保健、科技和房地产(但不包括与零售相关的房地产资产)。不过,资本对非必需消费类的兴趣在增加。

“在这些行业之外,我们也看到了围绕基础设施资产和能源转型相关业务的大量活动,预计这种情况将持续到2023年。”

受宏观经济环境影响,现在市场情绪严重低迷。然而,大公司、大机构的“嗅觉”往往比一般的投资者要灵敏很多。他们会选择在这样的时机出手,到底遵循怎样的投资逻辑?他们到底是如何寻找自己的目标?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64