首次置业者因借贷成本上升而遭受重创(图)

首套房买家正首当其冲地承受着借贷成本上升的冲击,去年12月,面向这类客户的新房贷款下降速度快于其他任何买家类别,降至两年半多来的最低水平。

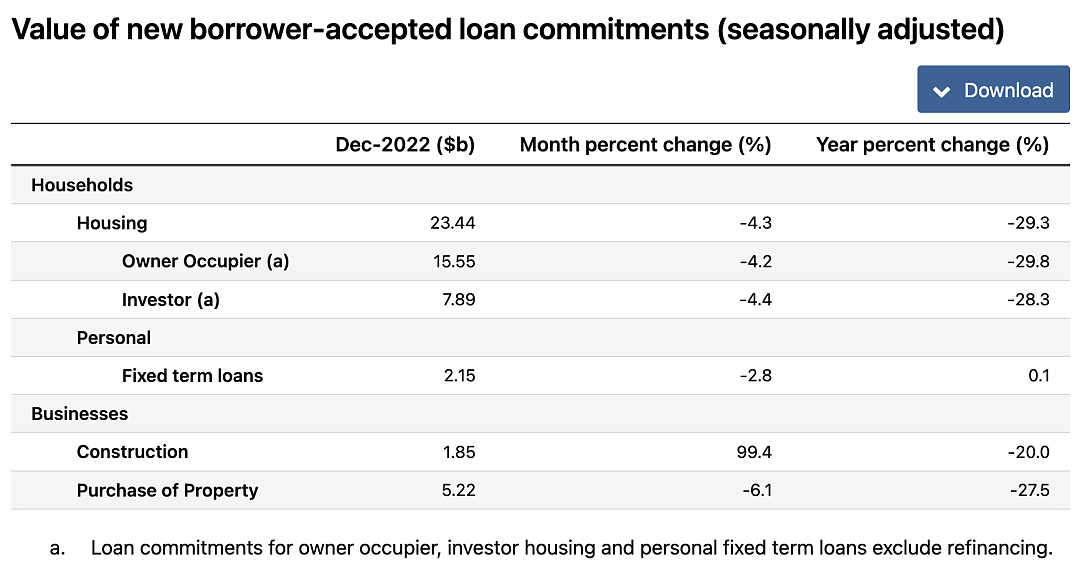

澳大利亚统计局公布的最新数据显示,首次购房者的新增贷款承诺额较11月下降4.6%,至37亿澳元。这是连续第四个月下降,也是自2020年5月以来最低的月度总数。

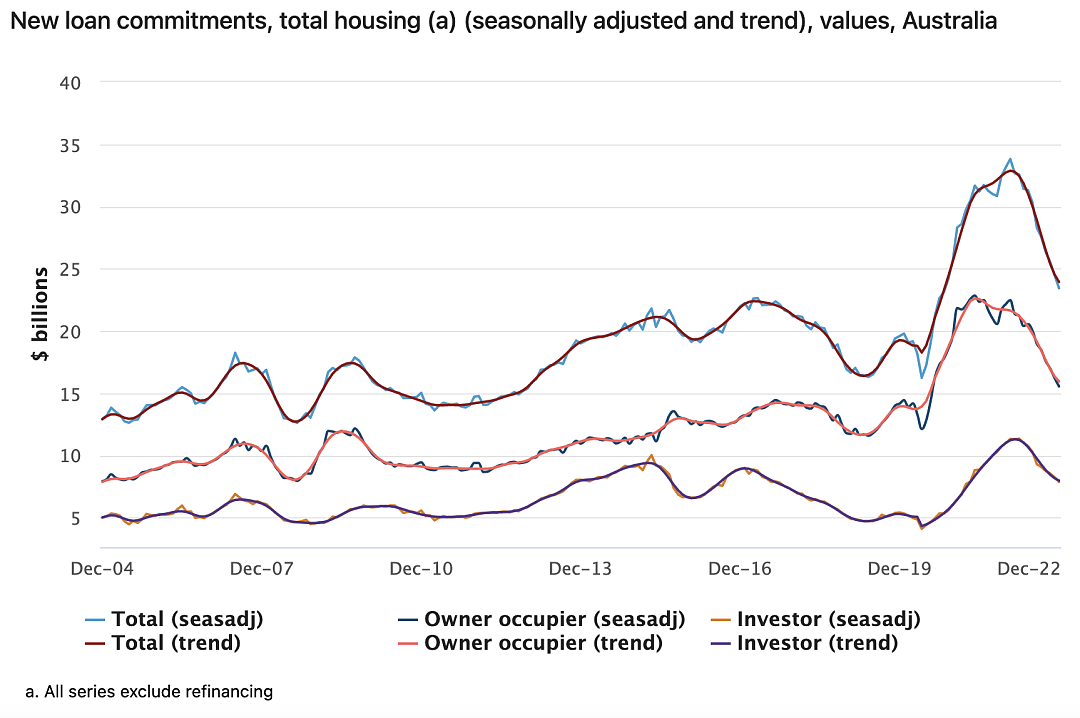

借贷的成本上升全面打击了购房者,自住业主和投资者的借款也有所下跌。12月新增房屋贷款承诺总额下降4.3%,至234亿元,为26个月低点。

更高的利率也给东海岸占主导地位的住宅市场带来了很大的打击。

CoreLogic的数据显示,1月份全国住宅价格进一步下跌1%,较4月份的峰值下跌8.9%。

然而,买家中介Julie DeBondt-Barker表示,首次购房者发现他们的贷款能力也在下降。

居住在墨尔本的DeBondt-Barker透露:“很多人都不得不从头开始。”

“我们联系的那些原本可以花85万澳元的人现在预算只有75万澳元。他们可能一直在内城北部的Thornbury寻找房子,但突然间,他们必须要把目光投向更远的Preston或Reservoir。”

新的贷款承诺已经连续11个月下降,因为房产价格下跌和借贷成本上升冷却了市场活动。

不过,JPMorgan经济学家Jack Stinson表示,随着利率上升周期达到顶峰,贷款水平可能会增加。

Stinson表示:“我们预计,随着加息周期接近尾声,借贷能力下降对新增贷款活动以及更广泛的房地产市场的影响将减弱。”

去年12月,房地产投资者的新增贷款承诺下降4.4%,至79亿元,为18个月来的最低月度数字。

ABS数据显示,自住业主的贷款下降4.2%至156亿元,为2020年7月以来的最低水平。

加息的上限越高,对住房贷款的抑制作用就越大。

澳新银行首席执行官Shayne Elliott表示,今年加息的次数将超过人们的预期,因为家庭财务状况良好,而且几乎没有迹象表明失业率在上升。

Elliott预测,澳大利亚的现金利率将达到3.85%的峰值。

尽管一些经济学家(如咨询公司BIS Oxford Economics的经济学家)预测,现金利率将在3月份达到3.6%的峰值,但澳新银行和投行花旗等其他经济学家预计,所谓的终端利率将达到3.85%,而Deutsche bank预计为4.1%。

买家中介DeBondt-Barker表示,当人们普遍认为利率已经见顶时,购房竞争将比现在更激烈,首次购房者应该考虑在利率可能达到峰值时他们能借到多少钱。

“如果(他们的商业抵押贷款利率)升至6%,他们能承受吗?”她提出。

“如果答案是肯定的,他们现在就应该买入。这可能是利率将上涨的方向。但当它稳定下来时,所有人都会进入市场。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64