澳洲办公楼开始雪崩,更可怕的是…(组图)

澳洲办公楼空置率开始飙升,主要核心城市CBD的大量办公楼,无人租住,甚至有CBD区域的知名办公楼,近半面积空置中。

更可怕的是,也许目前只是开始,最艰难的时刻可能还远未到来。

1

空置率正在不断冲高

澳州办公楼市场正在经历一场重构。

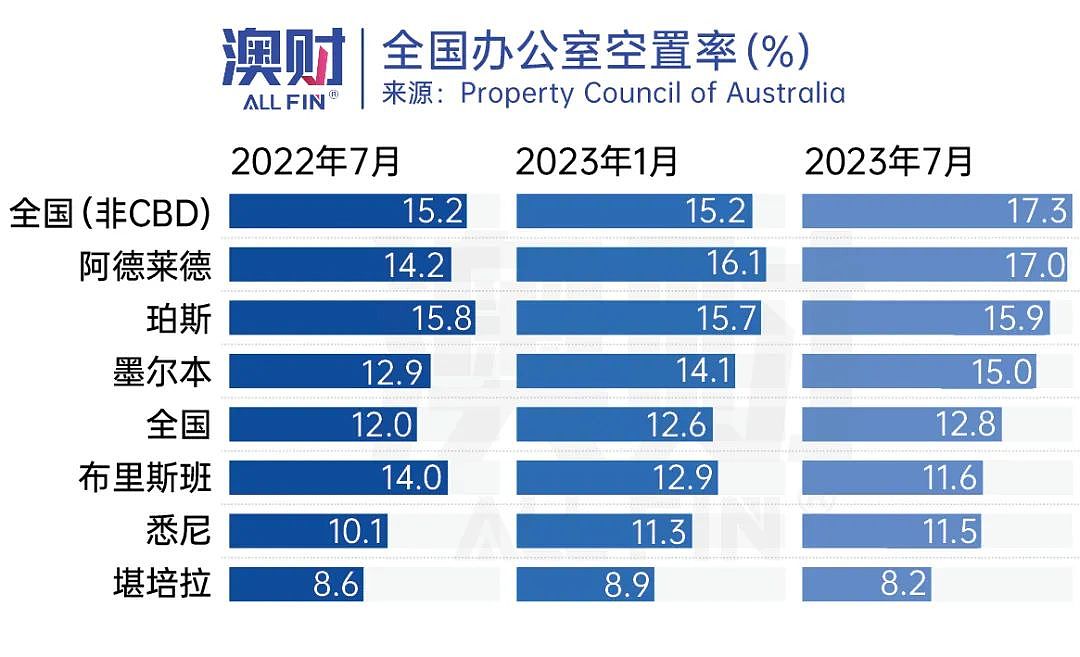

根据Property Council of Australia的最新数据,澳洲全国CBD办公楼空置率已冲高至12.8%,上涨至1996年以来的最高水平;非CBD地区的办公楼空置率更是上涨到了17.3%。在过去1年内,几乎所有首府城市的空置率都在一路上行。

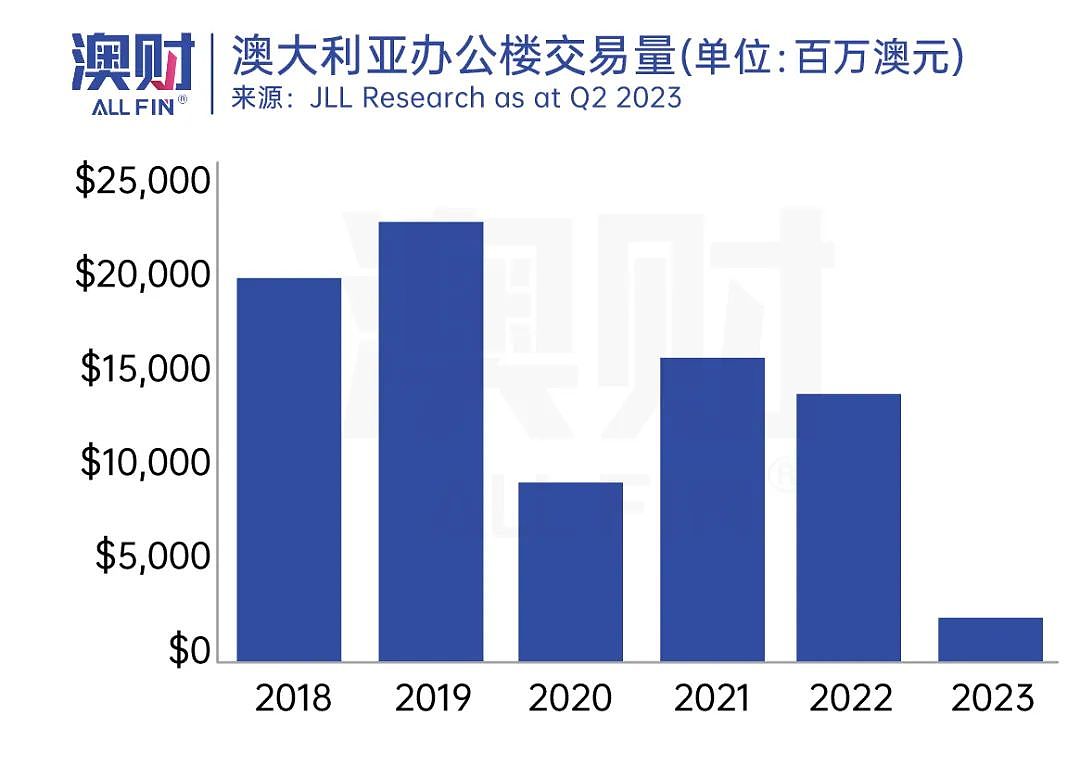

空置率上涨的同时,办公楼市场的交易量也应声下跌,上季度总交易量近4.95亿澳元,与过去五年相比大幅下降,其中94%的交易量来自于澳大利亚的CBD地区。

2

供应过剩才是“幕后黑手”

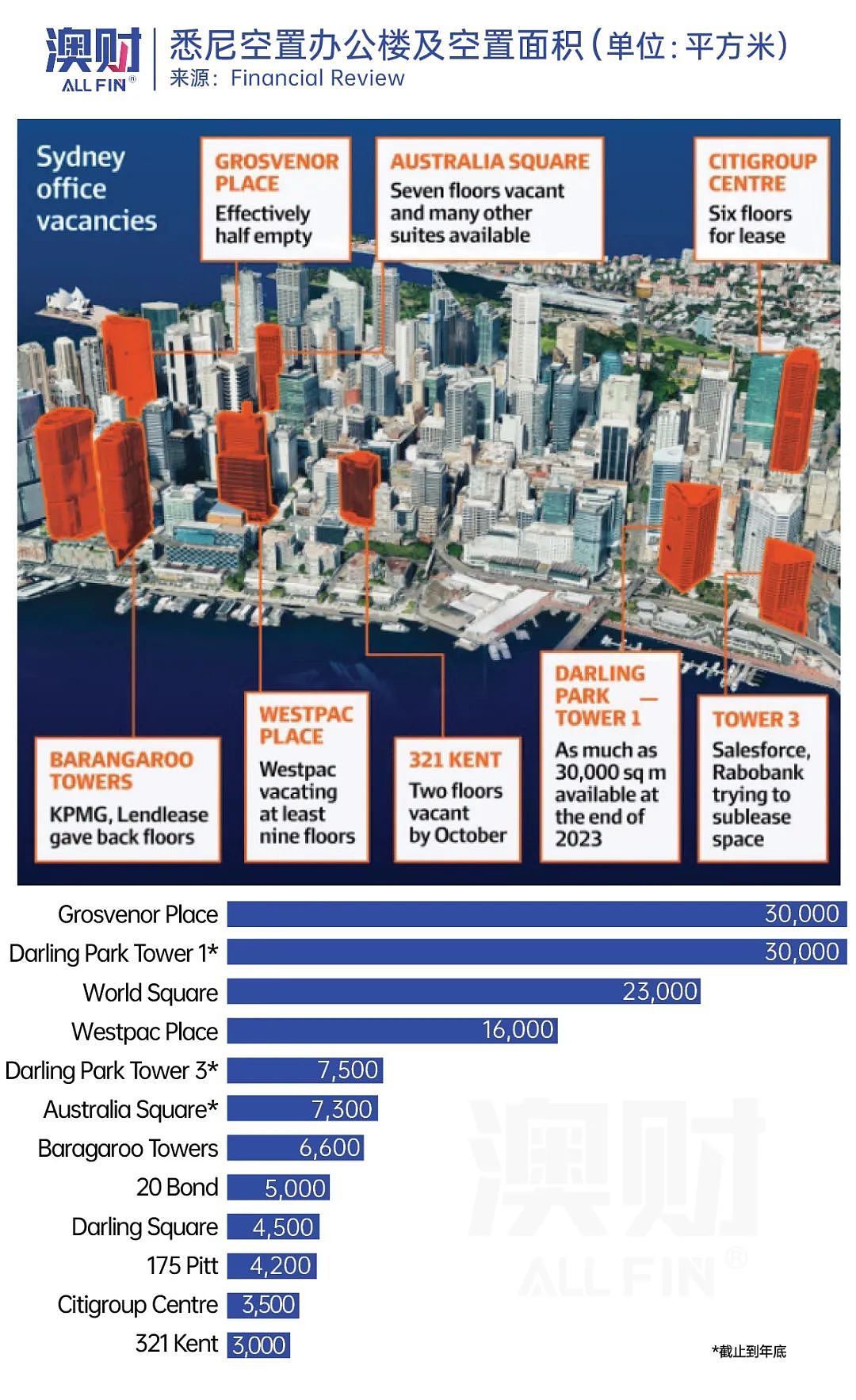

悉尼和墨尔本两大主要城市中,悉尼CBD地区办公楼的空置率上涨20bp至11.5%,知名的Grosvenor Place有一半的面积都处于空置中,空置面积高达30,000平方米。

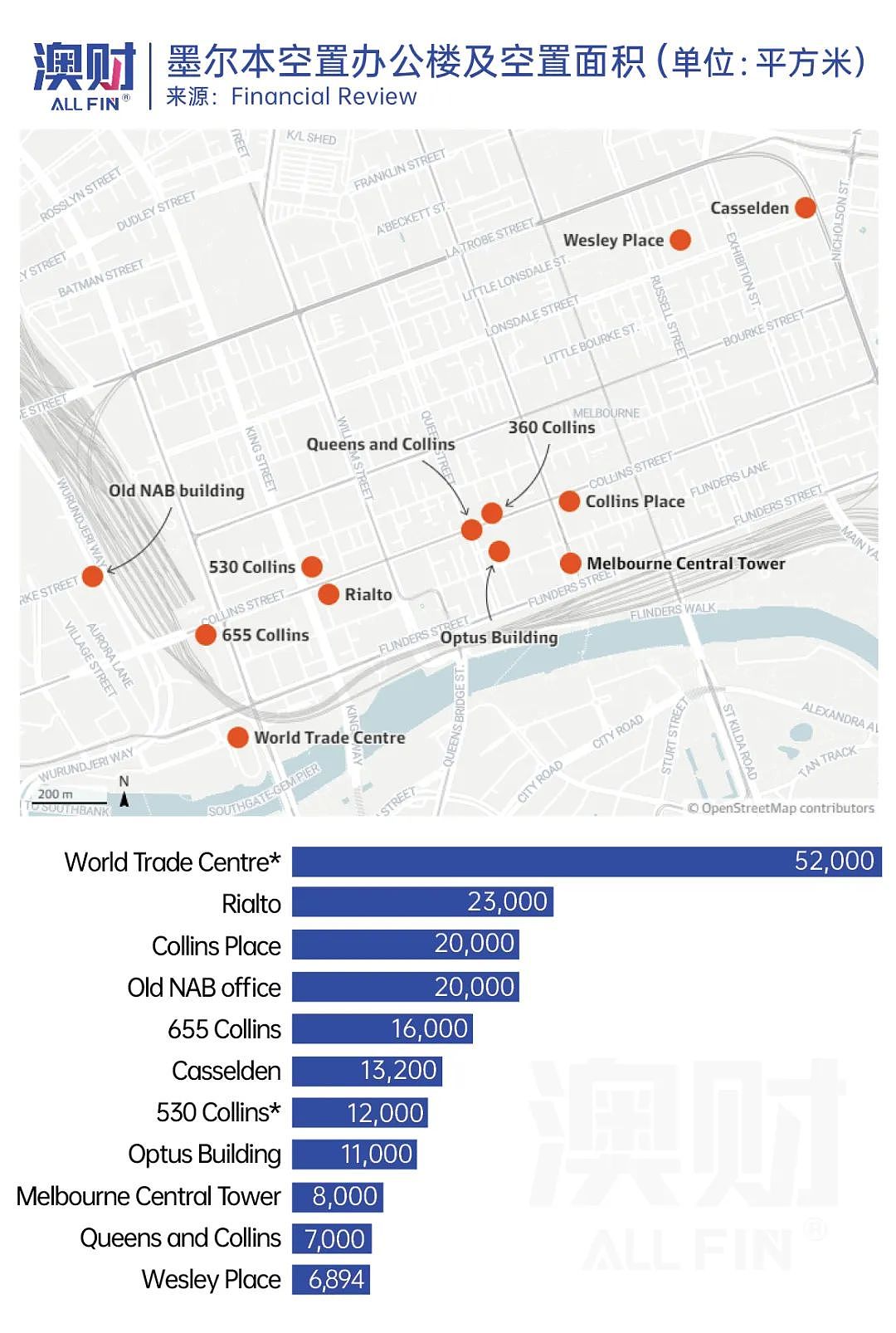

同样,墨尔本CBD地区也未能幸免,情况甚至更为严重,空置率上涨90bp至15%。空置率最高的办公楼World Trade Centre的空置面积高达52,000平方米,最具代表性的“金融街”Collins Street有大批租户即将搬离。

办公楼需求萎靡的背后,其实是基于公司对未来经济的悲观预期,从而选择裁员,缩小公司运营规模;另一方面则是疫情期间大量员工被迫选择远程办公,在生活正常化后,与现场办公相比,员工依然偏向这种居家工作模式。因此,很多公司的办公室的需求降低,从而缩小办公室规模。

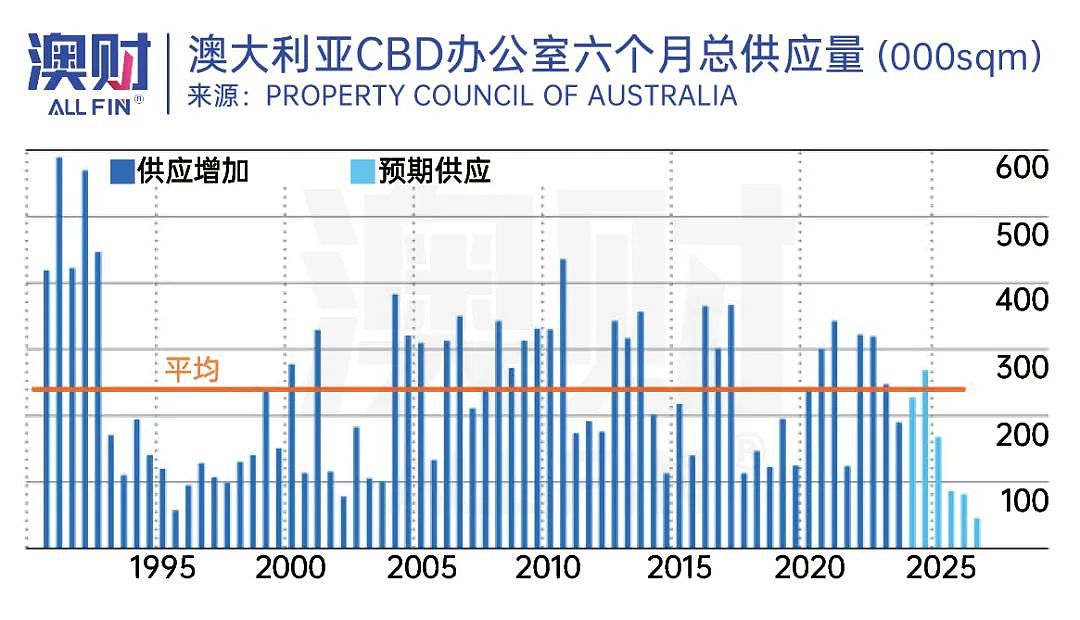

除了需求下降之外,新增供应过剩是另一大主要原因。自2020年以来,CBD地区新办公楼的供应量远高于长期平均水平。过去三年间,企业和政府额外租用的CBD办公面积有135万平方米,而同期新建造出租的办公面积达185万平方米——市场上新的办公楼供给远高于市场可以吸纳的需求。

Kernel Property的租户维权人士厄温(Steve Urwin) 警告称,澳洲各地的实际空置率可能远高于目前的统计水平,因为它没有考虑到“影子空置”,即在那些空置的办公空间,尽管由于工作模式的改变,进驻率最低,但租户仍在支付租金。

对于未来办公楼市场的走向,厄温认为,墨尔本CBD已经过度建设,空置率将进一步恶化。“现在的情况已经很糟糕,但预期的空置高峰还没到。”

仲量联行预计道,墨尔本办公楼的总体空置率在未来2到3年内都不会达到峰值。

需求降低和供给过剩,共同推动了澳洲CBD地区办公楼创下1996年以来最高的空置率。

3

办公楼估值普降15%-20%

为了提振办公楼的回报,业主不得不实行租金激励机制,例如十年的租约中,租户可享受长达4年的免租期。在高空置率和高激励的双重压力下,目前CBD地区的办公楼普遍面临估值下跌15%-20%的困境。

7月初,澳洲上市的房地产资管公司Dexus以3.93亿澳元的价格出售了位于悉尼CBD的26层办公楼,较账面价值折价17.2%,预计cap rate为6.6%。这是正在运营的CBD办公楼中第一笔以极高折扣卖出的交易。

据悉,Dexus拥有的另外一处位于悉尼1 Margaret Street的办公楼正在以$296m的价格与私募股权地产公司Quintessential Equity进行出售谈判,折价15%。由于贴现率和资本化率的增加,Dexus拥有的32处办公楼资产,在2023财年进行外部估值后,账面价值同比下跌了7.7%。

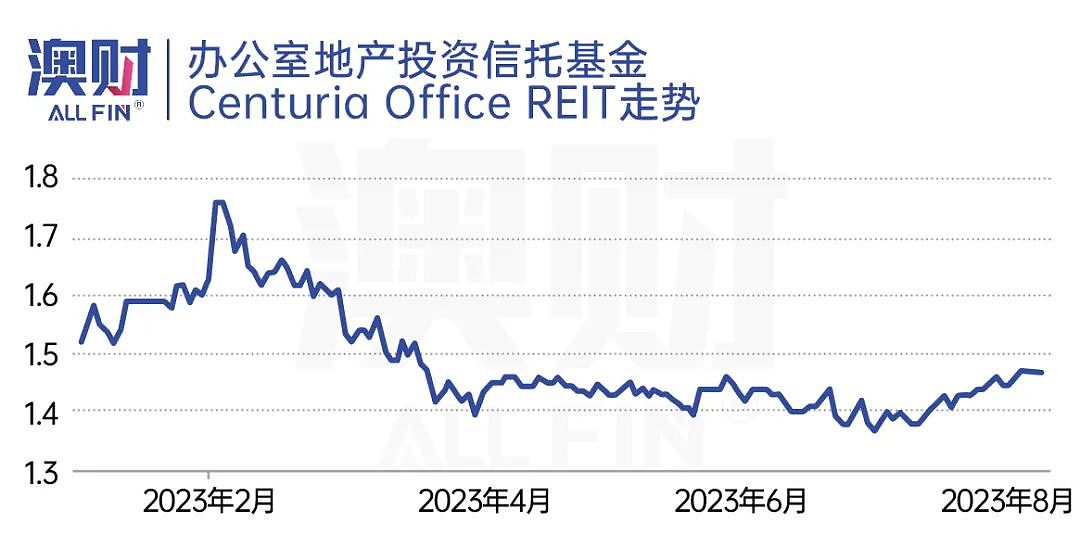

股市中的地产投资信托基金(REITs)可以更加直观和综合地反映出当前上市资产的变动情况,比如澳洲最大的纯办公室地产投资信托基金Centuria Office REIT (ASX: COF)在今年内一路走低。

即使COF在墨尔本和悉尼CBD地区的办公室投资占比极低,在对投资组合内70%的资产完成外部估值后,较账面价值依然下跌了4.4%,约计1.02亿澳元,这已经是2023财年内连续两次估值下调。不仅如此,COF已经连续两个月以折扣价卖出投资组合内共计6,300万澳元的办公楼资产。

不难看出,澳大利亚的上市和非上市办公楼地产都在经历“寒冬”。

4

酒店行业犹如万绿丛中一点红

办公楼一度是商业地产中最热门的资产类别,而办公楼当前的困境,也是很多其他商业地产的缩影。

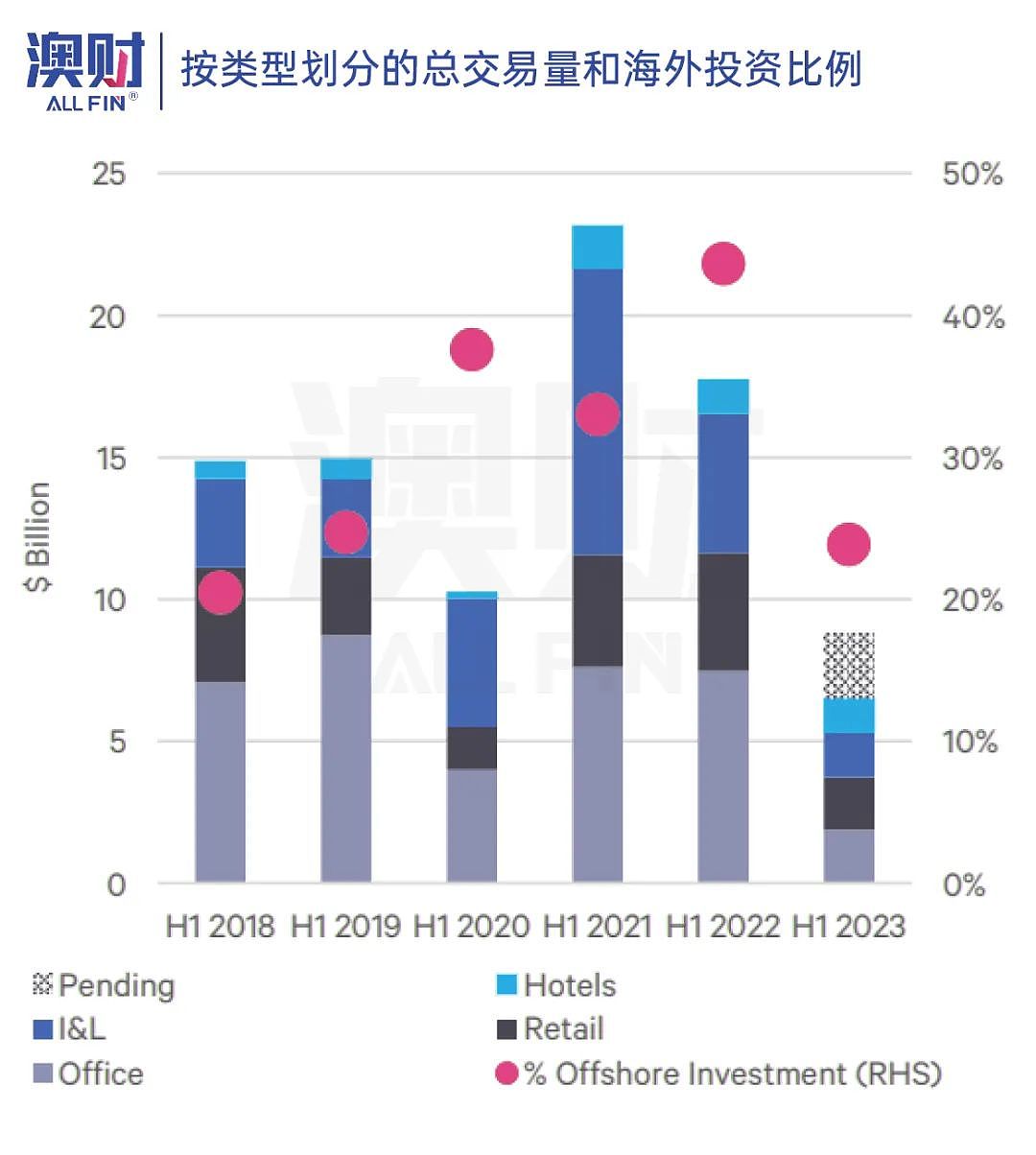

根据CBRE的最新数据,由于利率上涨所导致的融资成本上升,以及未来房产估值的不确定性,上半年澳洲商业地产的交易总额同比下降50%至88亿澳元,其中还包括约23亿澳元的尚未结算交易。

办公楼、零售和工业地产的交易量均大幅下降,但在疫情中饱受打击的酒店行业却凭借高入住率和稳健的房价走强,交易量并未出现明显波动。

5

成本压力高居不下,

新住宅审批量再创新低

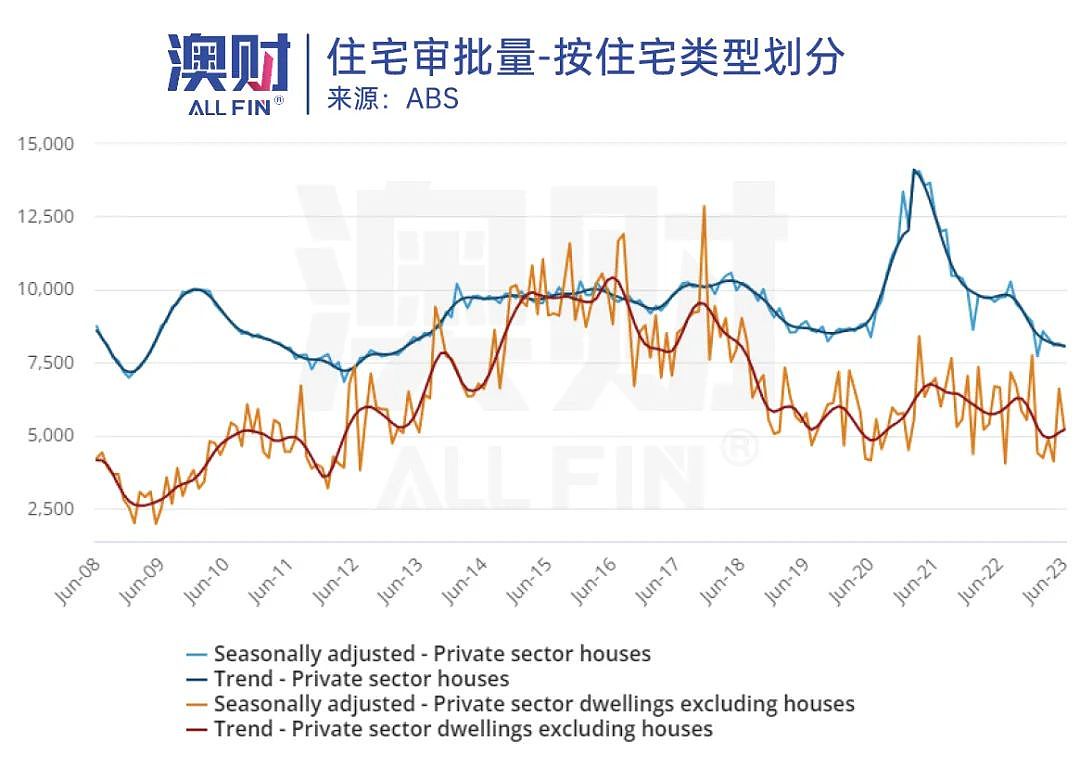

与商业地产大多数遇冷的情况截然不同的是,住宅地产在本月内依然保持火爆。而且2023年的新住宅审批量已经跌至4年以来的最低水平,高昂的建造成本进一步加剧了住房的供应危机。

根据ABS最新公布的数据,6月的新住宅审批量跌至4年内的最低水平,环比下降7.7%。按地区分布来看,新州的新住宅审批量降幅最大,环比下降44.9%;按住宅类型来看,除独立住宅以外的房型下跌幅度最大,环比下降21%。

高昂的借贷和建造成本导致开发商暂缓开发计划,未来几年的新住房短缺可能会加剧,使得本就严重的住房供应危机雪上加霜。

从购房需求来看,虽然整个财年内的新贷款量同比下降20.6%至481,234笔,但5月和6月的新增量呈现上升趋势。2023财年的房产购买结算共665,000笔,同比下降18.6%。但是从3月开始,结算量便已经开始反弹,6月录得66,000笔,达到本年内的新高。与进一步降低的新房供应相比,购房需求却在进一步走强。

6

加息前景不明朗,

住宅市场有所降温

Corelogic的数据也印证了购房者的强劲需求,7月全国房屋价值指数上涨0.7%,房屋价值连续第5个月回升,但是涨幅与5月的1.2%相比,已经呈现出了下降趋势。

首府城市的新挂牌房源数量也在本月上涨了3.9%,与以往传统的季节性淡季趋势呈现出了相逆的现象。主要原因仍是住宅的供应不足,房屋总库存水平较低,但销售状况却非常强劲,因此不少卖家认为,当前的市场状况就是挂牌出售的好时机;另外一个原因,则是一些家庭在高息的压力下被迫抛售房产。

与卖家的情绪有所不同,买家则开始变得更为谨慎。悉尼最新的房产拍卖清盘率数据跌至70%以下,这是5个月以来的最低点。一个原因是可选择的房源变多,买家购房的迫切心情有所缓解;另一方面,对于接下来加息节奏的不确定性,也给了不急于入手的买家更多观望的时间。

7

澳财投研观点

商业地产方面,在融资和建造成本“双高”+租金和估值“双低”的压力下,一些业主开始折价抛售持有的办公楼资产,以改善公司在高利率环境下的资金状况;另一方面,办公楼地产的暗淡前景也会使得很多开发商望而却步,现阶段供需错配的危机在供应大幅下降后,将会得到一定程度的缓解。

住宅地产方面,近几个月房产拍卖市场出现明显回升,房价和成交量保持上涨态势,但对加息的不确定性,也使得房产的上涨态势有所放缓。与商业办公楼的供给过剩完全相反,住宅房产依然存在着严重的供不应求困局,高居不下的建造成本限制了供给的快速增长,长期的供需错配也将持续对房产价格形成有力的支撑。

澳财也将在下周四晚,以线上直播的形式发布最新的《地产可负担性报告》,首席投资官魏睿昊Julius将会在线解读报告内容!报告将会深度剖析澳洲住房可负担性的难题,并寻找房市破局的策略,助您在投资中做出更有效的决策。赶快扫码,获取直播通道。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64