数十华人存款被转入陌生帐户,投诉无门 银行拒赔(组图)

存在银行的钱,甚至是购买的基金,本人不知情却被转入陌生人帐户。在2022年至2023年期间,分散于加拿大各地的数十名华人均经历了BMO帐户存款怀疑被盗事件,少则损失数千元,多则近5万元。他们尝试了各种办法,希望追回款项,但均无结果。温市警(VPD)证实,已收到报案并表示温市警与BMO已对此案展开调查。

BMO回复记者时亦证实该银行已进行调查并鼓励客户若遇疑似欺诈,请联系警方,以便银行支持警方调查。

温哥华居民许小姐就是其中一员。2023年6月9日,许小姐透过手机应用程式登陆自己的BMO网银帐户,先发现原密码不能用,重新设置新密码后发现存款馀额为负数,即不仅此前3.3万元的存款没有了,甚至帐户还出现透支。当时身在中国北京的她,立即拨打国际长途向银行报失。

许小姐告诉明报记者,后来她得知,其3.3万元存款在2023年4月28日至6月1日期间,先后分16笔,都以e-transfer的形式转入了4个陌生帐户。最令她震惊的是,这笔钱中还包括一笔基金(mutual fund),也在她未授权的情况下,卖出转入支票帐户,然后又被转走。

她指,整个事件有太多不合理的地方,比如,通常e-transfer的收款人在收到款项后,转出款项的一方会自动收到一封确认邮件,但她从未收到过。此外,她买基金的时候,银行的客户经理告诉她,需要本人来柜台或打电话并通过回答安全问题确认身分后,方能卖出基金,但她帐户的基金却通过网银卖出了。

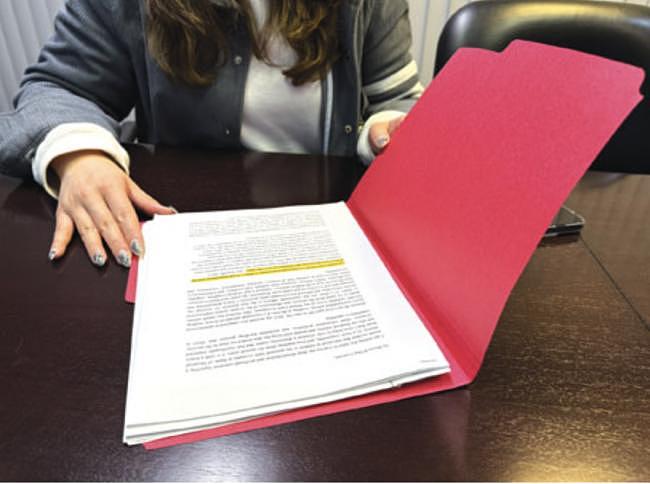

许小姐向记者展示事发后她收集到的证据和资料。(文莉莎摄)

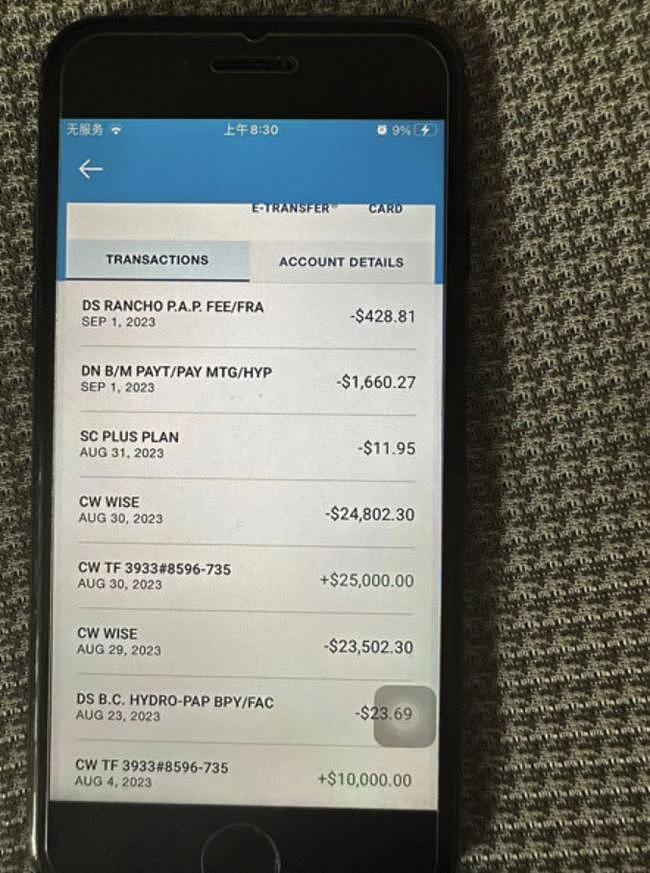

张先生的网银交易记录中显示,8月29日和30日分别转出2.3万元和2.4万元至陌生帐户CW WISE。(受访者提供)

许小姐续指,过去半年她先后与她家附近的BMO分行的客户经理、分行行长、身在满地可的区域经理,以及BMO副总裁级别管理人员多次沟通,但银行方面给她的回复都是不能赔偿。

许小姐说,银行称网银有二次身分验证系统,如果用户在一台未曾使用过的终端进行操作,系统会自动发送验证码至用户的手机或邮箱,“银行的意思是,是我自己泄漏了密码或验证码给其他人。”

她又说:“按照BMO的指示,我去BestBuy对手机进行了检测,证明我平时用于登入的设备从未被黑客侵入。反过来说,如果是我的网银密码被盗了,为何使用相同密码的其他银行的钱没被偷?银行说,他们给我发送过验证码,但我要求他们提供具体发送验证码的日期,他们却始终未能提供。”

至于被卖出的基金,银行方面的解释是,在2022年BMO推出了新政策,可以在网银进行基金买卖。而许小姐表示,对此并不知情,也从未收到任何形式的通知。

许小姐称,这一事件打乱了她和家人的生活,已觉身心疲惫。她已走完银行内部审查的三个阶段,结论是拒赔;又将事件报告给银监会(OSFI),目前在等结果。她还报了警,但警方表示,因为BMO 没有报案,只能银行内部自查,“接下来我打算走法律程序”。

在网上搜寻资料时,许小姐发现自己并非孤例。她加入了一个19人的微信群,群友遍布加拿大各地,都在近一两年内经历过BMO网银帐户被盗,损失从数千元至几万元不等。她说,此外还有一个whatsapp群,群组中也有十多个类似经历的华人,与微信群只有个别重合。

居住在大温的群友张先生也向明报分享了其经历。他指,其BMO帐户中有4.8万元存款, 2023年8月29日和8月30日,这笔存款通过网银先后分两次,以bill payment的形式,转入一陌生帐户。

他续指,由于这个帐户平时专门用于自动划扣房屋按揭款以及管理费,并未经常查看,直至2023年9月中旬,BMO某分行给他打电话,通知其帐户馀额为负数,他才惊觉此事。

张先生说,当初在BMO开具帐户时,bill payment 的限额为1.3万元,他不明白为何不明身分的人可以一次性转走2万元以上,还转了两次?而银行的回复是,因为这些年张先生信用良好,自动提高了其转账限额。

银行同样拒绝赔偿张先生的损失。张先生称,他是工薪阶层,好不容易用积蓄买了房,存了一笔钱准备还按揭,现在却不翼而飞,最受打击的是投诉无门,没有任何人能够帮助他们。

温市警回复明报查询表示,他们已收到来自许小姐的报案,并称温市警与BMO已对此案展开调查。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64