收益超4%,这些“活期存款”真面目是……

传统银行短期存款利率下行,银行理财预期收益率跌至17个月以来新低,不少“互联网宝宝”收益率跑步进入“2”时代……在宽松货币政策下,近期市场利率不断下跌,常见的一些低理财产品收益越来越“骨感”。

但值得注意的是,就是在这种行情下,一些民营银行的“活期存款”利率却走出了截然相反的路线,推出了收益较高的活期存款创新产品。

01

民营银行短期存款利率攀高

“活期存款收益不如定期存款收益高”,这一观念一直以来深入人心。

不过,近期一些民营银行推出的“活期存款”却打破了这种“刻板印象”。

公开资料显示,不少民营银行近期正热推各类“智能存款”。销售这种产品的平台多主打“活期”、“保本保息”,享受存款保险,且收益率基本在4%左右。

高收益性和高灵活性使这类存款产品成为目前理财收益率下行的趋势下青睐的投资产品。

据融360不完全统计,目前有蓝海银行、富民银行、百信银行、网商银行、微众银行等7家民营银行在发行此类产品。多数银行除了在自己银行的APP上售卖该类产品,还会选择和互联网巨头合作代销。

比如京东金融APP上就在代销富民银行的“富民宝”、众邦银行的“当日”系列产品、振兴银行的“振兴存”产品。

从收益率来看,这类活期存款创新产品的利率多在3.5%以上,且很多都能达到4%。其中,蓝海银行的“蓝宝宝”利率最高,提前支取利率为4.5%;其次为富民银行的“富民宝”,提前支取利率为4.4%。这两款的底层资产都是五年期的定期存款;利率最低的为网商银行的“定活宝”,提前支取利率为3.5%。

而融360监测数据,目前互联网宝宝类产品的平均收益率在2.8%左右;10月定期存款利率在各类银行中排名第一的邮储银行给出的三年定期存款利率为也只有3.76%。

02

“活期存款”真面目:定期存款活期化

明明打着“活期存款”招牌,部分利率却比定期存款还高,为此,不少人疑惑:这些存款产品真的是银行存款吗?

事实上,这种所谓的“活期存款”,实际上并不是普通的存款,而是将定期存款的收益权转让的一种产品。

具体操作为:投资者将资金存入后,实际上资金进入了三年或五年定期存款的资金池,投资者之所以一买入就能确定利息,是因为提前计算了定期存款到期的利息,而投资者提前支取时,就将此收益权转让给第三方机构,全部资金到期后,银行将再将部分定期存款利息分给第三方机构。

换言之,这类“活期存款”真面目就是“定期存款活期化”。

融360理财分析师杨慧敏指出,这类民营银行之所以能给予投资者如此高的利息,是因为发行这种存款产品的主要是互联网银行,以利率水平相对较高的小额借贷为主营业务,所以这种活期存款实际上能让银行锁定定期存款,从而支持贷款的资金。这样高利率的贷款基本可以覆盖定期存款的高息。

03

为什么民营银行愿意高成本吸储?

不过,付得起不等于愿意付,为什么民营银行愿意付如此高的成本吸储呢?

杨慧敏指出,高成本的背后直指民营银行两大痛点:吸储难、获客难。

一行一店,是民营银行必须面对的现实。民营银行在总行所在城市仅可设1家营业部,不跨区域。不能开设分支机构,意味着民营银行能够触及到的客户很少,虽说被允许吸收存款,实际上困难重重。

以首批5家民营银行为例,从2017年财报披露的各家银行负债结构来看,华瑞银行、金城银行和民商银行存款占全部负债比重相对高些,而微众银行和网商银行同业负债占全部负债比重相对较高。

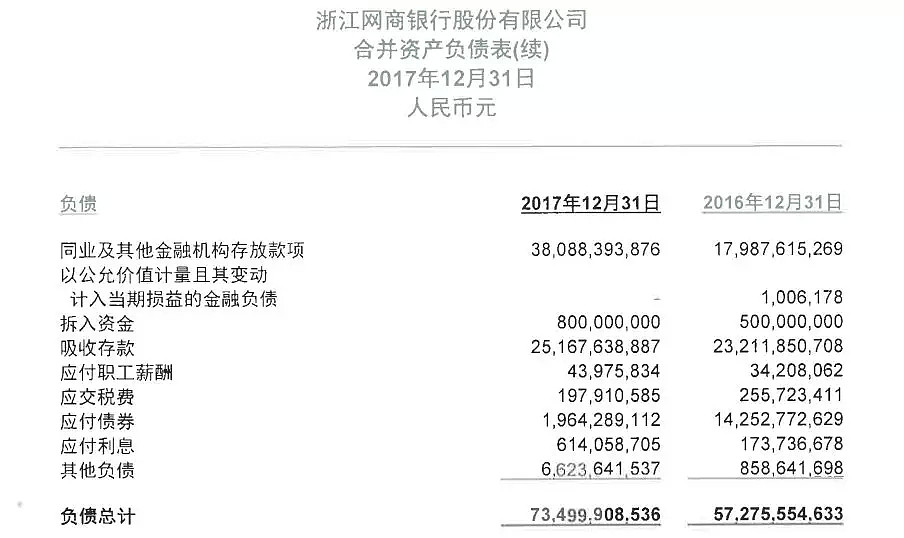

如网商银行2017年报显示,截至2017年末,全行负债规模734亿元,较2016年末增长162亿元,增幅约为28.32%。其中,一般性存款余额251亿元,比上年增长195亿元,占全部负债比重的34%,较上年降低6%;同业存款381亿元,较上年增加了201亿元,占全部负债比重的52%,增幅约20%。

图片来源:网商银行2017年年报

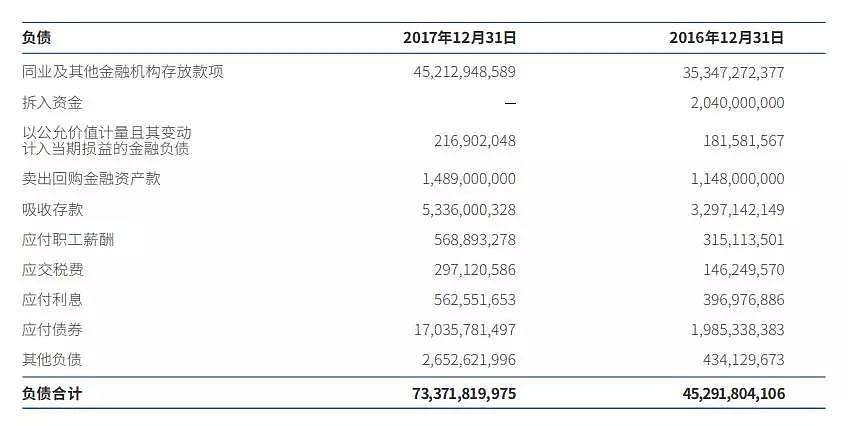

微众银行2017年年报显示,截至2017年末,微众银行存款余额仅为53亿元,同业及其他金融机构存放款项为452亿元,同业负债占全部负债比重约61.62%。

图片来源:微众银行2017年年报

再加上2014年的“127号文”规定同业负债不得超过银行负债总额的三分之一,民营银行负债比承受着不小的压力。

“民营银行成立时间较短,且网点较少,大多是轻资产模式,依托互联网的高息产品不仅为了揽储,也为了获客。” 杨慧敏直言。

那么,在目前银行短期存款利率下行,余额宝等宝宝类货币基金收益下行的情况下,曾经连“参与揽储资格战都没有”的民营银行能否通过智能存款实现在揽储方面的突破呢?

对此,杨慧敏在接受华尔街见闻记者采访时表示,目前各家银行的此类产品销售规模不大,甚至还有限购,加上这种产品目前仍处于监管灰色地带,仍没有针对性的法规文件,存在一定的流动性风险,因此民营银行暂时不会依靠这种智能存款实现大规模揽储。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64