德银金融衍生品风险敞口高达500000亿美元?官方回应来了

德意志银行(以下简称“德银”)金融衍生品风险敞口高达五十万亿美元的传闻尘嚣甚上,对此,德银昨日就衍生工具敞口发布了说明公告。

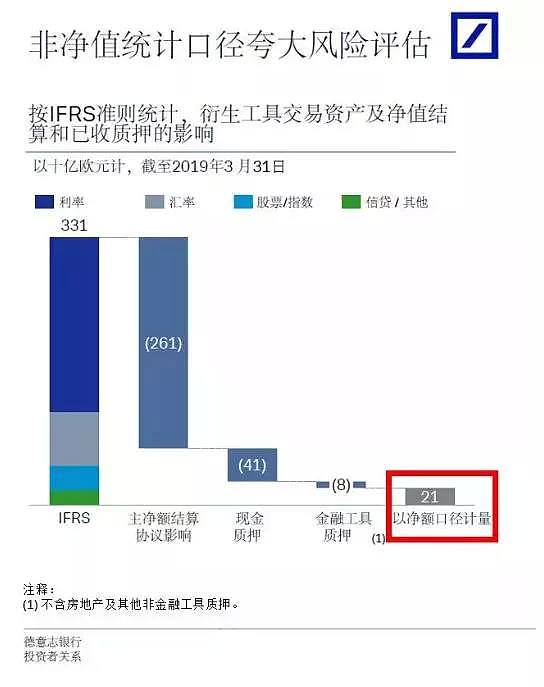

公告提到,截至2019年一季度末,按国际财务报告准则(IFRS)统计,德银衍生工具本金为3310亿欧元。参照美国同业所使用的主净额结算协议,且依循IFRS准则,以净额口径计量,德意志银行的衍生工具交易本金实为210亿欧元。

在公告发出后,德银股票持续下挫,截至当日欧洲市场收盘,股价跌幅已经超过4%,报6.5欧元。德国DAX30指数也下跌超过105点,报12436.55点。

其实一直以来,德银所持有的金融衍生品饱受逅病,该行也时常被外界质疑,会不会成为下一个雷曼?

IMF曾在2016年的《金融系统稳定性评估》的德国篇中明确写道“德银是系统风险的最大风险贡献者”。 IMF担心:“一旦德银发生风险,其对全球的溢出效应将相当巨大。”

不过华尔街见闻曾在2016年发布题为《第二个雷曼?德银并没有想象中那么危险》文章指出,投资者的反应仅限于对于德银利润创造能力和投资价值的判断,在其他方面目前的德银与当年因资本金消耗殆尽而倒闭的雷曼并无太多相似之处。

虽然在2013年,摩根大通发布一项报告显示,德银的衍生品敞口达75万亿美元,是德国GDP的20倍。但当年美国的五大行合计拥有280万亿美元相关敞口,德银只是稍微超出了均值而已。

并且上述文章认为,衍生品的名义金额也不能代表银行实际面临的风险。因为这些衍生品合约一般是代客持有,执行保证金制度,一般在损失超过保证金20%-30%时就会强制平仓,银行本身不会遭受损失。所以在衍生品问题上,银行面临的主要是客户在遭受巨大损失时可能拒绝追加保证金的信用风险。

另外,不同类型的客户一般会持有方向相反,可以相互对冲的衍生品合约,这可以进一步降低德银风险敞口。

作为德国最大的银行,德银一直是全世界最主要的金融机构之一,业务遍布国际市场。近日,其以一系列重组行动也引发全球金融界瞩目。

本周一,德银宣布预计将在全球裁员约1.8万人,重组费用到2022年底累计将达74亿欧元。其首席财务官James von Moltke在接受CNBC采访时提到,德银董事会已下定决心,这将会是该行最后一轮必要的重组。

而德银首席执行官Christian Sewing在写给员工的声明中还表示:

“这是德银几十年来最为根本性的转型,我们正在打造一家更能够赚钱、更精简、更创新且有韧性的银行。”

加拿大皇家银行对此认为,德银的重组计划比预想更加激进,短期内或可提振股价,短期内德银的盈利能力会维持较低水平。重组计划会导致资本比率下降,但仍预计会有资本增加的可能,并将德银目标价从7.5欧元上调至8欧元。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64