京东留给大家多少“肉”?

导读:接下来几年,是京东在下沉人群电商网购需求升级中的渗透机会。

京东经历了2018年刘强东明州事件的低谷之后,从2019年初算起,公司股价已从当时的20美元上涨至当前的60美元左右,整整翻了三倍。

京东回港二次上市,留给大家的“肉”还剩多少?在这个节点上,是很多人都会关心的问题。

作为见智密切跟踪的关键标的之一,并早在京东去年25-30元左右已看到京东困境反转的苗头,已将京东调整入了见智的标配池中。

而在密切跟踪京东的过程中,见智注意到市场对于京东深刻的偏见,当下京东需持续经历三层认知重估:

(1)京东自我定位重估;

(2)消费者认知重估;

(3)投资圈认知重估;

目前第一层重估已基本确认,疫情让消费者对于京东有了新的认知,但目前仍在改善中,港股二次上市会加速投资者对于京东的认知偏见的纠正,而这两个过程的持续进行,还会为京东在资本市场带来持续的价值重估,我们不妨从这三个维度重新“认识”京东:

01

京东重估自我定位

(1)前半场幻灭

京东从上市之前开始,持续身体力行的一件事情就是规模效应,直白来讲就是用钱来砸市场,砸到足够的规模之后,带来利润的自然释放。

但1998年就已成立的京东,到2017年底之前,讲得好的一直是故事的上半段:烧钱之下的实现的市场规模。

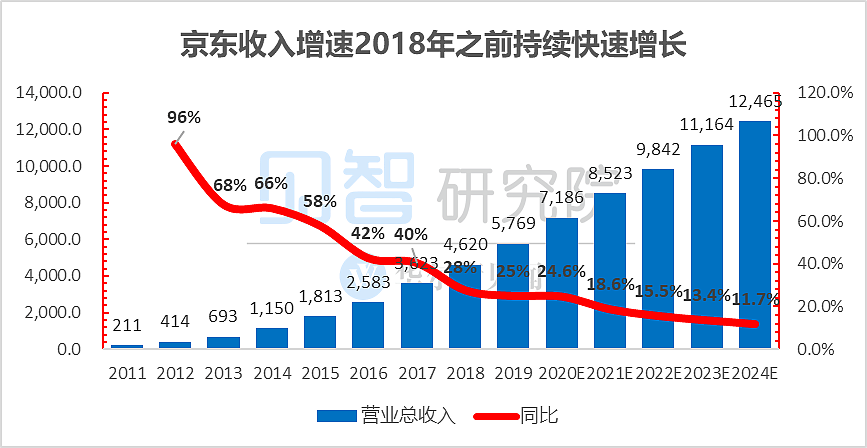

资料来源:京东财报,见智整理与预测

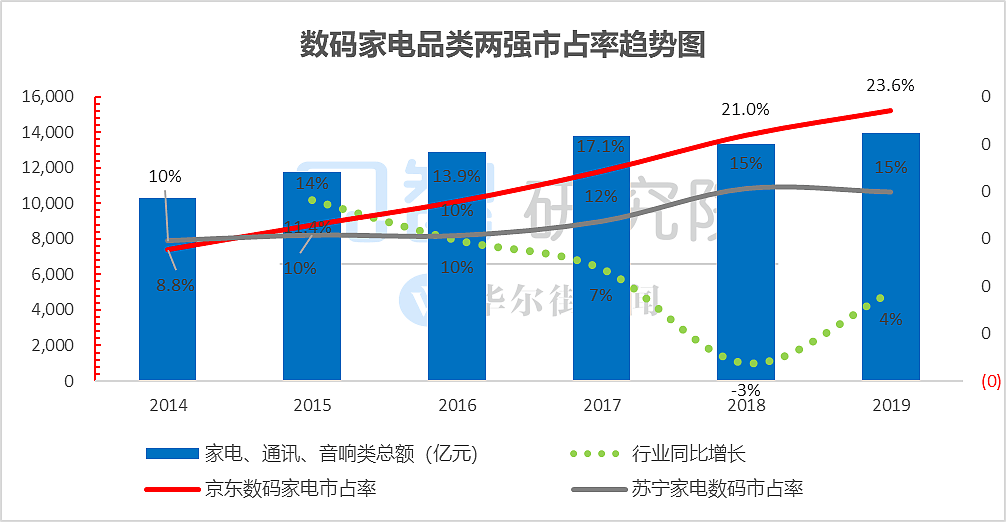

具体来看,京东主要是在自营家电数码品类上所向披靡:京东在这个大类上,不仅吃到了中国城镇化过程中家电与手机普及的行业红利,还在互联网线上化与京东重资产电商模式下走出了行业集中度的红利。

即使在糟心的2018年(行业低迷+明州事件),京东在这个能够贡献GMV的大类上,依然走出了超越行业的增长,确实实现了规模效应之下的护城河。

资料来源:京东财报,苏宁财报、统计局、见智整理与预测

但在下半段的规模效应之后的利润释放上,当2018年数码3C与家电两个大行业双双出现行业低谷,京东收入增速折翼之际,京东的利润释放故事依然讲得勉为其难。

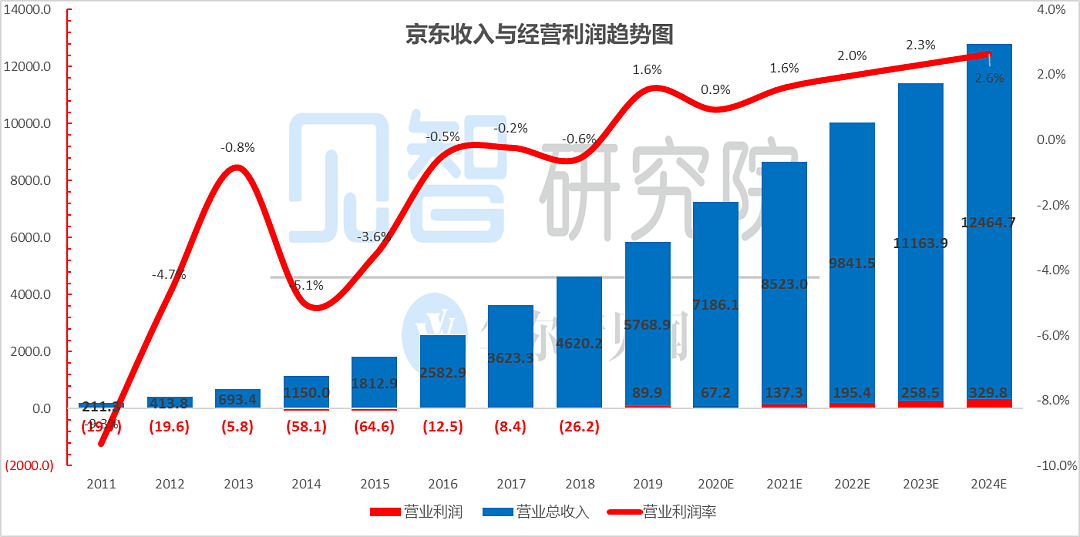

京东收入虽然不断做大,但规模之下创造的不是利润,而是巨额的亏损,2018年收入增速进入20-30%区间的慢增长时,京东亏损没有收窄,反而还在加大。

资料来源:京东财报,见智研究院预测

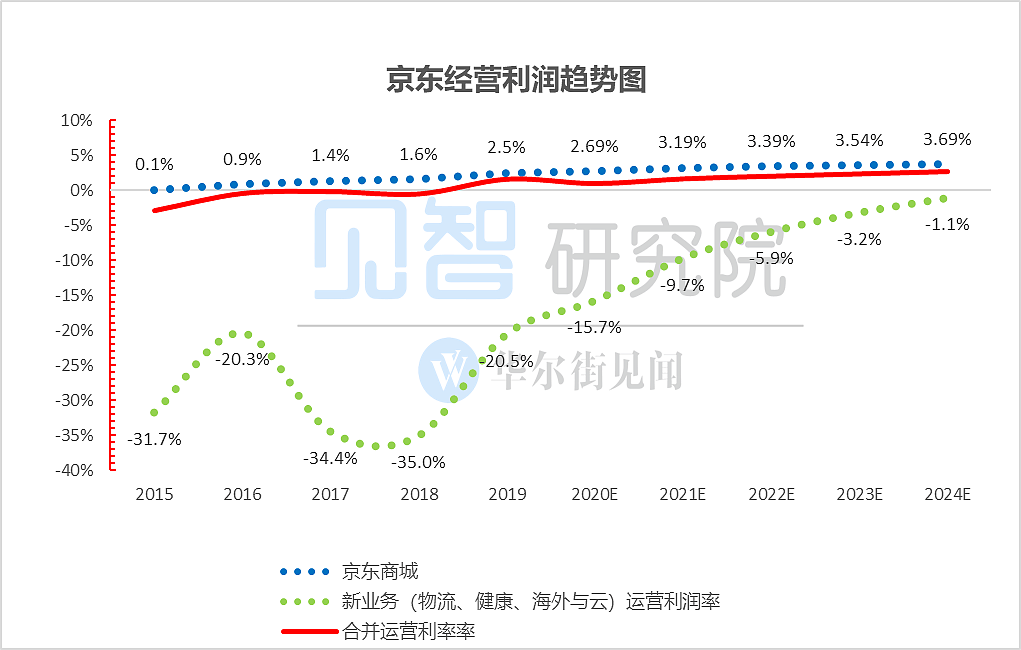

到底是什么导致的亏损?从京东披露的财报情况来看,连年烧钱抢市场,突破的品类主要在数码家电等低毛利品类,导致京东商城一直薄利;同时,新业务持续砸钱,但一直不成气候,是京东迟迟难以扭亏的核心原因。

资料来源:京东财报,见智研究院预测

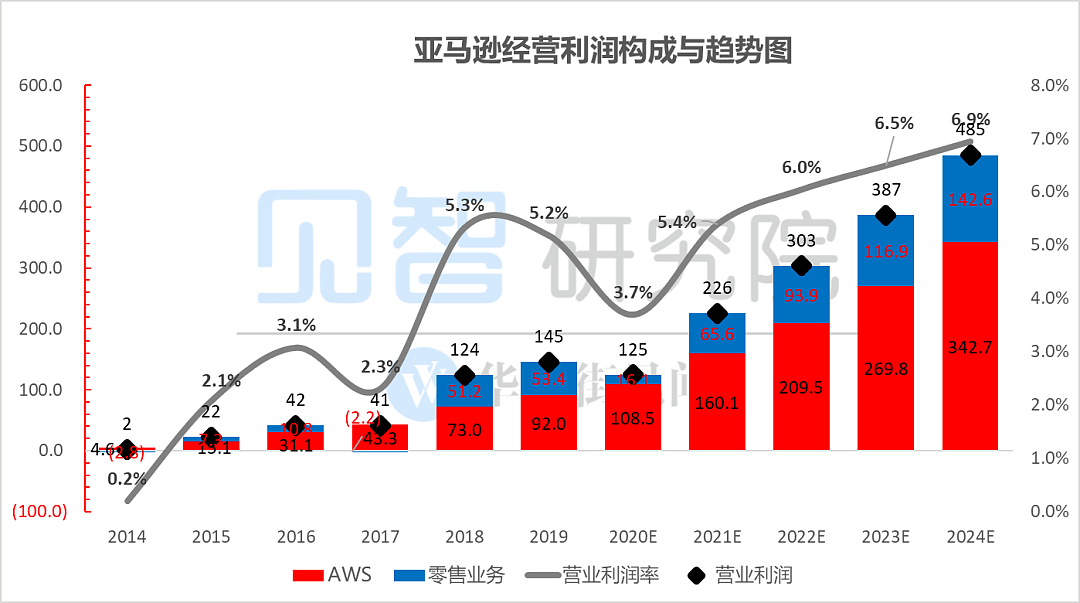

在2018年之前,京东资本市场故事的对标对象一直都是亚马逊,但事实上,亚马逊盈利零售主要依赖Prime会员,而且真正的利润发动机在于云业务,这两点上,京东一一缺位。

资料来源:亚马逊财报,见智研究院整理与预测

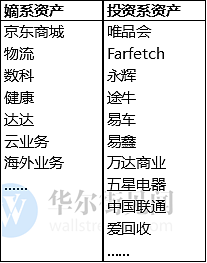

同时,零售业务之外的投资上,京东布局持续失利:依靠京东商城出来的业务,除了物流和数科(金融)之外,其余基本没有拿得出的,即使物流和金融也在持续亏损中。

而投资系的业务中,诸如频唯品会、永辉易车等,业务协同效果不佳;且从财务回报角度,表现较好的同样寥寥无几。

资料来源:京东财报、公开资料,见智整理

前半场故事的梦醒,是以京东2017年兵败服饰来结束的:

2017年在双十一的服饰之战中,大量国内头部服饰、鞋帽店铺出走京东, 导致京东拿下服饰与快消品类后,品类突破戛然而止。

京东想要达到的“快消品亏损获客、服饰变现、3C家电规模下释放利润的”品类闭环无法实现。

2017年底的京东,成了在一个激烈竞争的赛道上,只有“通电产品的垂直线上零售商加上一个外部订单极少的物流公司”,完全失去了估值的想象空间。

至此,京东上半场对标亚马逊的资本市场故事事实性破灭。

(2)下半场故事推倒重来

站在2020年这个节点上,丢掉中国版亚马逊的包袱,京东逐步走出了一条独立的故事主线:“线上零售商+商品与物流供应链公司“。

从见智综合获取的信息来看,商家对于京东的定位更多在于销货,京东能为商家卖出更多货才是第一要务。

商家会去衡量天猫和京东平台一分钱投入所能带来的GMV,当这个差距过大时,就愿意承受京东一定程度上提高要价(京东自营商品采购通常是“广告位+货品采购成本”的打包价,而广告位价格计算则是一笔糊涂帐)。

在这种情况下,京东要赢得商家认可,努力卖货、做大GMV才是王道,而努力卖货正是线上零售商的定位,这与天猫的品宣与品牌数字化定位有着质的区别。

要做大GMV,服饰较难破局的情况下,只能回过来头修复持续亏损的自营快消品业务逻辑,让这个低毛利易亏品类能够用得起京东物流,实现盈亏平衡下的GMV放量快跑,同时做大POP平台业务,京东的纠偏措施包括不限于:

(1)提高包邮门槛;

(2)快消品业务除了GMV外,强化佣金率与减亏等考核指标;

(3)仓储物流业务变现:让京东物流从只服务京东商城业务,转为一个真正的物流供应链与配送公司,仓储与人力的复用不仅可以额外创收,还可以稀释商城业务的履约费用。

(4)物流降成本:调整配送人员激励机制,采用底薪+提成的方式,让物流人员收入与业务量挂钩,强硬手段鼓励配送人员揽件,实现降成本和增收入两个效果。

京东物流开拓社会化业务正是京东定位物流供应链公司的体现。

而最近,京东与快手合作升级,用户在快手上购买京东商品无需跳转链接,交易可以快手内直接完成。

此事背后的意义非常明显,京东已放下身段,不再强调流量导入,用自己控制货权这一优势来做货品供货商,这是商品供应链服务商的经营思路。

与之并行的是,京东零售业务之外的其他业务上,京东一直砸钱做生态布局,但效果寥寥,因此到了2019年开始逐步减少,诸如京东云、海外市场等新业务也在逐步收缩。

在这种情况下,我们看到了京东最近一年来不仅收入增速在回升,同样利润也慢慢释放出来了。

(3)中长期故事:下沉人群的消费升级

以上京东解决的是品类供给侧和经营上的内循环问题,从行业角度来看,还有用户的问题。

京东从成立开始立身与破局的切入点就是网购用户从触网到成熟过程中对商品和服务两个维度的需求升级。

我们快速回看国内零售第一波以一二线网购人群的线上化进程:

(1)2004年支付宝推出解决支付信任问题后,2003年成立的淘宝所代表的中国线上购物才真正起步;

(2)2007代表网购用户消费升级的天猫前身淘宝商城成立;品质升级的另一极京东前身也是在同一年从360Buy,改名为京东商城,开启融资开挂之路。

可以看到,中国首波网购人群从触网到需求升级大约是3-4年左右的时间。

我们再看国内第二波以下沉人群为主的网购线上化进程:

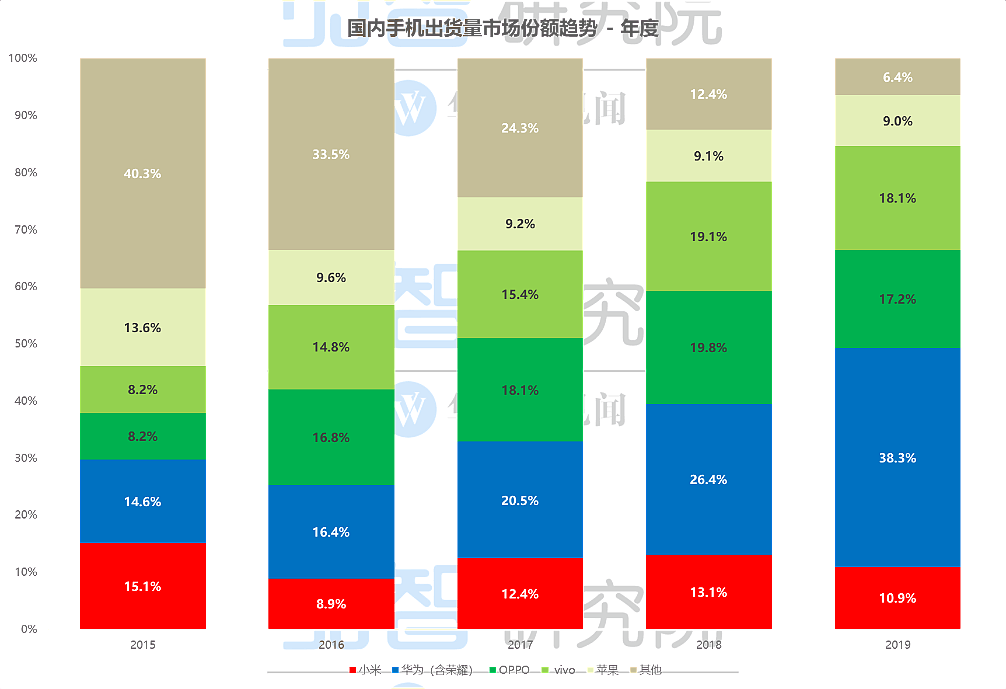

(1)下游应用开花需要上游硬件先行,品牌智能手机吃性能差的杂牌/山寨爆发时间在2016和2017年,两年时间杂牌手机市场份额从40%掉到了12%。

资料来源:IDC、见智研究院整理

(2)下沉电商代表拼多多正是伴随品牌智能机的渗透,于2016年开始崭露头角,到2019年明显开始品质升级,中间同样是三年时间,而京东重启获客也是在2019年。

换句话说,中国第二波网购人群触网三年之后,网购升级需求已然确认,这对京东这种从模式上天然适合网购消费升级的平台而言,接下来几年它正面临着第二波人群在需求升级过程中的渗透机会。

这点,我们可以通过京东财报来逐季验证这一判断。

02

消费者认知重估

自身调整到位后,剩下就是用户的心智调整与触达。

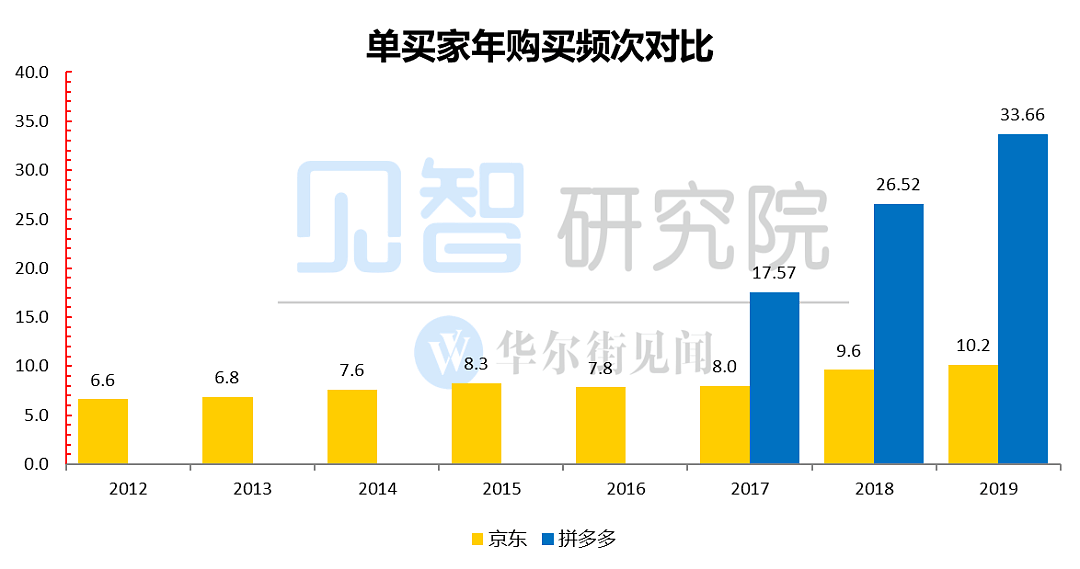

先看一组数,根据见智推算数据:

到2019年京东在买家数整体低于拼多多的情况下,买家一年在京东上购物只有10次,平均一个月购买不足一次;而同年,拼多多的买家平均一个月下单接近三次。

资料来源:京东、拼多多财报、见智估算

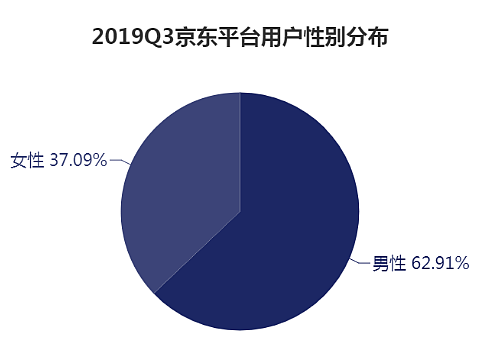

这个背后反映的真实问题是,京东迟迟无法吸引到决定日常花销的女性用户,而家电3C产品即使客单价高,能产生购买的次数非常有限。

来源:艾瑞

能提高女性购买活跃度的不是图书与3C,而是快消、美妆、服饰等等。

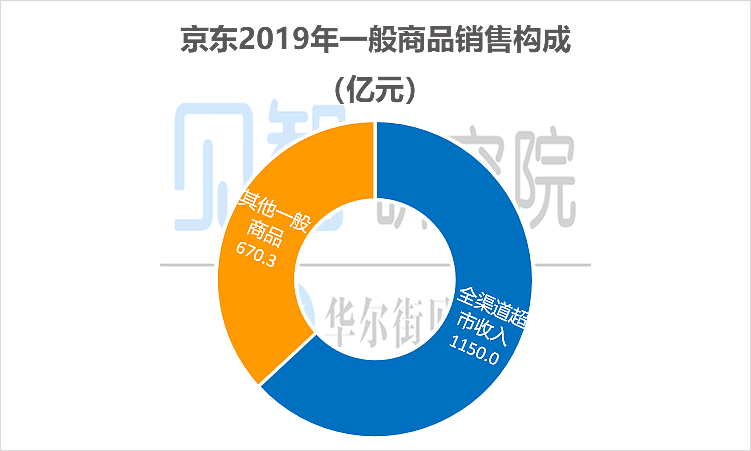

而当下,快消品作为一个女性购买相对较多的品类逐步起势,2019年全渠道超市类销售额在2019年一般商品中的占比接近65%,且一季度的增长高达47%,远远超过了京东整体收入增速。

资料来源:京东财报,见智研究院整理

现在,京东正是需要去持续调整它在消费者的认知,使女性网购用户认识到,京东不仅是一个卖3C家电的电商平台,日用、家居、母婴、美妆,甚至服饰箱包同样也可以购买。

另外,刘强东明州事件更是严重败坏了京东在女性用户心中的形象,这一点同样需要京东用品质和服务来慢慢重新吸引女性用户的回归,此次疫情则正好为京东调整用户认知带来长期利好。

03资本市场认知重估

在消费者认知重估之外,京东在投资群体中同样需要认知重估,京东之前一直讲都是规模效果之下利润释放的故事,而且这个故事持续讲了多年之后严重翻车。

从上市到现在,投资人习惯于听到京东讲,“我们重点是自于扩大市场份额、提高用户交付体验……。“

所以,即使京东连续四个季度交付超预期的业绩数据,当电话会上京东讲市场份额时,投资人会自然而然地认为京东有冒进倾向,无法兼顾利润,从而出现业绩叫好,但是股价不给力的情况。

而这一认知的改变,除了京东合理引导投资人预期之外,更加需要京东通过一个季度又一个季度的业绩交付的实际行动来持续提高资本市场的信任度。

04资本市场价值重估

完成以上三部的重估之后,京东的价值重估是自然而然地事情。

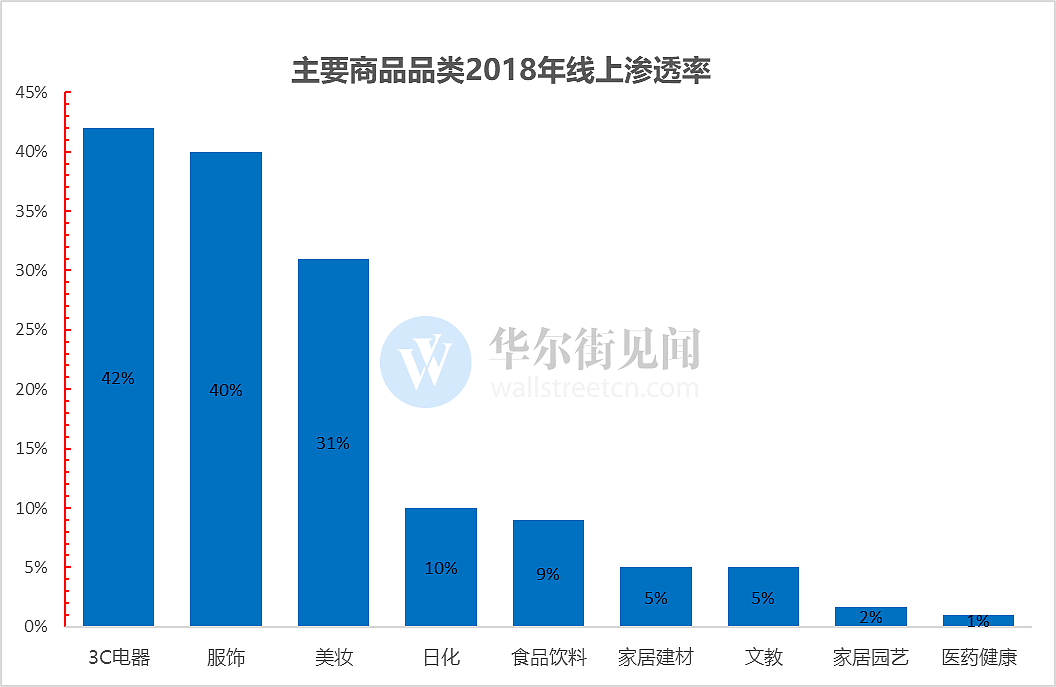

而从眼前业绩来看,在电商高景气度周期背后折射的是日化、食品饮料等传统低渗透率品类进一步线上化的过程。

资料来源:公开资料,见智研究院整理

这些品类线上化较差的一个重要原因是这类对于物流交付上压成本、同时强时效的属性有关,而这也正是京东发挥供应链强项的时候。

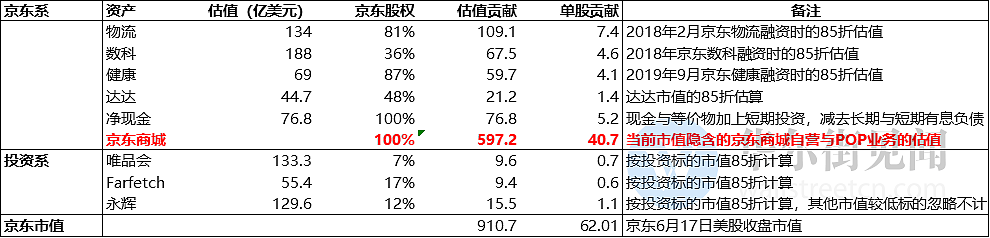

见智按照京东主要资产来分解京东市值,其中物流按照2018年初融资来计算估值,在京东物流快速增长的情况下,134亿美元的估值已明显低于当前中通接近300亿美金的市值,与韵达120亿美金市值在一个同类水准上。

即使按照低估状态下的物流,当前市值隐含京东电商业务——京东商城的估值为600亿左右,仅有拼多多(纯电商业务)千亿美金市值的60%,京东虽已经涨了三倍,估值的性价比显然高于拼多多。

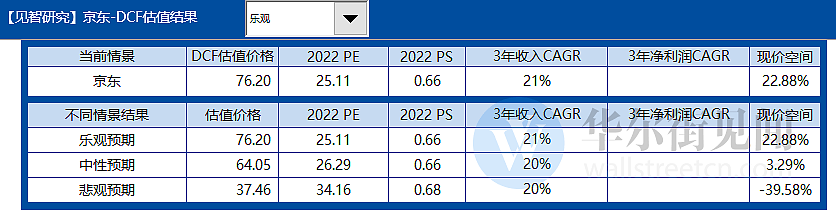

同时,从见智DCF估值来看,在业绩往乐观情景演绎的情况下,按照11.02%的折现率与2.5%的永续增长率,京东估值76美元/ADS,仍有20%左右的溢价空间,见智维持对于京东的标配建议。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64