“冠军基金经理”贾成东:银行股短期爆发力强,明年难有大牛市

“如果老百姓可以买到5%-6%的利率水平的产品,股市表现就会比较惨。……展望明年,利率水平应该维持现状。对A股市场来说,不可能指望出现一个比较大的牛市,而应该是震荡市,或者是结构性的行情。”

“未来半年到一年的行情,对市场影响最大的因素还是疫情。明年上半年疫苗可能就会批量开打,所有因疫情受损的股票或周期股在明年都会进入一个复苏期,它的景气度是向上的。明年的行情比较复杂,我觉得上下半年都会出现比较大的转折或者分化。”

“在底部的品种、没有一点预期的品种,反而是环比改善幅度更大、涨幅更好、更优秀的品种。今年银行最受损,它为中国的疫情做出的贡献最大,所以明年它会最受益。现在的银行股可能是短期内爆发力特别强的品种。”

"今年新冠疫情在全世界爆发,中国的产业链又是全世界最完整的产业链,导致了很多的行业,是大幅受益的,在全世界的市场份额都急剧提升。大家觉得这些公司是疫情受益股。这类股票我觉得还是要小心一点,因为它今年的基本面已经足够优秀了,明年反而可能会是下降的。"

“明年上半年大家可能还是在聚焦于深周期,聚焦于疫情受损股票的复苏,但到了下半年我觉得就不一定了。到下半年5G的基站铺设到了一定的位置,是不是会出现新东西,出现了新应用?就像当时2013年出现了手游,手游行情的爆发,一年10倍利润的增长,可能会点燃大家,造就14年的大牛市,还有15年上半年的大牛市。”

“(科技股和芯片股)如果说是没有业绩,我建议还是大家关注度少一点,单纯靠政策扶持,不是长久发展之计。”

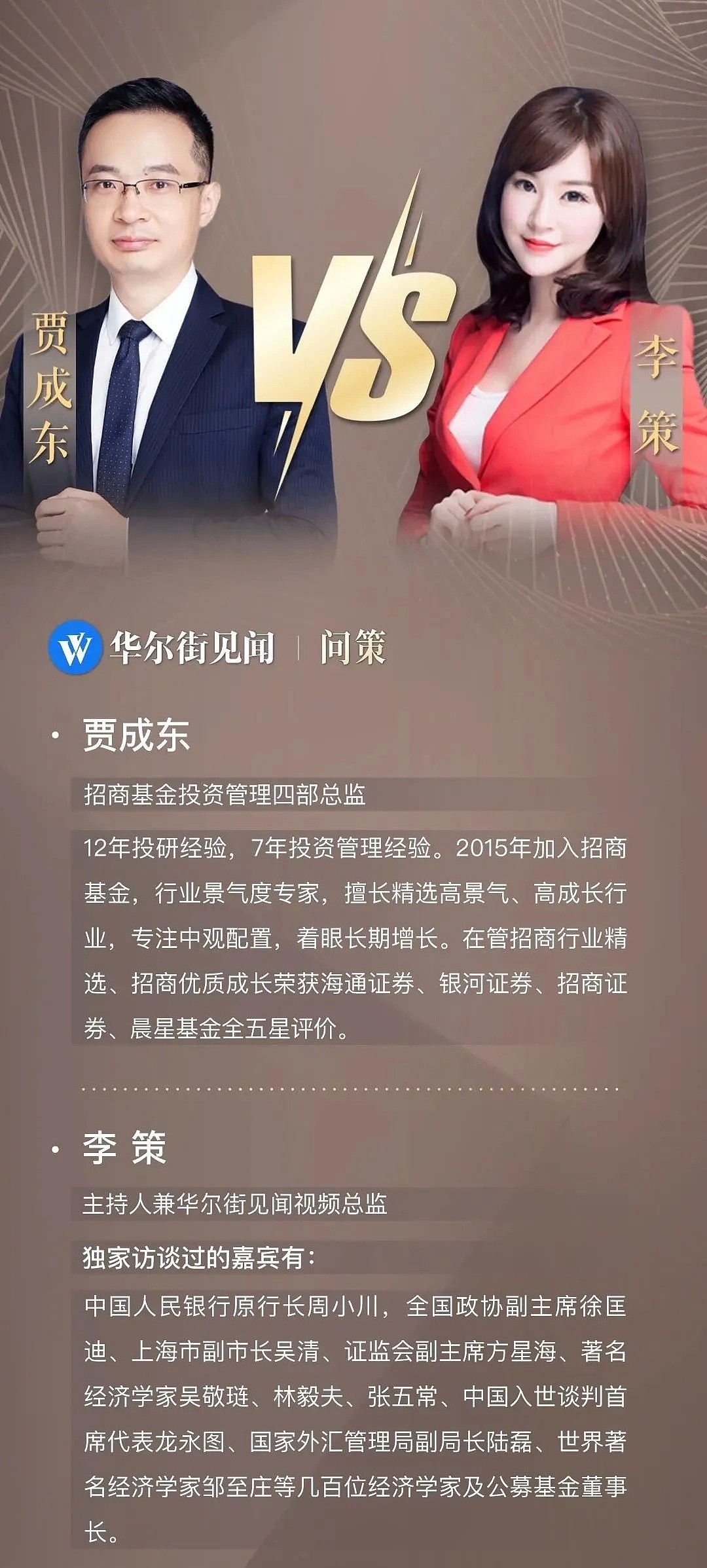

近日,华尔街见闻视频总监李策对话招商基金明星基金经理贾成东。

贾成东表示,疫情使明年难有大牛市。2020年银行在疫情中最受损,目前估值在底部,投资者预期也非常差。疫情影响退去后,银行股可能最受益,会是短期爆发力特别强的品种。投资者要仔细甄别科技股,关注新能源股的长期发展。

截至今年三季度末,在贾成东管理的基金中,招商行业精选股票型基金和招商优质成长混合型基金(LOF)任职回报分别高达196.84%和142.68%,任职年化回报均在34%以上。

银河证券数据显示,标准股票型基金过去一年、过去两年、过去三年的业绩冠军均花落贾成东管理的招商行业精选。

以下是投资作业本整理的对话精华,分享给大家:

把行业当成上市公司来研究

华尔街见闻 李策:您管理的两只基金过去几年表现非常好,在蚂蚁财富的“风险收益比”排名中,位居前5%。和其他同行相比,您的投资方法有什么特色?

招商基金 贾成东:我的研究方法是从中观基本面、中观的景气度来研究。芒格的多维度学习框架对我影响非常大,我希望通过各行各业的知识来建立一个全方位的理解事物的模型。

我把一个行业当成一个个股,快速地全市场覆盖掉,并且能选出当中优秀的个股。每个时代都有最好的行业。

我做过宏观、做过策略、做过行业,会有选择地把26个行业当成26个上市公司来进行研究,这样就很容易选出最好的。

对于一个股票型基金来说的话,仓位始终是要80%的,它不可能低于80%。

但如果说真正出现了泥沙俱下的这种状况,肯定还是要受损。但我可以选一些逆周期的行业,跌幅比较小的行业来弥补。这样回撤可以相对少一点。

我觉得还是想通过看历史书来预测一下未来,看行业规律和发展,是如何一步步进步的。巴顿·比格斯的书全都可以读,《癫狂》、《对冲基金风云录》等也都是非常优秀的书籍,值得一读。

各个行业、各个学科的知识都得了解。刚看完一本《千面英雄》,《乌合之众》也正在读。

投资高景气度的股票

华尔街见闻 李策:但是景气度高的公司往往估值也比较高,要怎么取舍?

招商基金 贾成东:好的东西必然有好价格。其实价格贵在大多数情况下并不重要,它未来会一步步更好,把时间当作你的朋友,挣时间的钱,是比较轻松的。

当然很多人会问,如果一直买高景气的东西,是不是回撤比较大或者说会不会买贵了以后短期回调比较多。

在我看来,一般景气度相当高的股票,不是买错了,并且不是买了根本就不景气的东西当成了高景气的东西。

在这种情况下只有两种情况下会出现错误,这也是我们基金经理要去做的事情。

第一种情况就是你买的行业或者你买的个股,出现了更优秀的。这时基金经理就必须要保证自己的视野要宽广,时刻关注整个市场当中有没有新的变化出现。

一旦出现了新的行业,它的景气度比你选的行业更高、增速更快。在这种情况下,应该果断拥抱景气度更好的、增速更快的行业。

另外一种情况是今年出现的。如果说你买的股票或者个股估值很贵,景气度很高,也没有别的竞争对手,但这时出现了对股票市场影响比较大的因素,也可能会出现变化。

举个例子,比如说债市,如果是债市的利率水平过高,对整个A股都会产生比较大的影响,同时A股当中景气度最高的、估值最贵的受影响又比较大,这种事情就发生在今年的三、四季度。

对基金经理来说,一方面选好景气,是你必须要掌握的技能;另一方面还要考虑一些高景气的东西,需要自己掌握好出现的问题,做好铺排。不是做一步看一步,而是做三步,走一步,只有这样我觉得才可以避免出现刚才那个问题。

每个人都有自己的投资的需求,比如说是现金流的需求,或者说是要有别的想法,这都可以理解。但是如果说操作过于频繁,然后过于追涨杀跌,会导致大家的收入当中损失了相当多时间的价值。

一个基金经理,如果说他投资品种当中根本没有时间价值的话,他的投资收益我觉得最少也会少掉一半。

基金经理既需要保持敏感度,也要坚持第一性原理。频繁操作根本挣不着时间的钱,而且非常容易犯错。

今年的二、三月份的时候,股市暴跌的所有股票都暴跌。因为当时很多持有人是外资,那时候外资因为流动性的问题不计成本地抛售。

当时其实我的净值越低,我反而是更高兴的。因为我喜欢的一些品种平时都是估值高高在上的。高景气东西,一定有高价格。

但这时候出现了高景气特别好,护城河特别好的情况下,股票竟然出现的价格特别低,我认为这种时候应该越跌越买,但是我的基民跟着赎回,我是很痛心的。

4%-5%利率水平对股市是个坎

华尔街见闻 李策:最近我们看到有债券违约事件,货币政策也逐渐的收紧,您觉得掌握明年春季行情,大致是一个什么样的预判?

招商基金 贾成东:债券市场对A股市场的影响,不是说突发事件这么简单,它既有量变也有质变。

今年A股市场涨这么多,必须得感激各国的央行放了这么多的水,导致了我们看到所谓的价值股,所谓的成长股都可能翻倍或者翻两倍,涨幅非常惊人。

从现在这个角度来看,债券市场对我们的影响,需要分阶段去考虑。

首先是我们看到截止5月初,债券利率水平开始走高,而不是像在疫情刚开始发生到5月份的时候,利率一路走低,导致了市场出现了大牛市的行情。

到5月份以后,刚好是利率水平一路走低,但是大家发现一种情况,虽然利率一直走低,股市并没有下跌,这是有一个坎的,量变还没有引起质变。

什么是质变?就我的经验来看,只有利率到了一个坎,中国老百姓财富的才会发生转移搬家行为。

那么利率到了什么坎值得关注呢?历史经验告诉我在4%-5%的水平。老百姓可以买到4%-5%的稳定利率的这些产品的时候,对股票市场就开始产生不同层面的影响。

但如果出现了老百姓可以买到5%-6%的利率水平的产品,这个市场就会比较惨。

我印象中,在2012年或者2013年时,中国的经济基本面特别的好,欣欣向荣,GDP快速增长,但是那一年A股市场是一个大熊市。

当时就发生了一件事情,不管是老百姓还是所有的金融机构,可以买到当时银行的委外产品和各类信托产品,且能达到10%以上的收益率,结果导致了A股市场一个暴跌。

现在展望明年,我觉得利率水平应该维持现状。所以对A股市场来说,不可能指望出现一个比较大的牛市,而应该是大家期望是一个震荡市,或者是结构性的行情为主。

疫情仍然是未来最大影响因素

华尔街见闻 李策:我们看到最近顺周期行业表现比较抢眼,您的配置当中也增加了比如新能源、航空,您调仓的逻辑是什么?

招商基金 贾成东:我作为基金经理,喜欢看得更长远一些,不希望做短期受益的产品。

举一个例子,我希望我买的投资标的和股票,一定是在未来半年到未来三年有所表现的股票,或者是个股。

半年以内的行情是很难判断的。展望未来半年到一年的行情,对市场影响最大的因素还是疫情。

大家看到11月份不单是A股,包括美股都产生了巨大的波动,发生巨大的板块变化。其中最主要的触发因素是疫苗是否要批量开打、疫苗是否有效。

现在的信息显示,明年上半年疫苗可能就会批量开打。在批量开打的情况下,所有因疫情受损的股票或周期股在明年都会进入一个复苏期,它的景气度是向上的。

但是最终结果还没有出来。一旦效果不及预期,整个的市场变化可能跟现在的市场完全不一样了。

比如说是中美的利率降息还是升息,继续宽松还是要收紧,这个也是比较大的不确定性。疫苗对这个事情也会有一些影响。

从我的研究方法来看,股票景气度向上,那就是好的。只有股票在不停地进步,都是值得培养的。我是喜欢这种股票的。

明年市场行情较为复杂

华尔街见闻 李策:您最近增加的像新能源、银行,航空股,您2021继续看好这三个行业吗?

招商基金 贾成东:肯定不是的,首先我是一个全市场的基金经理,我不是说持有食品饮料或者医药就一定要持有一辈子,我会选择时机非常好的,未来半年到三年表现特别优秀的行业和个股来进行持有,这始终是我的出发点。

如果不是这样的话,我也不会在三季度的时候卖掉了相当大的医药、食品而改买银行股。对于明年的行情来说,我觉得不是那么简单,不会说是一个抱定了银行或者抱定了光伏就持有一整年,

明年的行情比较复杂,我觉得上下半年都会出现比较大的转折或者分化。

今年新冠疫情在全世界爆发,中国的产业链又是全世界最完整的产业链,导致了很多的行业,包括出口的一些行业,它是大幅受益的,它在全世界的市场份额都是急剧提升的。

在这种情况下,大家觉得它是周期股,但它是一个疫情受益股。这类股票我觉得大家还是要小心一点,因为它今年的基本面已经足够优秀了,明年反而可能会是下降的。

其他各个国家的产业链明年都在环比改善过程当中,他们必定会抢走目前的一部分的市场份额。

我觉得确实不能这么简单的说周期股就是疫情受益股,或者周期股明年就一定会好,必须得考虑一些其他因素。

比如今年中国的银行做了很多的让利行为,为了中国的经济平稳过渡,大家看到银行的利润负增长,也看到了息差的下降。

但是明年如果全世界疫情复苏,它必然是环比改善的,它景气必然是上升的。航空股和酒店股也同样如此。

明年上半年大家可能还是在聚焦于深周期,聚焦于疫情受损股票的复苏,但到了下半年我觉得就不一定了。

到下半年5G的基站铺设到了一定的位置,是不是出现了新的东西,出现了新的应用。

就像当时2013年出现了手游,手游行情的爆发,一年10倍利润的增长,可能会点燃大家,造成了14年的大牛市,还有15年上半年的大牛市。

必须还得紧盯着经济的变化,市场的变化,行业的变化,不能一概而论。

我从来不认为食品饮料医药就是价值股,价值股就是食品饮料和医药,我觉得这个命题是错的。我从业以来这个概念一直在发生变化,那时银行股是价值股,地产股是成长股,现在我觉得可能完全不一样了。

对于企业价值还有社会责任这个事情我觉得不能一概而论。关于ESG,是不是有了社会责任,企业价值就高,我觉得不尽然。我建议用这个角度来考虑问题,你能为社会解决多大的困难,为社会解决多大的问题,这样的企业它的市值是应该更大一些。

银行股短期爆发力强

华尔街见闻 李策:你怎么定义好的股票?您在考虑银行股的时候,看它的哪些指标?

招商基金 贾成东:我的股票持仓当中股票就分成两种。

一种股票叫做“一天比一天更好的”品种。这种股票一大部分体现在食品、饮料,还有医疗服务当中,每天都在进步,这种股票会比较多。

还有一种品种大家可能不太关注,叫做“我比别人更优秀”、短期内爆发力特别强的品种,比如现在的银行股。

很多人说我的持仓当中目前买的四大行是银行当中的基本面不太好的品种,你为什么要买?我认为银行作为一个股票,作为一个公司来看的话,并不简简单单的说是基本面好,一定会涨的多。

在我来看,在底部的品种、没有一点预期的品种,反而是环比改善幅度越大、涨幅越好、越优秀的品种。

如果说这个品种以前不优秀,大家没有任何预期,现在的环比改善会特别明显,股价弹性也会相对比较大。因此并不是说四大行就一定弹性小,一定不会涨。

大家看到上周五的行情就知道了,四大行比其他银行涨的要多得多,我觉得也是我这种想法的一个体现。这不是成长空间,而是改善的空间大。

今年银行最受损,它为中国的疫情做出的贡献最大,所以明年也是一样,它会最受益。银行释放这么多利润,为社会贡献了这么多利润,那明年可以少做一点点,因为社会的增速不需要那么快,利润就释放出来了。

欧美央行不可能长期持续放水

华尔街见闻 李策:美联储现在是零利率,欧洲是负利率,对我们国家的货币政策和利率会造成什么样的影响?

招商基金 贾成东:今年全世界涨幅最多的品种,包括木材、房地产、奢侈品,都有共性。

各国央行印了更多的钱,利率水平过低以后,导致了相关的行业相关个股,相关资产的价格出现了明显的上升。直观的感受就是富人更有钱了,穷人生活可能出了一点问题,我觉得这个问题基本上是无解的。

对于这个问题有各种各样的说法,比如通过征富人税,征大企业的税来解决。在我看来,这个问题随着疫情的缓解,随着疫苗全面铺开,各国央行不可能不注意到它的利率水平,全世界的利率水平有可能都会逐步的回升。

尽管很多人有不同的理解,觉得美国民主党都喜欢撒钱,喜欢多印钱讨好选民。那我来看的话,作为一个稍微长期一点的一个打算,看一年或者两年的角度来打算的话,这种情况肯定是不可持续的。

大家看到疫情期间,为什么欧洲还有美国陆续出现了动乱,出现种族歧视,出现不同宗教的骚乱,我觉得基本上都跟贫富差距,跟央行印过多的钱有关系。

在这种情况下,指望各国央行不计成本,一路撒钱,一路就是让贫富差距这么大,我觉得是不现实的,总会有收紧的那一天。

我国央行跟其他大国银行不一样,我们从4月底到现在,利率一直是上升的,这有效地抑制了各种投机行为。

以前中国央行是走在曲线之后,跟美联储跟其他国家欧洲央行基本是一模一样的,基本要看到经济复苏了,看到通胀起来了,再开始收流动性。

而本届央行基本上全都是走在曲线之前,提前做一些布局,提前再把利率水平升上来,因为我们中国的经济已经不错了,看起来疫情对中国的影响不大了。

摩根士丹利预计明年的 GDP增速是9%,我觉得不太用去过多关注。就像今年的一季度我们的GDP过低一样,因为央行自然是知道这个事情的。今年基数太低了,明年必定一季度会高涨。

我觉得央行对这个事情他应该有自己客观理性的看待。投行预测得更多一些,9%或10%,不影响他的决策。

科技股需要仔细甄别

华尔街见闻 李策:对科技和芯片股怎么看?

招商基金 贾成东:政府现在越来越倾向于布局中长期,我觉得短期的变化应该是比较少了,不太用关注。

十四五规划提出了科技自立自强。芯片这个行业,特别是半导体这个行业,在我从业十几年中,其实有业绩的年份是比较少的,大部分的这些股票波动是根据政策来进行波动的。

今年中央政府给了多少钱,设立了一个什么样的扶持基金,给了什么样的政策,它可能短期内就会比较大幅波动,比如上涨或者下跌,经常会出现这种状况。

从2019年的三季度以后,有一波行情,这一波行情跟以前完全不一样,是华为带动的。确实这些股票出现了业绩,出现了增长,对这类股票是可以长期关注。

如果说是没有业绩,我建议还是大家关注度少一点,单纯靠政策扶持,不是一个股票长久发展之计。

中央政府的各种扶持对这些行业和个股来说,我们还是要仔细的去甄别,看看他有没有那种自己造血的这种能力。没有造血能力的,单纯就靠政策扶持的,这些我觉得建议大家还是离远一点。

新能源车前景仍需观察

贾成东:今年新能源汽车涨幅之所以如此巨大,肯定不是今年它们的业绩就好,也不是说它们今年有什么样的爆发性。

大家是给了它不同的估值理解模型,是通过P/S的模型,或者说是大家又根据我要通过每年收费的这样一个形式来给企业估值,我看无伤大雅。

但是有一个前提条件,凡是新的行业,新的东西要跟得住,要跟得紧才行。它一般开始情况下没有业绩,会随着利率的变化而变化,会随着新的政策的变化而变化,波动性会比较大。

我个人投资来说的话,不太喜欢这种投资标的,因为它会让我的组合波动会急剧加大。

我需要这个曲线,它的业绩曲线,或者它的增长曲线。不一定是业绩,有可能是你车的销量看得更长一点,我可以做预测。

不能说看了两眼,我觉得看两个月的数据还不错,就可以判断你这个企业就可以走得很长远,可以走3年,可以走5年,对我来说难度实在是太大了,毕竟是一个完全新的事物。

做投资要有终身学习能力

华尔街见闻 李策:您觉得一个成功的投资人最重要的特质是什么?您肯定也带自己的团队跟年轻人在传授方法的时候,您看中的是什么样的一个性格或者说个人素质标准?

招商基金 贾成东:这个问题可能会比较复杂,我也一直在考虑跟年轻人、年轻的基金经理、年轻的研究员怎么样去跟他们沟通,怎么样去学习。

就我来看,一个人首先是要有学习能力,不停的学习能力,终身学习能力,他才能成为一名合格的基金经理。勤奋反而是其次。会学习,能学习是最主要的能力。

第二个重要的因素就是立志于此,乐趣于此。

第三个因素是分享。没有分享,单兵作战,业绩容易出现比较大的波动。如果你有分享的精神,你的团队才能有分享的精神,他们才可以让你业绩不会那么多的波动,不会让你今年好明年差。

这三个特点是我觉得一个优秀的基金经理必备的素质缺一条都不行。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64