长江商学院李海涛:美国放水还会持续,虽股市下跌,但并不一定是离场时候

“美国PMI指数在触底之后快速反弹,说明美国经济在疫情得到控制之后在快速恢复。经济的恢复意味着大家对未来借钱的动力在提高,所以带来了利率的提升。”

“股价其实是未来收益的折现,当国债利率提高,说明了折现率在提高,那就说明股价就不值钱了。”

“如果把美股的整体市值跟美国M2比较的话,会发现它并没有创历史新高。”

“大概率流动性的泛滥还会继续支撑股市,至少不是说股市到头了,在流动性泛滥的情况下,有一些抱团股可能因流动性问题导致估值很高,但是刨去这个,在有一定的下跌,一些估值变得更加合理之后,随着经济的复苏和基本面变好,依旧有一定的增长潜力。”

“从投资的角度来讲,可供选择的好品种越来越窄,好的能够给你带来高收益的产品是越来越有限的。所以从综合考虑来讲,虽然股市在下跌,但并不一定是离场的时候。”

“不管是中国政府还是美国政府,全球政府想要非常迅速、非常强力度的收回流动性,概率并不大。”

3月24日,长江商学院金融学教授李海涛在参加华尔街见闻Alpha春季峰会上就美股和A股进行深度交流,做出上述判断。

以下是华尔街见闻整理的精华内容,分享给大家:

01

10年期美国国债收益率的上升

是近期市场下跌的主因

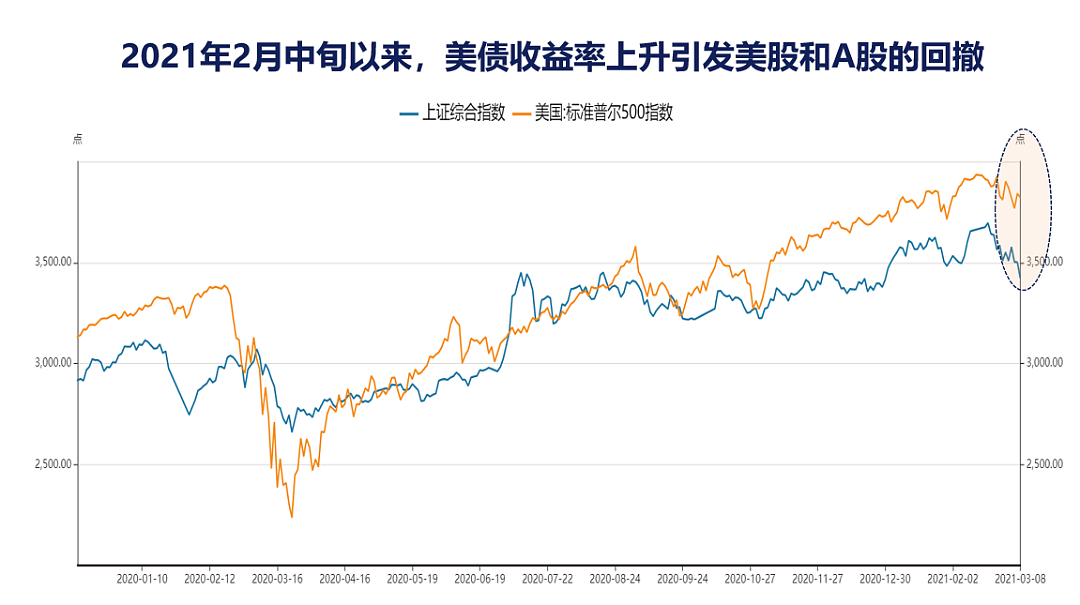

疫情爆发之后,在全球央行流动性泛滥的推动下,2020年全球股市都有非常好的收益,这个上涨的趋势一直持续到中国新年。

但2月中旬以来,由于美债收益率上升,触发了美股和A股的回调,而且回调的力度不小。

股市大跌的出发点是什么?是10年期美国国债收益率的上升。

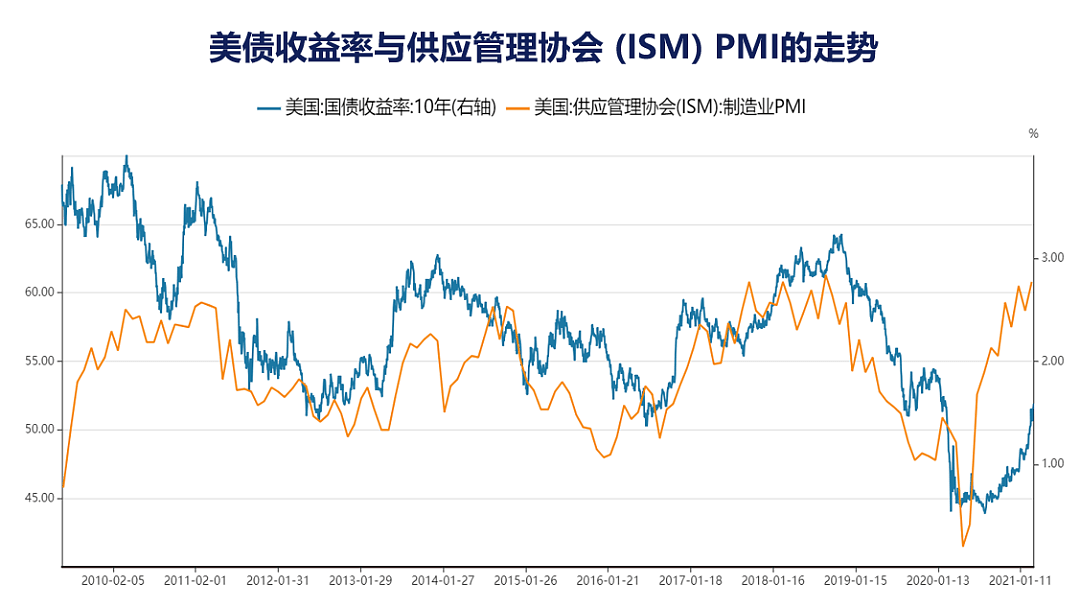

从图里看到,蓝色的线代表着美国10年期国债收益率在疫情爆发之后的跌幅只有百分之零点几,但是自今年以来,它的利率上涨非常迅速,很快超过了1%,甚至超过了1.5%。

它快速上升的原因就是经济在回暖。

橘色的线代表相当于美国制造业的PMI。PMI指数在触底之后快速反弹,说明美国经济在疫情得到控制之后在快速恢复。经济恢复就意味着大家对未来借钱的动力在提高,所以带来了利率的提升,这是第一个原因。

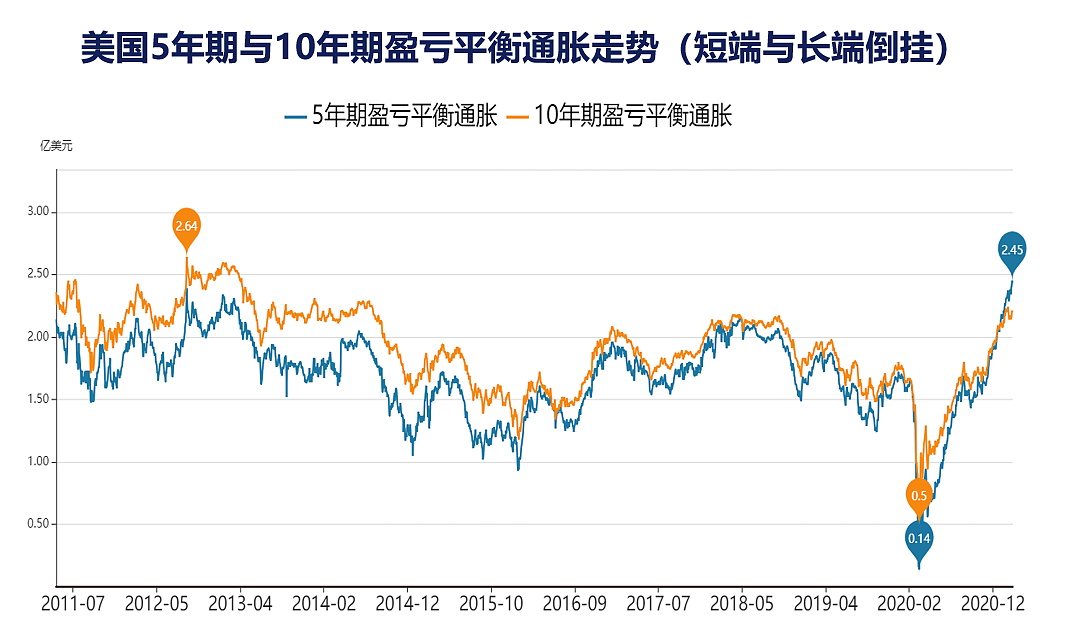

另一个美国国债利率上升的原因是通胀预期在增加,在疫情情况下,大家对生产消费的活动都停止了,对很多的需求在下降,所以通胀的预期在大幅的下跌。

但随着经济的恢复,通胀的预期也开始反弹。通过美国这种与通胀挂钩的国债,可以推算出市场对未来通胀增长的预期,可以看到预期在不断上行。

02

美债收益率越来越高,投资股市就没那么多优势了

经济在恢复,通胀的预期在上行,这样就带来了美国国债利率的上行。那么国债的利率跟股市有什么关系呢?

可以从两个角度来看,第一个就是从投资者的角度来看,是投10年期国债,还是买标普500指数,这里面有一个指标,来度量这两个投资的相对的优势。

它就是10年期国债利率减去标普500市盈率的倒数,市盈率的倒数就相当于盈利除以价格。所以它代表的就是如果你投股市,如果股价不变,你只拿到股股票的盈利,你的收益是多少。

另一个就是投10年期国债,你的收益是多少?可以看到蓝线代表的10年期国债的收益率减去标普500指数市盈率的倒数的差,差越负,就说明买股票越好,买债券越没有优势。

所以可以看到紫橘色的线,在美国标普500指数在低点的时候,刚刚讲的差,也在底部,这就说明买股票是好的,股市就是触底反弹。

但是随着经济的复苏、美国国债利率的提升,而且随着标普500指数本身的上涨,使得市盈率的倒数变得越来越小,国债收益率越来越高,它们俩之间的差异也就越来越小。这说明投资股市的相对优势跟投资债券比起来没有以前那么强。

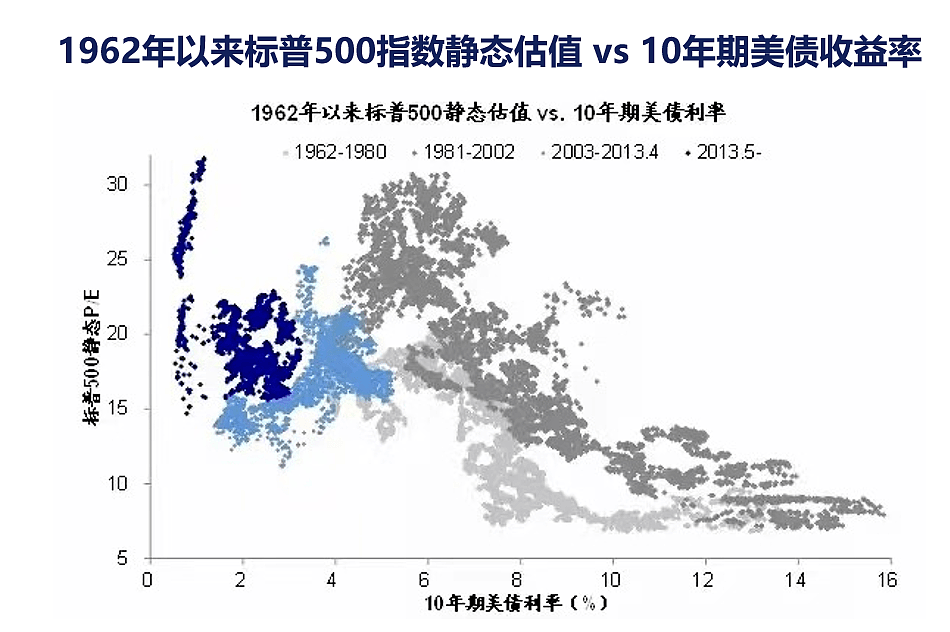

因为这个原因,利率上涨被大家认为是股市负面的一个信息。另外一个原因,可以看到表的横轴画的是美国10年期国债的收益率,纵轴代表标普500指数在过去多少年份里的市净率,可以看到一个非常明显的关系,就是当10年期国债收益率越高的时候,股票指数的市净率越低。

这个完全是有道理的,为什么呢?

因为股价其实是未来收益的折现,当国债利率提高,说明了折现率在提高,那就说明股价就不值钱了。

所以当利率上升,存在市净率在下降这样的明显关系。最左边的那些点代表了过去几年美国国债的利率非常低,1%以下这个时候相对美国标普500指数的PE的比例是非常高的,所以很多人说美国的股票是不是太高了,它的估值30多倍,但它之所以是30多倍,跟非常低的利率有关。

现在大家认为如果利率开始飙升,超过1.5,甚至可能更高,对股市又是一个负面的信息。

03

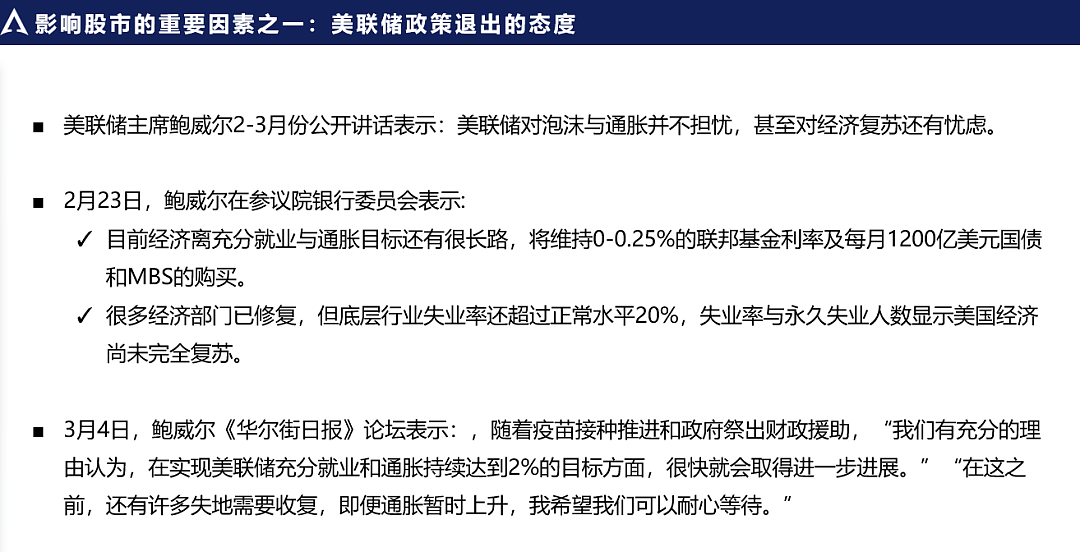

美联储政策的退出态度

对未来股市的走向非常重要

这两个原因放在一起,造成了最近股市的下跌。那么如何看待未来股市的走向,一个非常重要的因素就是美联储政策的退出态度。当美联储看到经济在恢复,通胀在起来,是不是很快加息,很快把流动性收紧。

如果这样做的话,对股市会有负面影响,那么我们在未来应该更加小心,对风险资产的配置要更加谨慎。

来看美联储的态度,可以得到一个基本的结论,就是他们并不着急马上收回流动性,鲍威尔在2月份3月份发表了不同的公开讲话,他们的基本的观点是什么?

就是说可能会通胀,但他们对通胀并没有那么担忧,更关心的是经济的复苏,尤其是就业的充分实现。他们会在很长的时间内维持0~0.25%的联邦利率,以及每月1200亿美元的美国国债,或者是美国MBS的购买。虽然经济在恢复,但如果看失业率,尤其是底层的老百姓的失业率还非常高。

鲍威尔3月份在华尔街日报论坛上也提到,他说也许随着疫苗的推进,政府政策的支持,通胀可能会离2%的目标通胀率越来越近,但是因为希望充分就业,希望经济充分的恢复起来,所以美联储在加息上可能会更加耐心,甚至等通胀达到一定程度。

鲍威尔并不会只看到通胀率达到1~2%就开始加息,有可能是希望平均通胀到2%才加息,所以美联储的态度可能并不那么坚决,很快速的来收紧货币政策。

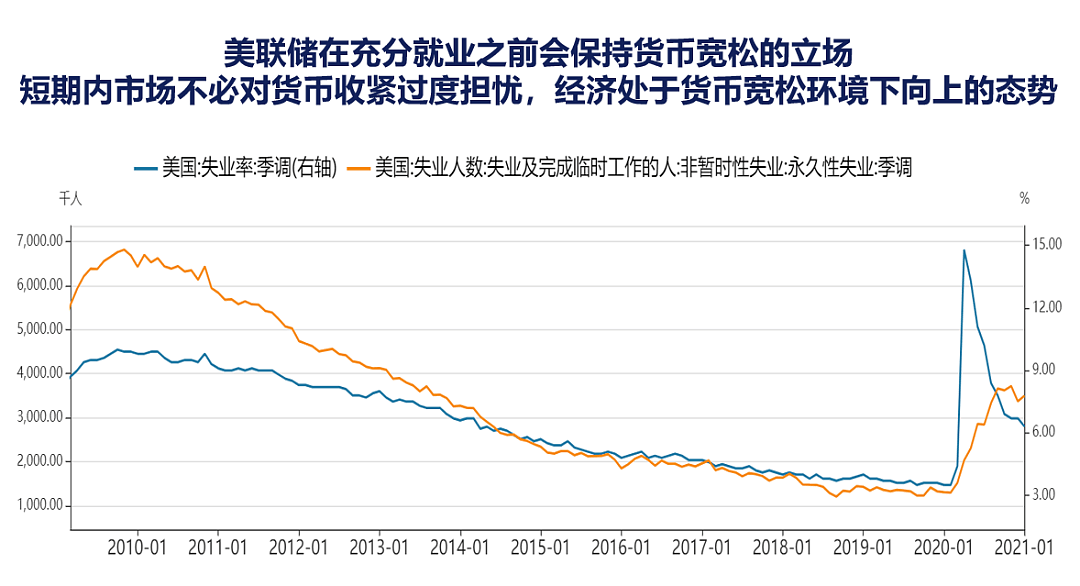

比如这个图,它失业率是在下降,但还是维持在相对高位。

最近以拜登为首的民主党上台,从民主党的角度来讲,它的政策更加强调充分就业,更加强调为老百姓,尤其是底层老百姓的福祉来服务,所以美联储退出宽松的政策并没有那么坚决。

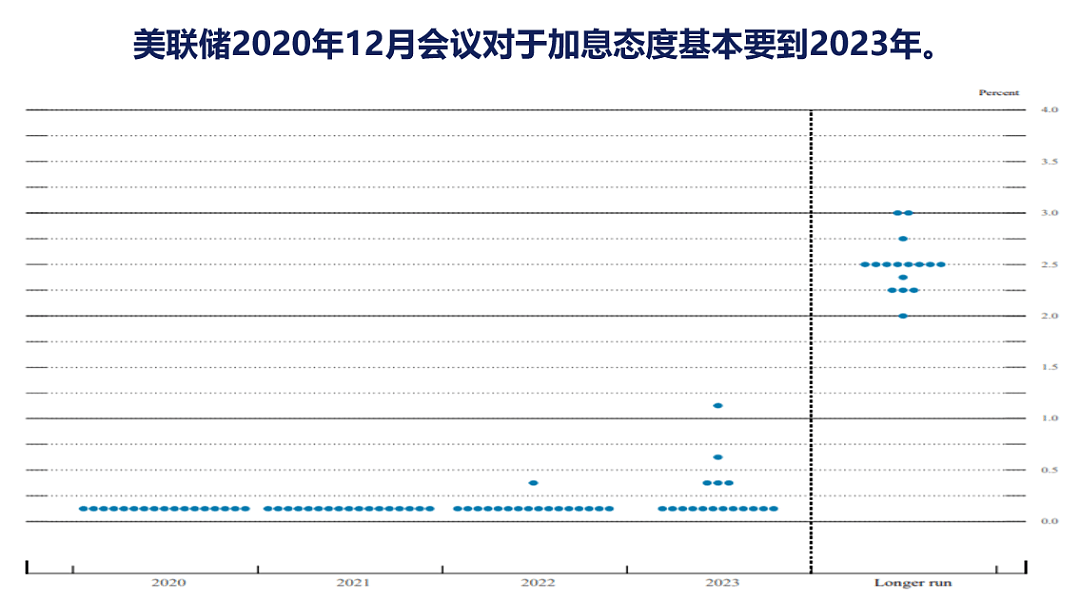

另外可以从联邦利率的点阵图看到他们的态度,这里每个点代表了参加美国公开市场操作的委员会的每个委员,他们对未来利率变化的预期,可以看到2021年没有一个人预期会加息,到2022年也许有一个人会认为会加息,直到2023年才有1/3的人认为可能会加息,所以对流动性收紧风险不一定要过分担忧,这是一个非常重要的影响股市未来发展的一个核心因素。

04

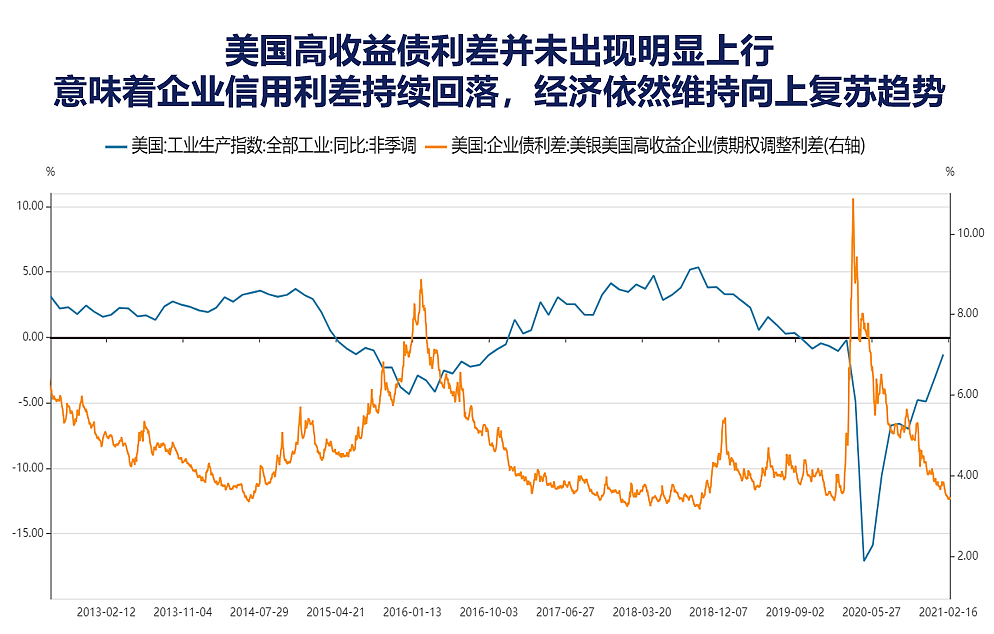

美国高收益债利差未明显上行,说明经济在恢复

除了美联储的态度之外,另外一个我们比较关心的指标是关于资本市场的一些风险的度量。比如去年美股大跌的时候,有很多关于风险度量的信号,它的报警力度非常强。

如果看现在的资本市场,它的很多风险信号并没有那么吓人。比如下图蓝色的线代表生产指数,就说明经济在恢复。

橘色的线代表美国的高收益债企业债的信用利差,投资人投这些企业债,有可能面临违约的风险。

如果对经济很不看好,或者觉得股市要大跌,很多的企业收益要下降,那么信用利差会暴涨。可以看到去年的信用利差涨得很高,但是现在随着经济的恢复,很多企业的信用利差在下降。

股市有很多的散户,尤其是最近像GME这些股票,里面有很多不理性的散户。但是债券市场是更加理性的,债券市场更加关注公司的基本面,因为基本面直接代表了这个公司是不是违约的,所以从债券市场的信号来说,并没有担心美国这些企业信用风险的恶化。

05

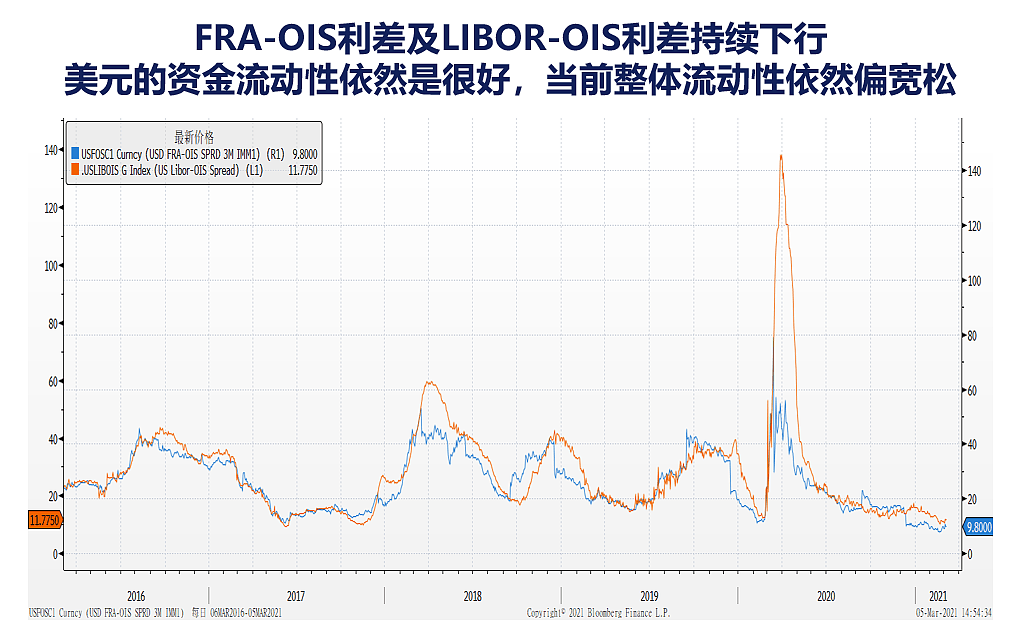

美国银行间市场的流动性非常好,所以政策依然是宽松的

另外一个就是LIBOR-OIS利差,代表着美国银行间市场的流动性是不是在恶化。利差越高,代表银行之间互相不愿意接待,就像大的银行不愿意跟小的银行借贷,不愿意给其他的周围的客户接待,因为他担心这些小的银行或者周围的银行不能还钱。

所以去年股市大跌的时候,流动性利差是暴涨的,而现在流动性是没有什么变化的,说明什么?

说明美国银行间市场的流动性非常好,所以政策依然是宽松的。

06

隐含波动率并没有涨很多,说明专业投资者并没有那么恐慌

另外一个看风险的最直观指标就是隐含波动率,隐含波动率直接代表了整个资本市场对美国股市在未来一段时间内市场风险的一个预判。

每当风险爆发的时候,风险指数暴涨。2月25号美债收益率超过1.6,美股大幅的调整,但VIX并没有涨很多,说明什么?

说明真正的专业投资人并没有把这事当成一个大事,在去年疫情出来之后,或者以前其他一些危机的时候,它的涨幅是更大的。说明大家没有那么恐慌,尤其是专业投资者没有那么恐慌。

另一个风险指标VIX期货稍微有点复杂,它有一个期限结构。期限结构就是说如果短期是升水,这个指数如果是正的,说明大家非常担心眼前的风险,反正不担心未来的风险。

如果是负的话,大家不怎么担心现在的风险,更担心未来的风险。

在去年疫情爆发的时候,它的期限结构非常正,近期的升水说明大家非常担心疫情带来的公司业绩下滑,资本市场的流动性枯竭,上市公司违约风险的上升。

现在虽然股市下跌了,但是VIX期货并没有变成升水,说明机构投资人并没有觉得这是一个非常可怕的事情。

07

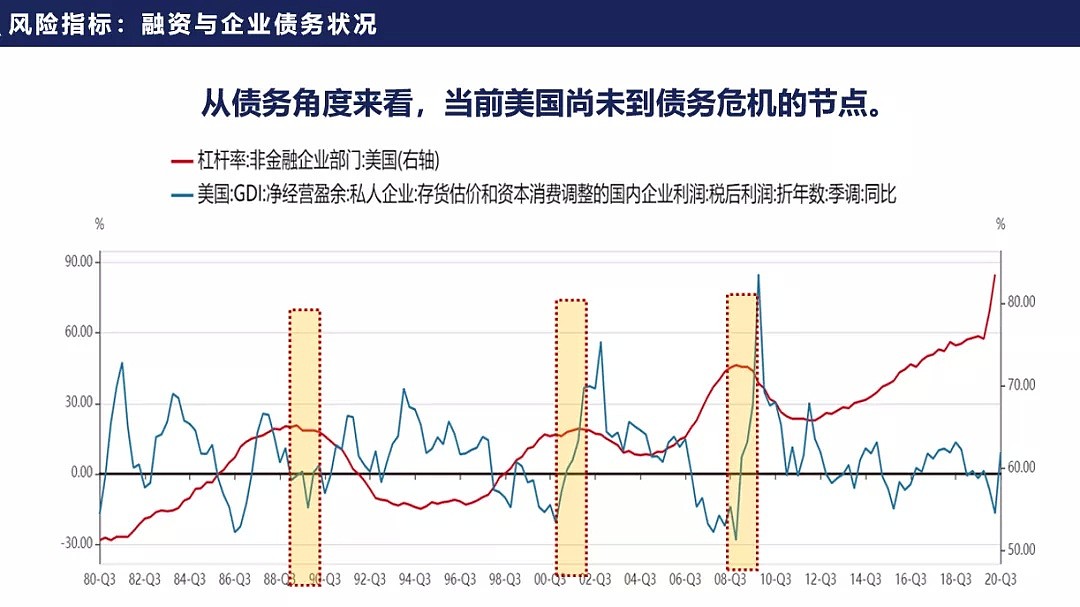

从债务角度来看,当前美国尚未到债务危机的节点

从美国企业融资的状态,企业债务状况来讲,可以看到现在美国的经济恢复只到中途,并没有完全恢复。

蓝线代表的GDI是 Gross domestic income,就是整个国内的收入,可以看到它的国内的收入增长率,前面都是负的,现在慢慢转正,其实并没有达到高潮,没有达到高点。

红线代表美国非金融企业的杠杆率,因为疫情他们借了很多钱,提高了杠杆,但是跟前面几个经济周期的来比较,发现前面几年蓝线 GDI其实可以达到很高的点,说明经济在往上走,到了很高点之后,美国的非金融部门的杠杆率才开始下降。

现在它还没有到高点,还是经济增长才开始或者行至中途,美国企业还有加杠杆的空间,所以并不说明真的到了一个危机的关头,另外一个点大家都说美国股市的估值很贵,但是根据前面讲的美联储加息,现在的低利率可能会持续到比较长的时间,甚至到2023年。

08

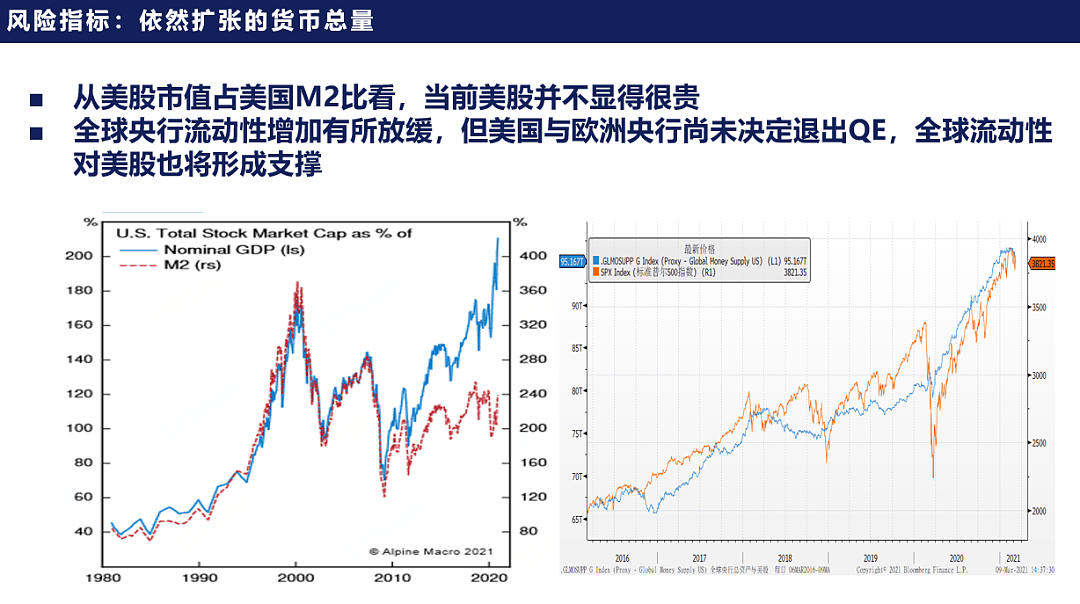

从美股市值占美国M2来看,当前美股并不显得很贵

低利率的话,二三十倍的估值在历史上也有一定的道理。换句话说现在二三十倍的估值跟以前较高利率时候的二三十倍的估值是没法比的。

有人说美股的市值在左边那个图占GDP的比例已经创历史新高,证明美股很贵,但这是因为过去一段时间美联储印了很多钱,如果把美股的整体市值跟美国的M2比较的话,会发现它并没有创历史新高。

换句话说,因为有这么大的流动性,美国股市的市值增长,其实可能相对于这些释放出来的流动性还没有那么贵。右边这张图是全球范围内的流动性泛滥,美国的央行,欧洲的央行还没有说要退出QE,那么现在流动性增长有点放缓,所以美股股市的增长也在放缓。

09

美国放水的状态还会持续下去

美国是负利率,欧洲是负利率,美国民主党上台要福利社会所以放水。最近拜登政府1.9万亿的纾困计划又在批准了。所以放水的状态其实还会持续下去。

任何一个政客,任何一个政党,总统上台之后,面对百年不遇的大疫情,让他们很快的收紧流动性,冒着经济下滑,冒着让大家失业上升的风险,谁也担不起这个责任。所以大概率流动性的泛滥还会继续支撑股市,至少不是说股市到头了,在流动性泛滥的情况下,其实你投资的选择是很有限的。

10

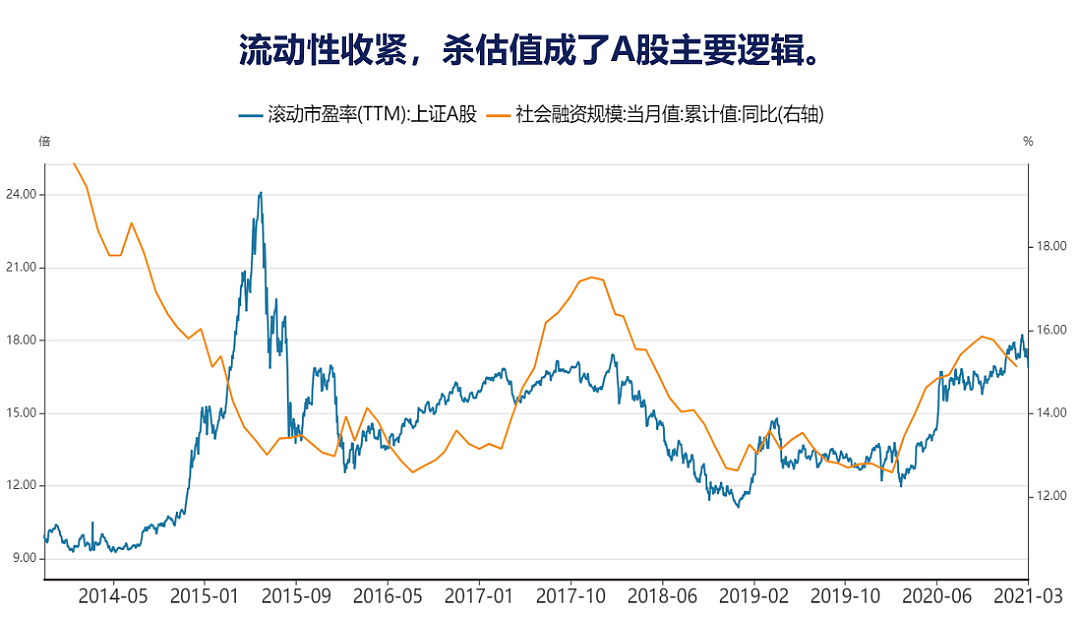

流动性和基本面是A股上涨的两大推手

回顾A股,与美股逻辑类似。中国政府在疫情爆发之后,也释放了一定的流动性,但没有像美国政府这么没有节制,中国抗疫成功,经济恢复的更早,所以中国的流动性收紧也更提早出现。

橘色的线代表了中国社融规模的变化,可以看到最近它的增速开始放缓。A股现在的下跌也是跟流动性收紧是密切相关的,它影响了A股的估值下滑,股市也下滑。

那么如何看待中国的A股的未来?从一个角度来看,当政府流动性在收紧的话,政府可能觉得经济会过热,但从另外一个角度来讲,政府可能看到中国经济恢复的还不错,因为中国在疫情当中是唯一恢复的很好的,我们的出口非常强劲。

中国新的经济增长周期和增长模式出来,股市的上涨是由两种动力带来的,流动性是一个推手,另一个是基本面的变好。

11

基本面好,现金流好,有壁垒的龙头股,还是大家首选的投资标的

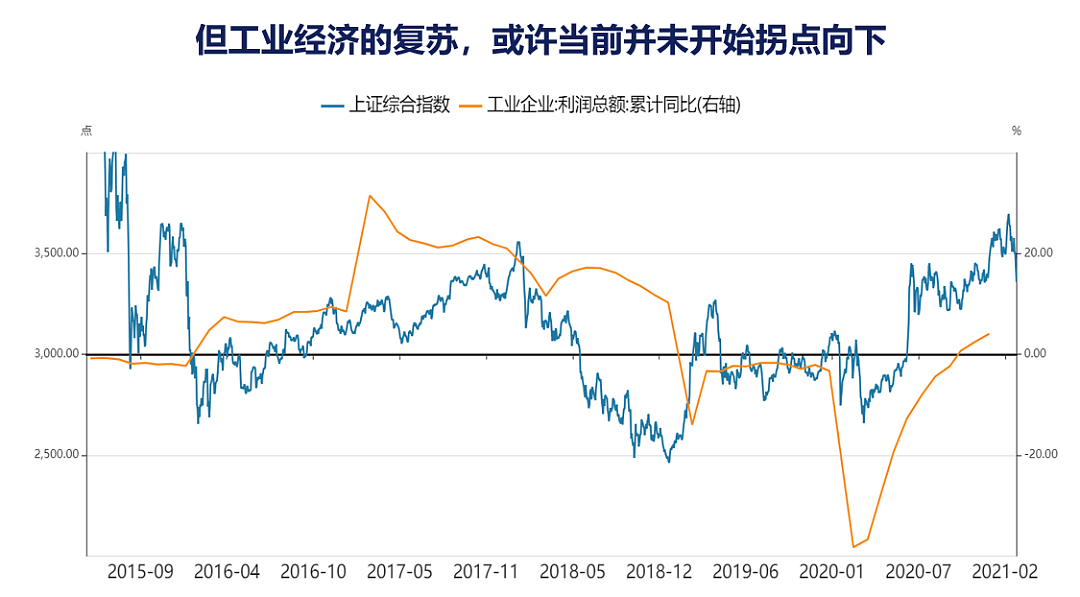

中国的工业企业利润经过疫情的冲击触底反弹还在往上走,而且跟美国类似,它并没有完全走完,还在不断上行。在这个基础之上,中国的上市公司的基本面营收可能会在变好。

有一些抱团股可能因流动性导致估值很高,但是刨去这个,当有一定的下跌,一些估值变得更加合理之后,随着经济的复苏和基本面变好,依旧有一定的增长潜力。

另外看A股的估值,和美国类似,中国的企业债的收益率跟比如中国股市的市盈率的倒数来做一个比较。

钱是投股市还是投债市,这个数差越低,说明投股市越有优势,越高的说明投债券越有优势。在过去的这些年里,每当这个值特别低的时候,就是进入股市最好的时点,当这个值变得很高的时候,就是退出股市最好的时点。

我们发现,这个值从去年最低点也是疫情的最低点,开始往上反弹,现在就是超过0了。但是它从历史的高点比起来,还没有到高点,说明什么?说明现在我们就说股市完全到顶了,这个结论也不能拿出来。

从另外一个角度来讲,现在的指标跟几年前的指标也不能完全的比。因为中国的股市在发生结构性的变化。结构性的变化就是说比如我们在打破刚性兑付,以前你可以随便买P2P买理财产品,可以有很高的收益。但是现在这些已经是过去式了,刚性兑付在打破。

可以看到我们国家一个非常强烈的政策,就是非常坚决的房住不炒。当不能投房地产,当不能投理财产品,当没有刚性兑付的话,这些人去哪里?要投什么?基本面好的,现金流好的,有行业壁垒的这种龙头股,还是大家首选的投资标的。

所以从这个图来看,因为有结构性的变化,股市的潜力可能还没有完全释放出来。预测未来是很有危险的事情,我们只是想通过我们刚才的这些分析,给大家做一个梳理。

虽然现在股市有很多很强烈的暴跌,很多人可能亏钱,而且下跌的程度还很惨烈的。但是这跟以前的股灾是不一样的,跟以前包括跟去年的疫情之后,全球暴跌也是不一样的。

不管是中国政府还是美国政府,全球政府想要非常迅速、非常强力度的收回流动性,概率并不大。

首先海外不太可能,虽然中国政府要收回流动性,但是也说了不急转弯,因为全球经济恢复还有很多潜在风险。

从投资的角度来讲,可供选择的好品种越来越窄,好的能够给你带来高收益的产品是越来越有限的。所以从综合考虑来讲,虽然股市在下跌,但并不一定是离场的时候。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64