“人造肉”进入中国农业规划,万亿市场正式启动?

新年伊始,在2022年值得关注、可能有显著发展的领域中,“人造肉”应该能获得一席之地。

实际上,这个新兴行业已经上了国家“热搜”。

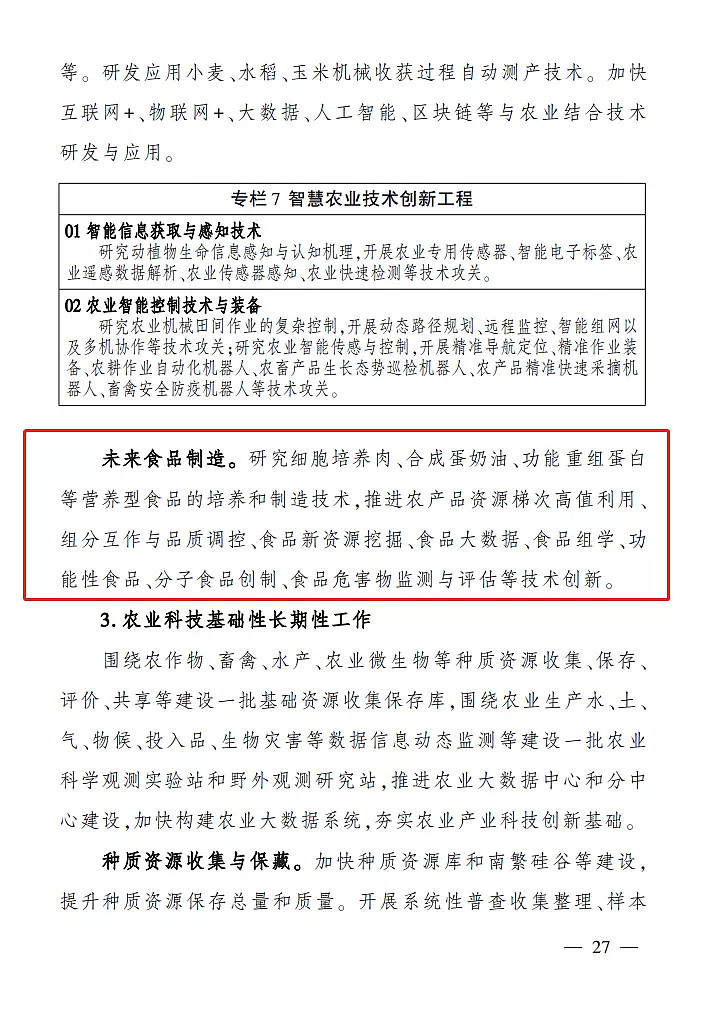

中国农业农村部在最新发布的《“十四五”全国农业农村科技发展规划》(后简称《农业规划》)中首次谈到“未来食品制造”,以及“细胞培养肉”,并将该类别列为国家下一个五年积极参与的领域。

换言之,中国正将这种新型食品生产方法纳入国家粮食安全计划,加快监管审批时间表,并促进相关投资。

对于相关行业而言,这可以算是一条大新闻。

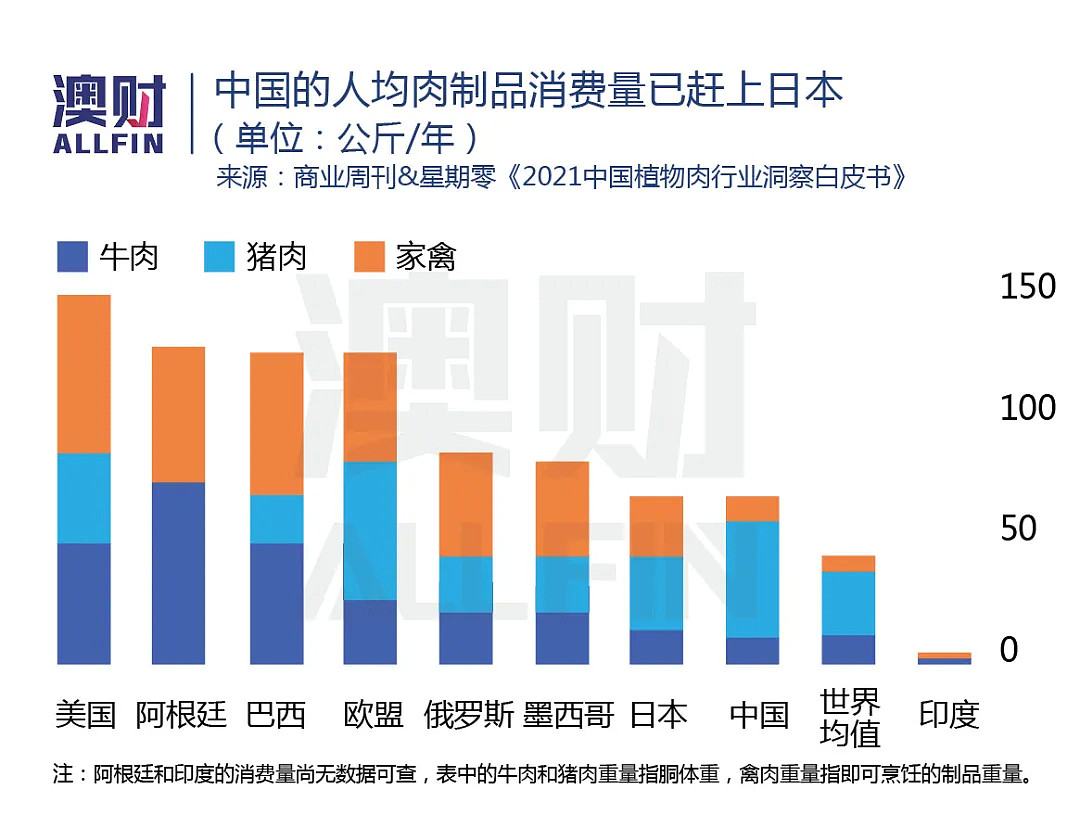

中国每人每年的肉类消费已达60公斤左右,政府将“细胞培养肉类”纳入国家计划,意味着这个万亿市场被撬开了一个“缺口”,发展前景不言而喻。

2021年,被很多中国媒体称为“中国人造肉元年”。

众多企业已经伺机而动。

植物肉品牌星期零在8个月内获得三轮融资,A+轮融资过亿元;其他人造肉品牌未食达、Green Monday、周子未来均获得超千万元融资;双塔食品、金字火腿等老牌肉制品企业也纷纷入局;国际人造肉品牌Beyond Meat则宣布,将在浙江嘉兴建厂;澳大利亚植物肉品牌V2 food在去年也正式进军中国市场。

然而,对于普通的中国消费者,恐怕不少人内心都会产生朴素的疑问:

“细胞培养肉”是真肉吗?现在肉类供应那么充足,我为什么要买“人造肉”?

从这个角度看,在人造肉领域都极为实验性的“细胞培养肉”要在中国挤占一片市场是否道阻且长?

什么是人造肉?

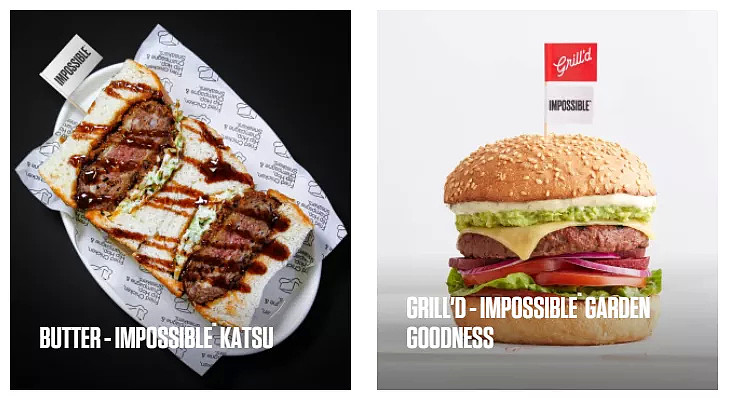

去年年末,当澳大利亚知名汉堡连锁店Grill’d联合美国植物肉公司Impossible Foods推出植物肉汉堡时,我们就曾撰文解释,为何近年来全球人造肉产业发展迅速。

简而言之,就是人们对肉类日益增高的需求,与畜牧业给地球带来的环境压力,这一组矛盾难以调和,需要以进一步的科技手段来解决全人类的“吃肉”问题。

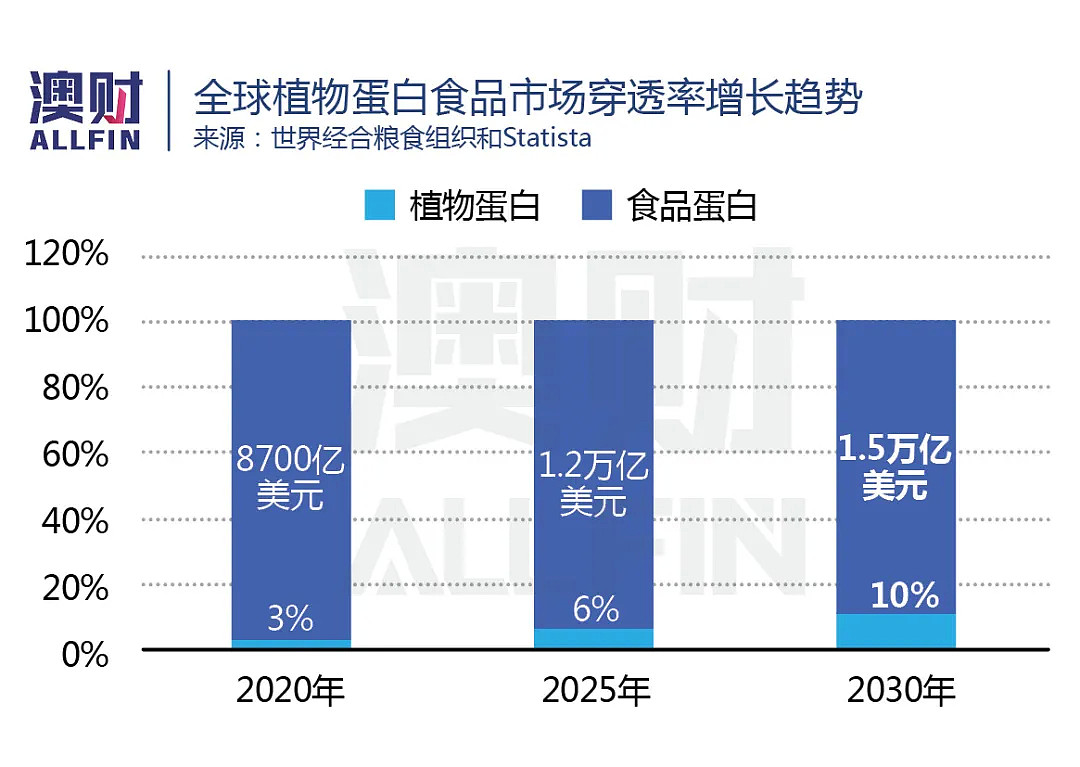

博满澳财首席投资官魏睿昊指出,全球70亿人口,即便以极为保守的数据进行预测,即未来10-20年中人造肉替代普通肉5-10%的消费,这也将是个价值万亿美元级别的产业。

而在中国,该行业的发展仍较为空白,这也就可以解释为何各大资本都在这一两年抢滩当地市场。

本次《农业规划》中提到的“细胞培养肉”,则是人造肉的一个细分领域。

必须指出的是,中国人所熟悉的传统豆制品做成的仿荤素肉并不是真正意义上的人造肉。

所谓“人造肉”,就是无需养殖畜禽,通过其他途径获得的‘肉’。它的色、香、味、形和营养与肉类似,可以提供人体所需的蛋白质。

根据原料、工艺、营养特性分类,人造肉可以分为植物基肉、混合蛋白肉、菌体蛋白肉和细胞培养肉等等。不过本质上,都是一种替代畜禽肉蛋白的人造食品。

严格来说,人造肉主要分为两大类:

第一类为植物肉,是从大豆、豌豆、小麦等作物中提取植物蛋白为原料进行加工,使其具备动物肉制品的口感和质地。

第二类为“试管肉”,也就是《农业规划》中所指的“细胞培养肉”,是在实验室里通过提取和培育动物干细胞做出来的,以获得与传统动物产品口味、质地相同的产品。

细胞培养肉:

理想丰满,现实骨感

从投资角度而言,市场前景广阔,又需要投入技术发展的领域本身还是很具有吸引力。

独立科技智库RethinkX就指出,中国的支持战略有望成为行业的加速器,推动细胞工程农业等领先的蛋白质技术的发展和应用。

然而,细胞培养肉尽管听起来很“高科技”,在实际发展中目前仍存在三大问题有待突破。

首先,就是技术瓶颈。

由于需要在生物反应器中从动物细胞中“培养”肉和脂肪纤维艺,涉及大量基因工程要求,全球整体细胞培养肉的技术尚未成熟。

当前细胞培养肉从无到有的周期基本在1个月左右,要实现大规模投产,也仍须解决产能等问题。

此外,细胞培养肉可能是未来的发展方向,但目前仍存在认知,甚至伦理问题。就如前文提到、最常见的质疑就是:这种“容器里长出来的肉”能够算作真正的肉吗?

并且,各国对于细胞培养肉的监管也仍在摸索过程中:

新加坡政府就已经对细胞培养肉类制品出台了监管审批要求;

总部设在美国的该领域公司Upside Foods(前身为Memphis Meats)和BlueNalu的产品去年也未获得美国政府的发售批复;

在欧洲市场,这类产品的零售的监管获批可能也需要到2025年。

中国政府尽管把“细胞培养肉”加上在《农业计划》中,但具体的管理细则还未出台。

亚太市场潜力大,消费者仍待“教育”

相较于细胞培养肉,植物肉技术和生产链相对较为成熟。

目前全球市场中出现的人造肉产品,绝大多数都是植物肉为基础的。

而各类植物肉企业无一例外地都在积极发展包括中国在内的亚洲市场。

这主要和人口结构有关。目前全球超过1亿人口的12个国家中,亚洲就占据了7个。而到2030年,在全球25个最大城市中,亚洲或占据多达17个。

人口聚集,使得相较其他地区,亚洲更需要获得新的、且可持续的食品生产系统——这也为人造肉行业提供了明显的宏观驱动因素。

比如澳大利亚植物肉品牌V2 Food在去年5月进入中国。在此之前,V2 Food已经成功开发新西兰、泰国、菲律宾、日本及韩国等国际市场。

此外,总部位于加州的植物性鸡蛋生产商Eat Just与Proterra合作,在美国本土站稳脚跟后也率先进军亚洲。

但是,资本和企业的趋之若鹜,却没有在消费端掀起太大波澜。

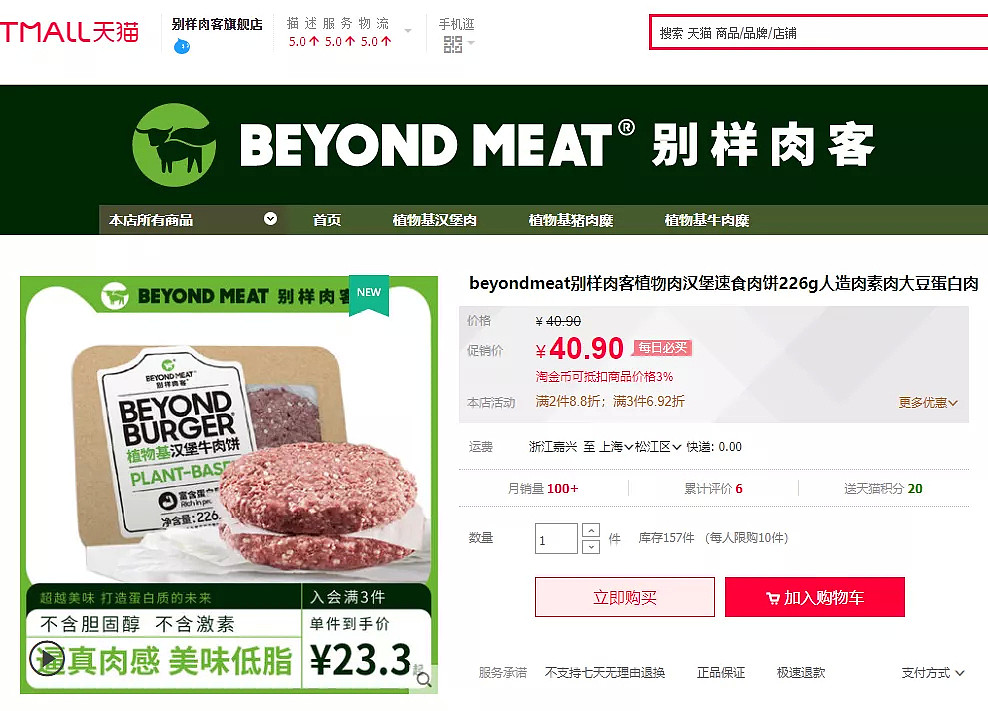

以全球首个上市的植物肉科技企业Beyond Meat 为例,虽然在去年7月进入中国消费市场,通过盒马鲜生等平台开始进行人造汉堡肉饼的销售。但销售情况却并不尽如人意。

一位消费者正在深圳盒马IBC店挑选人造肉产品,

图片/深圳商报

其中的原因有很多人,魏睿昊认为大致可以分为四点:

第一,消费者习惯认知:中国人吃素食或者植物产品由来已久,比如喝豆奶,吃素鸡、素鸭,但大部分消费者对植物肉的认知却还处于前期,容易与传统素食相混淆。在市场上形成植物肉的差异化消费还需过程,消费者教育仍需时间;

第二,产品技术:中国饮食文化深厚,Beyond Meat植物肉口感仍有些欠缺,难以满足对食物口感要求较高的中国食客需求。

第三,法规与监管:中国的植物基行业标准和法规制度存在滞后性,完善相关法规和食用标注也有待时日。

第四,价格:很多植物基产品上市后售价颇高,如在Beyond Meat天猫官方店使用各类折扣的情况下,肉饼售价约为每公斤103元人民币(22澳元);而天猫在售的各类牛肉肉饼价格多在每公斤80-130元。这当中固然有产品定位的因素,但生产到物流整体的成本偏高也是植物肉产业仍需要解决的问题。

可以说,整个中国市场的消费者教育过程、产品口味的调整、生产链成熟化、法规完善预计仍需要几年的周期。

尤其,如何提高产品的味道口感和进一步降低生产成本,是整个植物肉产业当前面临的巨大挑战。不解决这些问题,很难说真正去取代人们日常餐饮的肉类。

而另一家植物肉公司Impossible Foods,已经在这方面取得了一定的突破。由于研发了血红蛋白萃取技术和植物蛋白分子充足技术,让其产品的口感和味道都更接近于真肉。

公司在技术层面的领先优势,以及符合目前全球ESG(环保、社会、治理)所带来的巨大产业发展方向,是博满澳财在去年选择参投Impossible Foods的重要原因。

魏睿昊认为,尽管短期内,人造肉仍需要经历消费者教育、法律监管落实、产业规模化等一系列过程,市场发展存在一定阻力;但长期而言,一如中国政府将细胞培养肉加入了农业计划,许多机构投资人都相信,低碳生产、资源占用显著减少的人造肉,未来“一定会在人类的餐桌上占有一席之地”,并且在提高部分国家和地区民众蛋白质摄入方面,发挥极其重要的作用。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64