行至“Costco模式”,中国基金零售下一站去哪里?(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

低迷的市场行情并没有阻碍新基金的发行,在基金零售这一细分赛道中,行业究竟发生了什么样的变迁,未来又将去往何处?

2022年5月20日,证监会发布了《关于进一步发挥资本市场功能 支持受疫情影响严重地区和行业加快恢复发展的通知》,通知中明确支持了公募基金以自有资金申购旗下基金产品、并鼓励证券公司设立私募产品。在市场情绪低迷的环境下,监管部门通过密集发布支持性政策来鼓励金融业的发展,而这对于资管行业来说也是一大长期利好。

不过,低迷的市场行情并没有阻碍新基的发行,公、私募基金产品的数量仍在不断增长的过程中,在增加投资者选择难度的同时、也对渠道的销售能力造成了压力。面对销售压力,相关领域在多年来做出了不同的应对之策。那么,在基金零售这一细分赛道中,行业究竟发生了什么样的变迁、未来又将去往何处?

基金业的销售之路和商品零售的“异曲同工”之处

Costco(开市客)——美国会员制仓储店的集大成者。投资者只要对零售业稍有涉猎,就一定不会对它的名字感到陌生。通过创新式的经营方式,Costco在美国已是一片红海的零售业中成功找到了生存之道,也成就了全球战略管理中的经典案例。

从红海中找到蓝海,Costco究竟是如何做到的?

简而言之:通过精简SKU,Costco在加快商品周转的同时、也提高了对供应渠道的议价能力;不赚取更大的差价,Costco通过提供高性价比的产品、将压缩的采购成本直接“反哺”给了消费者;而为了获得优秀的购物体验,消费者则需要定期给厂商支付会员费——而这也成为了Costco的盈利核心。

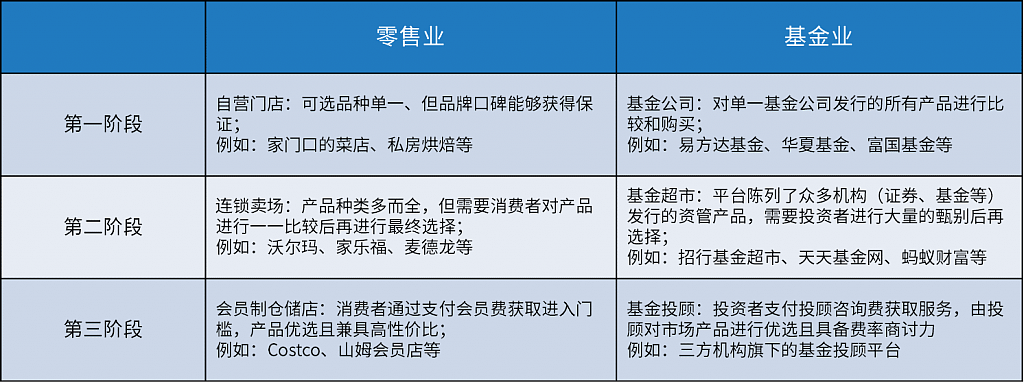

读到这里,对基金行业有些涉猎的投资者是不是有了点新发现?显然,“基金零售”也经历了三个发展阶段。

第一阶段——“家门口的小菜场”

在行业发展初期,基金产品的销售渠道是十分有限的。此时的投资者很难对产品进行横向比较,基本就是在能触及的渠道(基金公司)里有啥买啥——就像当年只能在家门口的市场买菜一样。在产品供应有限的情况下,产品的“议价权”就顺理成章地掌握在了基金公司手里。因为客户数量有限,基金公司就开始鼓励客户对产品进行大幅申赎、以达到获取更高利润的商业目的。

第二阶段——步行半径的连锁商超

就像物流业推动了连锁商超的发展一样,互联网对于基金行业来说也是一样的存在——在更高效的传播媒介加持下,集成性的基金销售平台(如:天天基金、支付宝基金、银行/券商的基金超市等)通过将申赎费压至最低、在市场中形成了强存在感。

正如沃尔玛、家乐福这样的连锁超市将产品汇聚到一起、让消费者对产品进行自由比对一样,基金销售平台也将市场上大部分的基金产品汇集到了一处,使得投资者对产品进行横向比较成为了可能。

渠道为王,销售平台在收获客户的同时、一举提升了对发行方的议价能力;而那些被销售平台砍断一条收入“臂膀”的基金公司,开始集中于扩大资金管理规模,力图通过形成规模效应、通过管理费提升收入。

第三阶段——基金业的Costco

“基金超市”的商业形态下,基金市场充分实现了市场竞争。但投资者仍需要对“货架”上的基金产品进行充分比对后再做出选择、选择困难度似乎是“有增无减”——为了解决这一点,“基金投顾”这一角色应运而生。

就像Costco做的一样——凭借着对市场的了解,基金投顾构建了一个基金池、代替投资者筛选出了一批优质的基金产品,也同产品发行端形成了稳定的合作模式。不过,和商品零售不同的是,基金投顾在销售过程中具备了“代客交易”的功能——以客户提供的投资风险偏好为基础、由基金投顾来代替客户进行基金买卖,而投资者只需“坐享其成”、享受最终的投资收益。

随着客户基础逐渐稳固,基金投顾们也逐渐实现了对上游基金公司在费率上的议价权、并形成了规模效应,最终降低了投资者的投资成本。为了避免同客户利益冲突,基金投顾选择了对客户收取“投资咨询费”的盈利模式——投资者根据资产规模定期支付固定的年费、获得相应的投资服务,就像Costco的会员费。

未来的基金零售行业往何处去?

和能容纳上千人以上的仓储店不同,以人工为核心的投顾服务终究是有上限的:个人精力的限制,使得基金投顾很难满足持续增加的服务需求;而在第一批投资顾问逐渐老去、新入者对市场的认知能力仍有限的时代背景下,单纯依靠增加投顾数量来提升收益的模式似乎也存在着天然的增长上限。

那么,这个问题将如何获得解决?未来的基金零售又将往何处去?

在科技持续进步的浪潮下,机器学习和人工智能俨然已经成为了许多行业获得长足发展的核心——而具备科技基因的智能投顾、也自然而然地成为了基金零售竞相切入的“下一站”。

通过机器学习的技术加持,智能投顾平台将大量的历史数据(包括金融市场、产品数据、用户信息等)进行了汇总和模拟,各自形成了“独具特色”的投资策略矩阵。

2019年,是中国基金投顾市场的元年。

证监会正式允许试点机构开展管理型基金的全投资顾问服务,成为了中国基金业迈向新征程的重要标志。在政策的支持下,国内也相继推出了多个智能投顾平台——其中:除了有具备技术支持的三方财富平台之外,知名的互联网巨头和传统的基金公司也竞相参与到了这条新兴的赛道中。

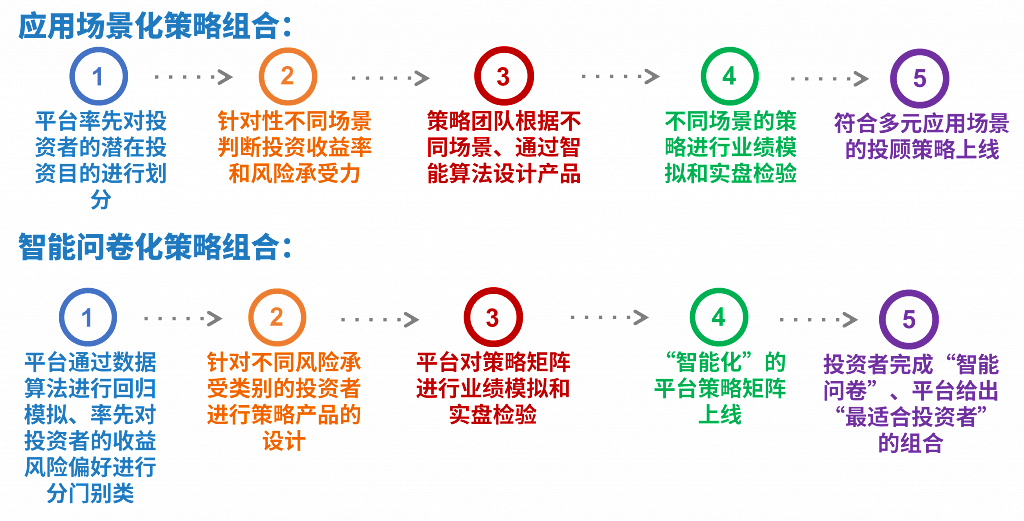

在对国内智能投顾平台的研究过程中,我们看到国内的智能投顾已经形成了“百花齐放”的竞争格局。如果对这些平台的策略进行进一步的总结,则可以发现它们普遍是以“应用场景化”、或是“智能问卷化”为主轴、推出了“各具特色”的投顾策略。

那么,什么是“应用场景化”?

所谓的“应用场景化”策略,是平台需要率先对投资者的“潜在投资目的”(例如:养老、子女教育、旅游消费、日常支出等)进行划分后、再根据这些场景背后的资金收益率和风险承受力进行初步的判断。随后,策略设计团队通过机器算法对产品进行设计、给出相应投资目标背后的策略组合、帮助投资者实现这些场景背后的目标收益。

而所谓的“智能问卷化”,则是那些将“人工智能”基因深刻融入到了产品设计中的互联网公司,率先通过将市场、产品以及投资者数据进行大量的回归模拟,对投资者的风险收益偏好进行分门别类的总结、最终形成了一组覆盖“所有投资者”的投资组合矩阵。根据投资者完成的“智能问卷”(例如:性别、年龄、目标收益率和风险承受力等),平台对潜在投资者进行分类、给出“最适合”投资者的产品策略。

在机器算法和人工智能的带动下,具备“智能问卷化”和“应用场景化”的投顾策略帮助基金零售业完成了第四阶段的商业模式升级。

但这就是结束了吗?并不是的。

如果将智能投顾和人工投顾1V1的服务模式进行对比,我们也能发现:当下的智能投顾,距离为投资者提供真正具备“定制化”、且能覆盖 “全生命周期”的投资策略还有很长的一段距离。

举例来说,平台能够为投资者提供服务“养老场景”的投资策略,但却无法根据投资者当下的收入和年龄进行实时、动态的调整,更多的是根据投资场景的属性提供一种“稳健”的策略组合。然而,投资者的需求是多元的,注定会有其他并行的、且更加急迫的投资目标——不单单只是“养老”而已。

而在智能化上,智能投顾也并非只是简单的根据年龄、资产、投资偏好,就能从当前的策略矩阵中寻找到“最适合”投资者的投顾策略。在智能算法持续的升级迭代下,真正具备智能化的策略、将是平台依托海量的数据以及更加敏捷的算法,根据投资者多元且多变的需求、给出1V1针对性的、且实时更新的“个性”组合。

虽然在当前的智能科技水平下,这一切仍然还需要时间来实现;但在等待过程中,与时俱进的我们仍然可以张开怀抱、迎接新时代,共同期待下一次“凤凰涅槃”吧。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64