李嘉诚130亿没能买下的这家澳企,暗示能源转型“非它不可”

如果全球天然气供需的缺口继续扩大,一场能源界的“雷曼式危机”迟早会爆发。

6月23日,德国经济部长警告称,俄削减欧洲天然气供应的举措,可能引发能源市场崩溃,类似于当年雷曼兄弟事件引发全球金融危机。

值得关注的是,德意志银行(Deutsche Bank)近日指出,欧洲经济体正面临俄天然气供应放缓带来的新一波重大冲击,这可能将通胀推高至比当前创纪录数据还要更高的水平,并将欧洲大陆经济强国德国推入近在咫尺的衰退轨道。

更为讽刺的是,全球煤炭和天然气出口大国澳大利亚也面临着和欧洲同样的窘境。

澳大利亚能源和电力供应的严重问题可能会对经济造成严重破坏,导致大型制造业企业关闭,继而引发失业率和通货膨胀率的飙升。

工党到2050年实现净零排放的目标面临着巨大挑战。那么,澳大利亚能源转型的路究竟该怎么走?投资者又该如何抓住转型过程中的契机呢?

澳大利亚天然气危机持续15年,

到底是天灾还是人祸?

上任仅两周后,工党阿尔巴尼斯政府就面临着一场酝酿了15年之久的天然气危机。

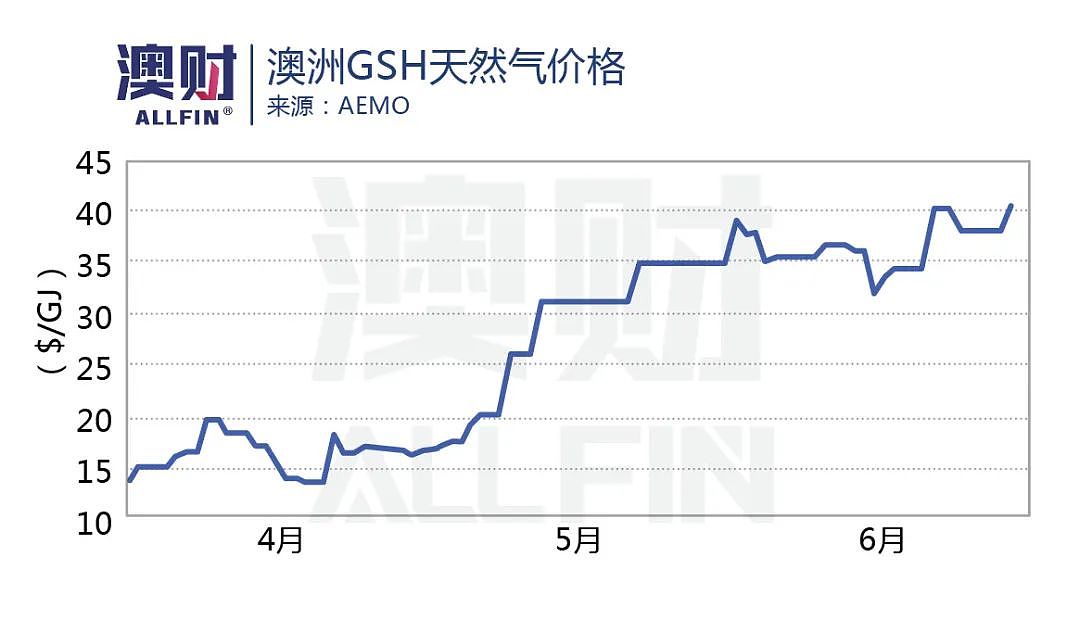

6月15日,国家电力市场(NEM)因为价格的波动过大,被澳大利亚能源市场运营机构(AEMO)停止运作并接管。直到7天后,NEM才重新恢复了正常运营,虽然电力价格受到了控制,但作为发电重要来源的天然气价格却依然居高不下。

前维州自由党主席Michael Kroger表示,澳大利亚在这场危机中已经沦为了“国际笑柄”。

“我们有更多的铀、石油、天然气、黄金、钻石。我们是全球能源最丰富的国家。我们的自然资源丰富,但我们却在经历能源危机。真是一场闹剧!”

那么,这场持续15年的澳大利亚天然气危机,到底是天灾还是人祸?

东欧冲突让全球能源市场陷入混乱,但澳大利亚目前遇到的困境,在很大程度上都是咎由自取:

近20年的气候科学斗争,导致了能源生产投资的严重短缺。这让澳大利亚不得不依赖陈旧而不可靠的燃煤发电机组。

澳大利亚允许大型全球能源公司组成的卡特尔(垄断利益集团)存在。其中,许多跨国公司精于避税,把持天然气供应,制定了澳大利亚东海岸的供气条款和价格。

澳大利亚生产的很大一部分天然气现正流向中国,剩下大部分则流向了日本和韩国。虽然大部分出口的天然气都受制于不灵活的长期合同,但超过三分之一的出口是根据灵活的短期和现货合同出售的。随着全球天然气价格的飙升,澳大利亚天然气出口商带来了暴利,同时给澳大利亚的工业和居民家庭带来了巨大的痛苦。

澳大利亚并不存在天然气短缺,目前天然气产量实际上比国内需要的多 2.5倍,但大多数出口海外。全国只有西澳立法规定天然气生产商必须为国内市场储备15%燃料,但东海岸各州没有保留政策,此次缺电危机正是集中在了澳大利亚的东部地区。

能源转型,

靠天然气保底

这场被澳大利亚资源部长Madeleine King称之为“完美风暴”的能源危机,考验着当前政府的执政能力,也预示着未来能源市场崎岖不平的远景之路。摆脱化石燃料并完全采用可再生能源并非易事,工党到2050年实现净零排放的目标面临着巨大挑战。

6月28日,英国石油公司(bp)发布了2022年最新的《BP世界能源统计年鉴》(下称:能源年鉴)显示,全球仍处于碳增长周期,且要摆脱对化石能源的依赖依然比较困难,化石能源消费的总量基本没有变化,但内部的比例结构确实有了一些改变。

能源年鉴数据显示,全球石油消费量和疫情之前的2019年相比少了370万桶/天。减少的石油消费被天然气和煤炭替代。其中,2021年全球天然气需求增长5.3%,已高于2019年疫情前的水平,首次超过了4万亿立方米。

2021年,三个主要天然气地区的天然气价格都强劲反弹。欧洲涨了4倍,达到创纪录的年度水平(TTF平均为16.02美元/百万英热单位);亚洲液化天然气现货市场增长了两倍(JKM平均为18.60美元/百万英热单位);美国亨利中心的价格在2021年几乎翻了一番,达到平均3.84美元/百万英热单位——这是自2014年以来的最高年度水平。

能源年鉴指出,天然气的价量齐升表明,在能源转型时期天然气作为低碳能源的重要作用开始被逐渐重视。而液化天然气 (LNG)作为能源转型期内的 “连接桥梁”,是低碳解决方案的优质选择之一。

天然气是能源转型中理想的过渡能源,其排放比煤炭低40%-50%,有效地减少了碳排放。以天然气为动力的车辆可以减少90%的一氧化碳排放。

那么,天然气在澳大利亚国家能源市场(NEM)发电量中的占比究竟有多大?

澳大利亚国家电力市场能源组成(见下图):分布式太阳能、公用事业公司太阳能、风力、其他可调度能源(天然气等)、褐煤、黑煤。

据墨尔本大学气候与能源学院研究员Dylan McConnell称,天然气在NEM发电量中的占比已从去年5月的6.3%,增加到今年5月的9.4%,为2017年5月以来的最高水平。与此同时,长期以来一直是发电主力的煤炭占比已从去年5月的65%下滑至59%。

而根据AEMO的计划,在2050年实现净零排放目标时,绝大多数的发电来源都将是依赖风力以及太阳能。

理想是丰满的,现实是骨感的。

首先,可再生能源发电目前并不稳定,其发电量很难与用电需求实时匹配,因此电网系统中需要一定比例的可调度电力;

其次,为了实现可调度,一种方法就是将可再生能源发电过量时将其以电化学/水利的形式进行存储,等到用电高峰再进行释放。可现实问题是,因为储能设施技术的不足,电化学/水利储能设施并不具有经济效益,如果离开了政府补助将无法运转。

因此,为了支持如此高的可再生能源发电比例,澳大利亚必须选择一个保底措施,因为水利发电受自然环境条件影响无法大规模复制,与煤炭同为不可再生资源,但因碳排放量更少,天然气成为了一个被广泛接受的选项。

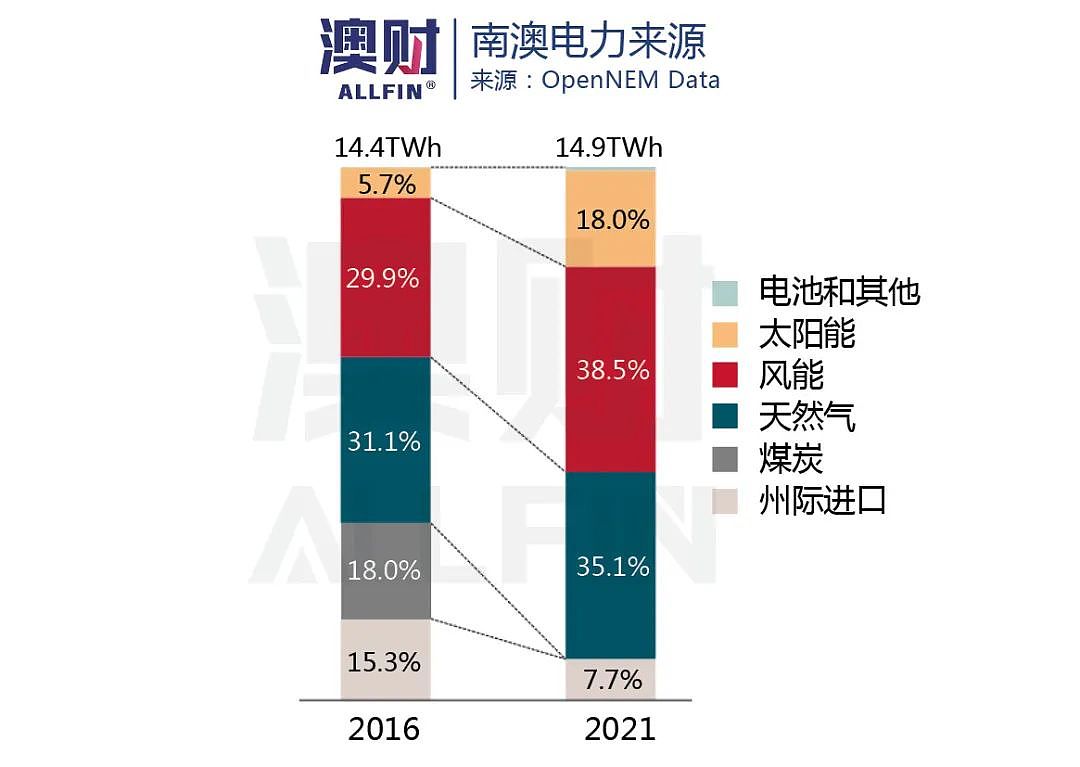

以清洁能源转型非常快的南澳为例,2016年时18%的电力来自煤炭,而在2021年完全去除了煤炭发电,而天然气发电的比例从31.1%增加到了35.1%。

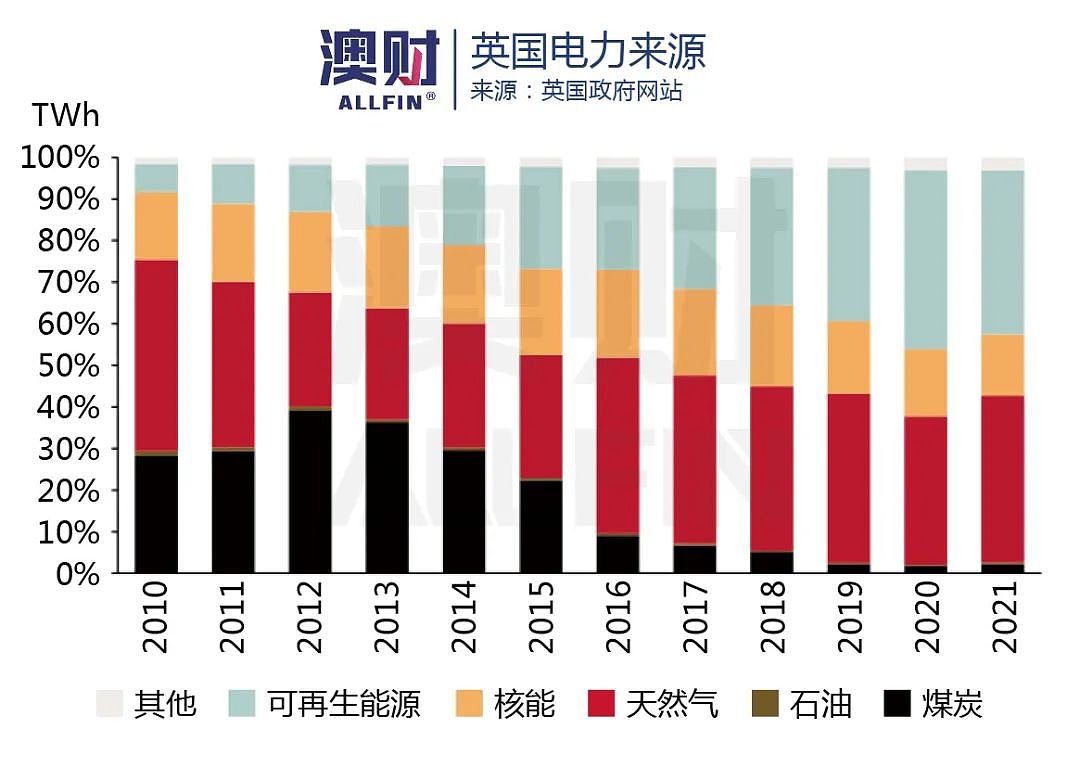

放眼世界,英国也是欧洲高速能源转型的代表,转型之后同样将天然气发电放在了一个关键位置,2021年甚至重新提高了天然气的发电比例。

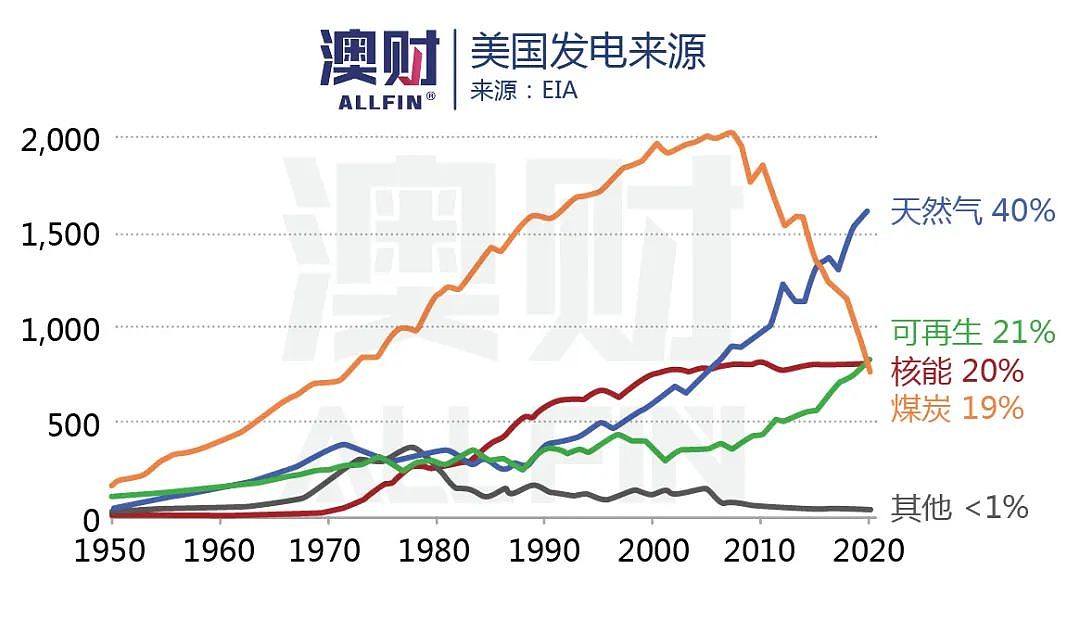

同为能源出口大国的美国在不断减少煤炭使用,提高可再生能源比例的同时,天然气更是以最快的增速占据了发电头把交椅。

这样看来,不管是澳大利亚国内还是全球其他国家,无论新能源技术如何发展,天然气都是一个不会被抛弃,且是未来发展较为确定的选项。并且,未来新能源技术一旦发展速度低于AEMO的预期,天然气使用将会占据更加广阔的市场。

李嘉诚130亿澳元没买到手的澳天然气巨头

究竟有多牛?

2018年6月,李嘉诚家族曾试图以130亿澳元收购澳大利亚燃气输送管道营运商APA Group (ASX: APA) ,130亿澳元创下长和系有史以来最大的一笔海外收购记录,每股11澳元的收购报价较APA当时收盘价8.27澳元溢价33%。

但遗憾的是,因不符合澳大利亚国家利益,长实集团5个月后宣布终止收购。

APA的天然气储存装置,图/APA

同年11月,时任澳大利亚财长Josh Frydenberg在一份声明中指出,以长江基建为首的财团收购APA集团的提议,不符合澳大利亚的国家利益。原因是该交易将导致澳大利亚最重要的天然气输送业务,会过度集中在一家外资企业掌控之中。

APA到底有多牛?

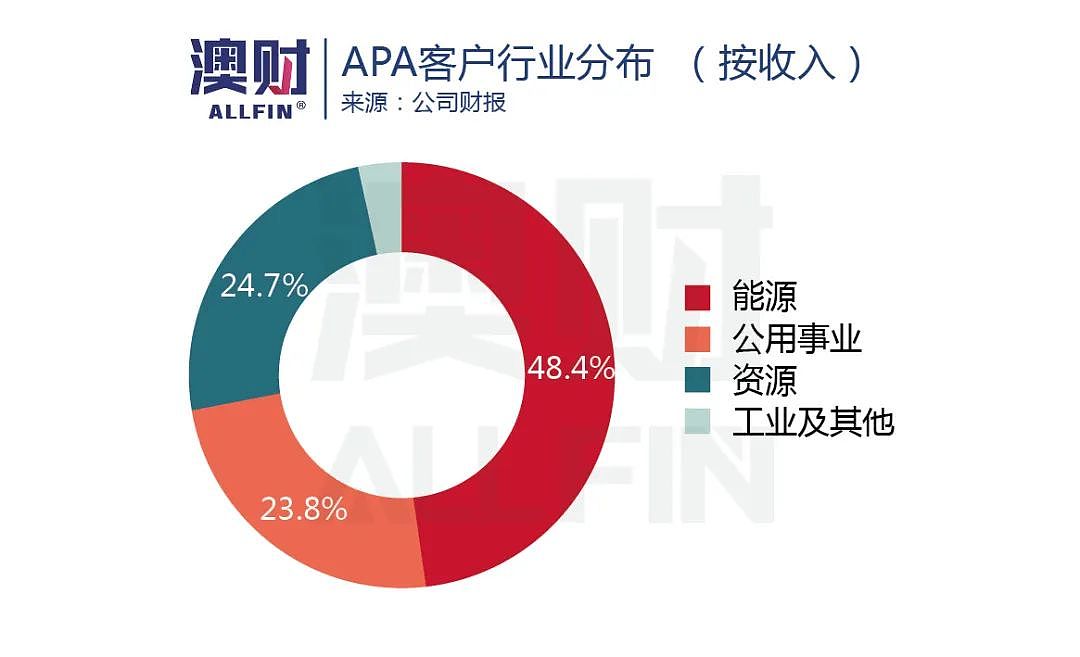

APA Group是澳大利亚最大的天然气基础设施企业,天然气管道运输占该行业的92%,石油仅占5%,其它占3%。

公司拥有澳大利亚油气管道运输行业过半的市场份额,为行业垄断型龙头公司,包括澳大利亚东岸建有的7500公里联网管道、西澳州营运的约3500公里天然气输送管道以及昆士兰省的电站等。

除此之外,APA 旗下还拥有一些天然气发电、LNG存储设施,风、太阳能发电厂,高压输电线路。

投资回报率怎样?

截至7月1日今年以来,澳大利亚ASX200指数报收6539.90 点,大幅回调12.15%;而澳大利亚天然气基建龙头APA Group 报收11.60澳元/股,逆市上涨15.31%,跑赢大盘。

如果我们再把时间段拉长一点来看,近一年APA股价大涨29.9%;而近10年APA更是暴涨133.87%。

APA的商业模式是什么?

公司的商业模式非常简单,绝大部分的收入来源为向能源销售、工矿公司收取的长期能源基建使用费,因为该行业需大量前期投资准入门槛很高,因此APA受到的竞争压力很小,收入非常稳定,并保持着很高的毛利润率。

2021年EBITDA降低的原因为维州工业天然气用量的降低(大部分影响被西澳矿业需求升高所抵消)以及一次性融资相关费用的支出,预计之后继续恢复EBITDA平稳增长。

公司目前平均的合同长度在10年以上,新合同长度也都在5年以上,且风险极低,因为绝大多数的合同会基于CPI进行价格浮动,有效避免了高通胀的市场环境对APA利润的侵蚀。同时,87%的合同收入都是基于基建设施的容量而不是实际的使用量,进一步降低了收入波动的可能。

未来发展前景如何?

公司现在大部分收入来自于已非常成熟的东海岸的管道网,并且正积极布局矿业生产重镇——西澳市场。西澳的大量矿场在未来会持续面临需求增加、扩产的情况,但同时又需要应对国家净零排放的政策要求,因此用来替代煤炭、柴油等传统能源的的天然气管道铺设、可再生能源发电、储能设施被提上了议程。

值得一提的是,APA目前在西澳Goldfield地区的天然气管道的使用合同已经被订满,并且投资4.6亿澳元计划在23财年完成Perth盆地至Goldfield地区的连接管道,有望在西澳实现更大的业务增量。

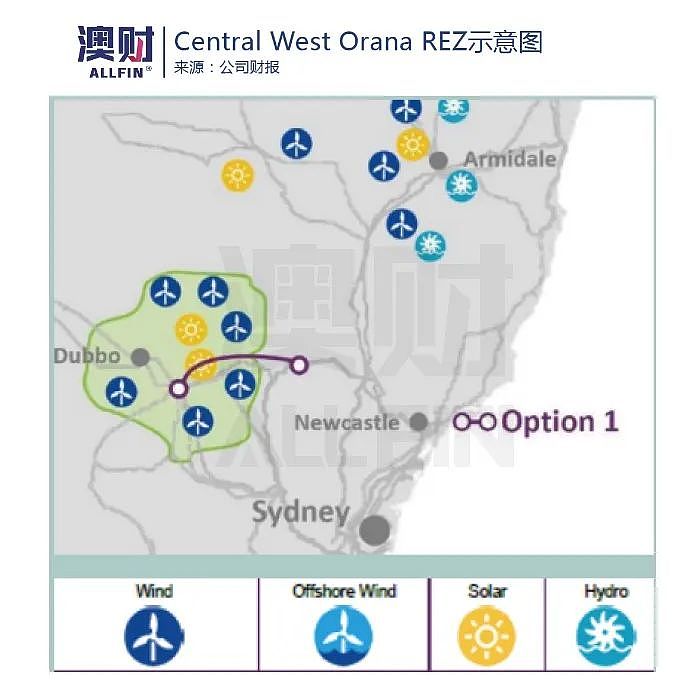

更为重要的是,新能源基建也是APA不想错过的发展机会。经过新南威尔士州政府的筛选,APA与CIMIC Group共同投资建设新州第一个可再生能源区(REZ),预计可以用太阳能及风力发电为120万户家庭提供电力,并且在2030年吸引52亿澳元的私人投资,具有非常大的商业潜力。

写在最后:

这么牛的APA估值高吗?

APA如此之牛,我们如何对公司进行估值?

一方面,APA在澳大利亚并没有其他已经上市的直接竞争对手,因此估值只能和自身进行比较;另一方面。公司在上个财年宣布了大量非现金的天然气厂减值费用导致市盈率大幅增加的关系,现在只能使用EV/EBITDA进行评估。

APA现在的EV/EBITDA倍数为30.36,略高于过去5年的平均值28.98。因此,从短期来看,APA的估值的确稍高。

但考虑到现在澳大利亚市场正出现严重的能源危机,天然气的前景与基础设施的需求被市场高度重视,以至于维州之前还在推行的禁止天然气提案都被迫延期的情况,所以,从中长期来看,目前APA稍高的估值还是可以接受的。

“APA收入稳定且具有抗通胀、抗经济周期的特性。”博满澳财分析师看好公司在未来澳大利亚新能源转型中起到的关键作用,推荐有低风险资产配置需求的投资者可以在股价适当回调时买入并长期持有。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64