硅谷银行暴雷!美国玩砸了,澳洲却不慌?(组图)

大家好,我是博满澳财首席投资官魏睿昊。美国硅谷银行(SVB)破产事件,成为了这两天大家最为关注的事情,事件引发的全球恐慌情绪,令万里之外的澳大利亚也不能幸免,许多朋友担心说,澳洲银行股也在跌,是不是说明澳洲金融体系也会出问题?我在澳洲银行里的存款到底有没有危险呢?

今天的首席说,我就来和大家讨论一下这个话题。

有关硅谷银行破产的过程和原因,相信大家这两天已经看了许多分析文章,我在这里不再赘述,而是把今天的结论先告诉大家:硅谷银行这样的情况在澳大利亚几乎没有可能发生。为什么这么说?我们给大家四个核心理由。

第一大理由,也是直指硅谷银行这一次发生问题的关键所在,就是澳大利亚的银行都在正正经经的干放贷这件事情。绝大多数银行贷款池的核心都是浮动利率抵押房贷,尤其是以普通人的房贷为主。因此安全性、分散性和利率风险等等都要好很多。

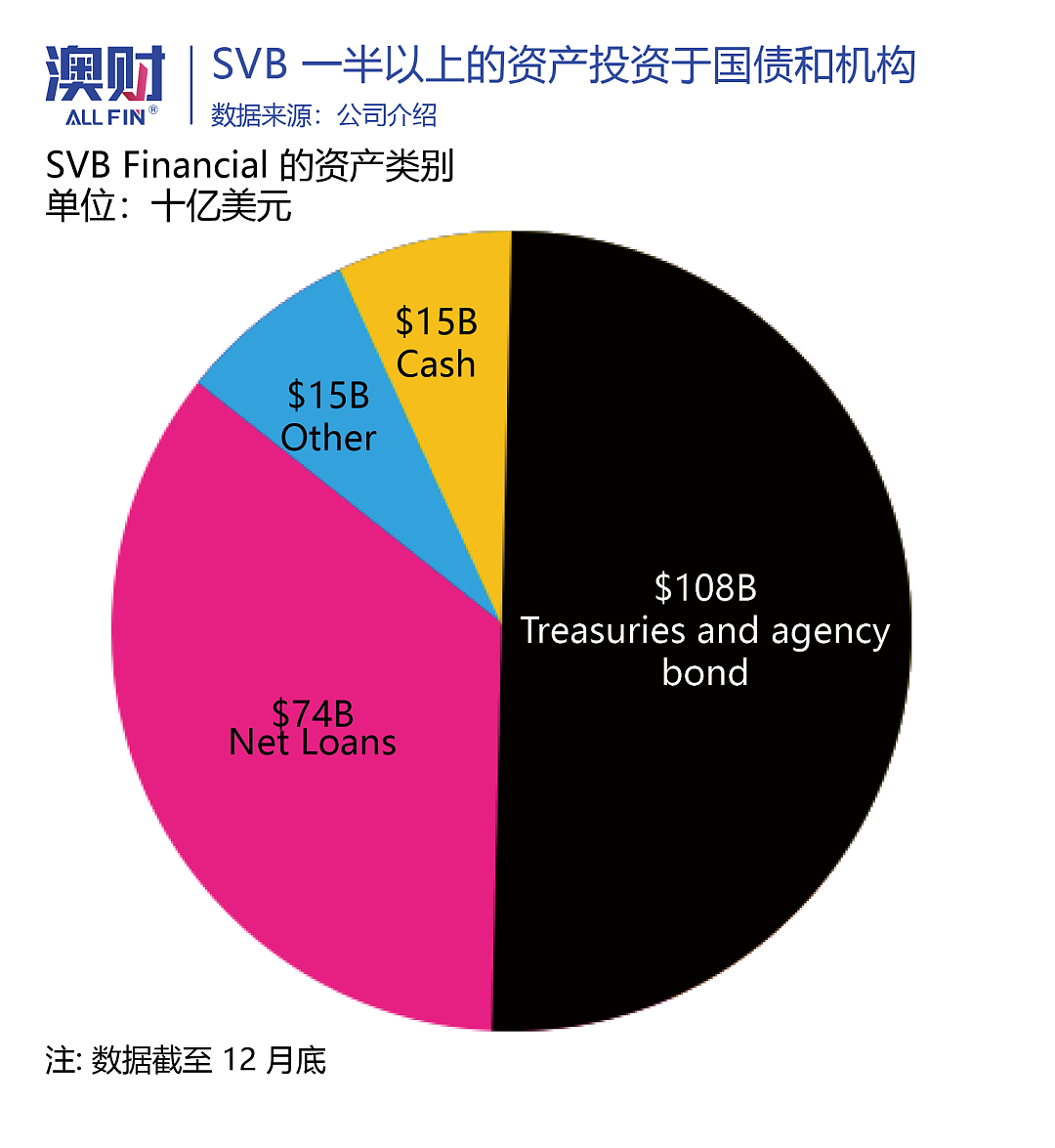

硅谷银行则走了一条不同寻常的道路,它拿着突然增加的存款,未能在很短时间内找到足够多的渠道去放贷,然后直接去市场上买了一堆债券,而且还是长期债券!

这些长期债券在利率低的时候,它回报率就很低,而硅谷银行又没有去做对冲,之后利率一旦涨起来,债券的价值出现下跌,因为它们的回报率依然很低,这个用一个债券市场的专业术语来说,就是 “久期*”太高了。(*久期:债券各期现金流支付所需时间的加权平均值)

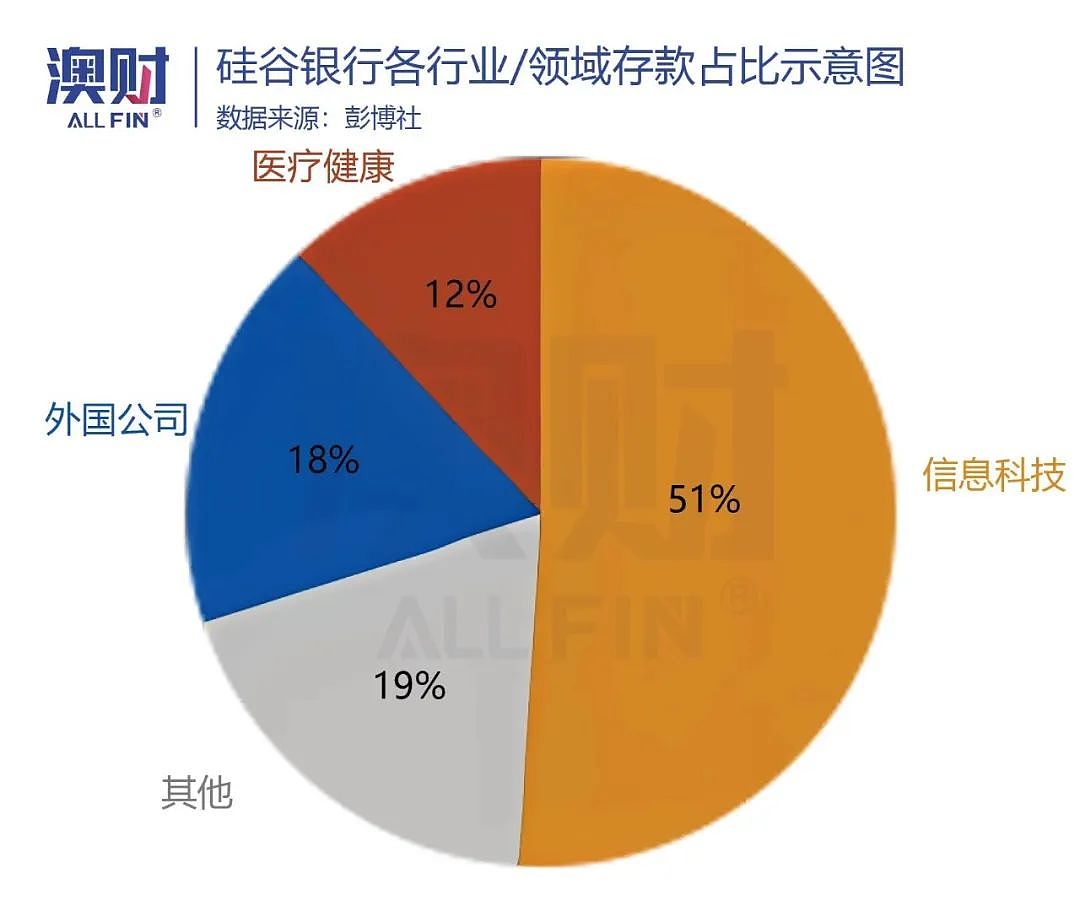

第二大理由,澳大利亚银行储户的来源广泛而分散,而且都是以零售存款为主。虽然银行也会招揽企业储户,但是企业储户的存款远远比不上零售存款的额度,也很少会出现硅谷银行这样几乎只针对某一个特定行业吸储和放贷的银行。

硅谷银行一半以上存款来自科技行业

因此,澳大利亚的银行不会出现像硅谷银行这样,突然间因为科技行业的爆发使得它的存款暴增,然后由于美联储加息之后很多科技公司又不得不使用更多自己的现金,结果存款又暴跌这种非常不稳定的波动,这在澳大利亚银行可以说是没有见到过的。

第三大理由,也是最重要的一点,就是澳大利亚的银行对于吸储、放贷这两端加在一起的利率风险是非常重视的,而且有直接的监管要求。

俗称澳洲银监会的澳大利亚审慎监管局,也就是APRA,除了要求银行遵循巴塞尔协议等一系列的基本银行监管体系和规则,还针对利率风险出台了专门的规定,要求一旦遇到利率风险提升,银行就需要准备更多的储备金,但是这个规定只是澳洲独有,并没有写进巴塞尔协议,美国的银行自然也不会去遵循这一规定。

而在实践当中,澳大利亚的银行对这一点是非常认真严肃对待的。

刚才我们说了,澳大利亚银行的绝大多数长期房贷都是浮动利率,固定利率的期限不长,通常都在三年以下,而且申请人在选择固定房贷利率的同时,银行第一时间就会到利率市场和衍生品市场上,进行利率的掉期和债券相关的掉期等这样的一个利率对冲。

也就是说,澳大利亚银行最终会把所有的固定利率房贷转化成浮动利率。当进来的钱和出去的钱的利率都是浮动了之后,银行就可以把控这两者之间的差额,也就是银行的利息差。

第四大理由,是澳大利亚对地区性中小型银行的监管和美国有重大差别。

澳大利亚所有的银行监管工作只有一个机构负责,就是我们刚才讲的银监会APRA。而且APRA对于所有的银行手上的资产,包括资产的风险度,都有一个所谓的risk-weighted的衡量标准,也就是风险加权后的资产的状况。

从风控的角度来说,中小型银行的风控能力比大银行是要稍差一些的,因此APRA一旦确定审查对象具有中小型地区性银行的特征,那么它对于这家银行的风险加权资产的评估会格外谨慎和更加严格。

作为对比,美国银行监管则有三个不同层级的机构。第一个机构也就是最高的层级——美联储,监管的是大型银行的控股公司;第二层是类似于一个美国银监会的机构,针对的是全球性的美国银行;而第三层就是州政府一级的监管机构,监管美国的地区银行。

我们拿硅谷银行举例,它只受加利福尼亚州州政府下属的一个监管机构来管辖。那么问题就来了,州政府的监管比起美联储来说其实是要更松的。

从结果来看,上一个破产的澳大利亚的银行可以一直追溯到上个世纪90年代。本世纪以来,澳大利亚甚至没有任何一个地区性的、稍微有些规模的银行破产。作为对比,美国隔几年就会有一些中小型银行破产。上一个大的就是2008年的雷曼和贝尔斯通等等。可以看出这两地对于银行业的监管的差别。

1

澳洲中小银行的“现身说法”

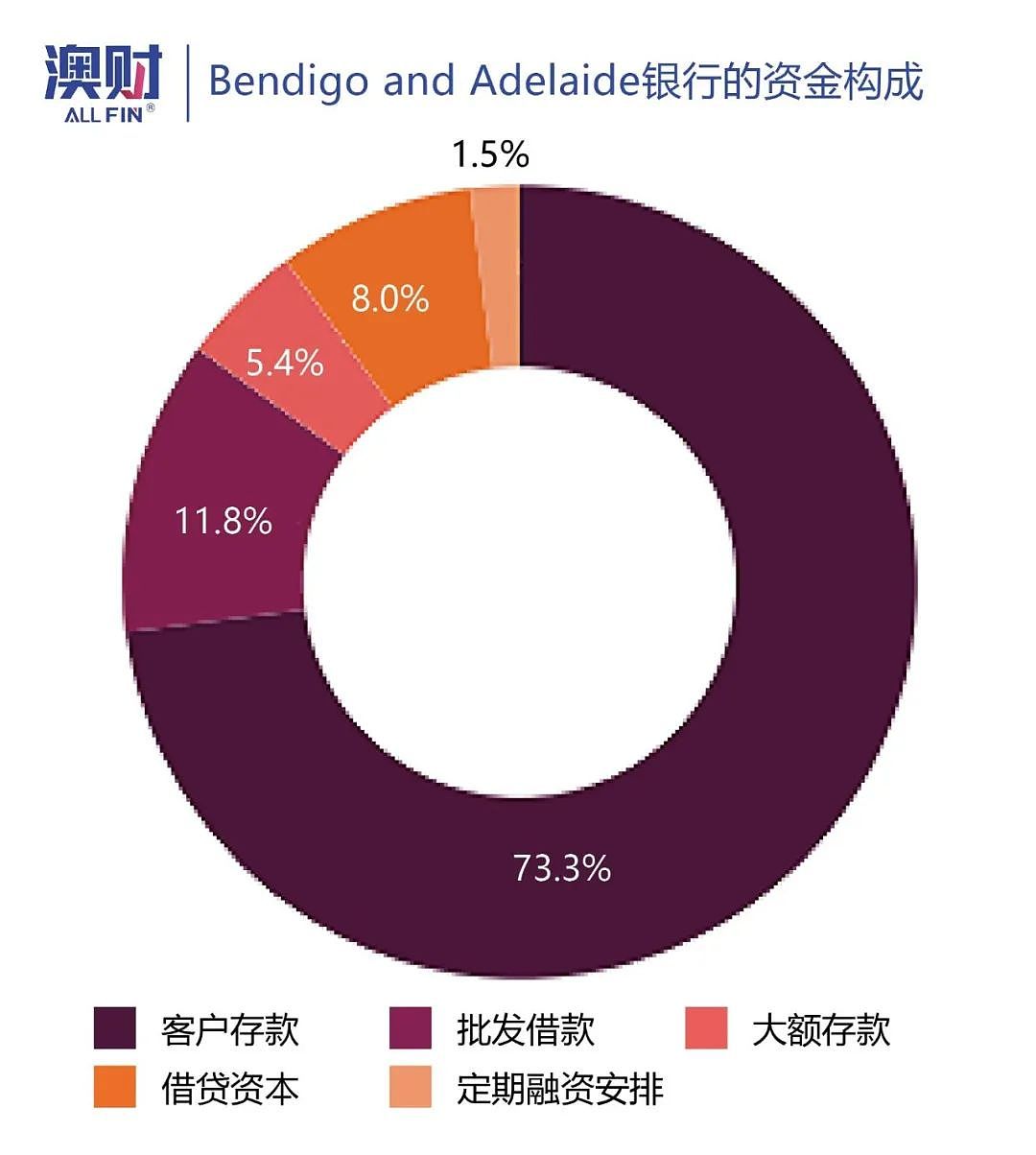

为了与硅谷银行做横向的比较研究,我们第一时间找了三家不隶属澳洲四大银行,并且独立上市的澳大利亚中小型银行,分别是Bendigo and Adelaide Bank、Bank of Queensland和比较新的数字银行Judo Bank。

前两家都是地区性银行,与大银行相比除了规模不同,其他方面并无差别。

首先这两家地区银行绝大多数的资金来自于零售储户的存款,单个储户的资金大多低于25万澳元,而它的贷款有四分之三甚至更多比例是放贷到了个人房贷上面,剩下一小部分是企业贷款和个人贷款等一些其他的贷款。而它们手上所持有的债券以国债为主,一是占比非常低,二是周期短,因此利率风险比较有限。

第三家是数字银行Judo Bank,有人可能会觉得它的模式和硅谷银行有点相似,因为Judo Bank几乎是一个比较纯的针对中小型企业的银行。

一方面,它的存款很多来自于零售业,或者一些中小企业,并不完全是个人,另外一方面它放贷对象主要是企业贷款,而不是房贷,同时,Judo Bank持有的国债占比要比传统银行高。

但即使是这样的话,Judo Bank和硅谷银行还是有几个核心差别:

第一,Judo的储户依然是比较分散的且额度不高,不会像硅谷银行动辄百万千万级、甚至亿级的存款规模,

第二Judo的业务对象没有集中在某个地区的某个行业,它面对的是全澳的中小企业,在地区和行业分布上是分散的。

第三,最重要的是Judo虽然房贷量不大,但是绝大多数的贷款依然是直接进行企业放贷,而不是去买一堆资产。而它所持有的国债的占比比起硅谷银行是要小两三倍的。

因此,即使是像Judo银行这样一个比较特殊的银行,在它的身上我们也看不到太多硅谷银行破产背后的影子。甚至从财报上来看,Judo Bank甚至是所有银行当中净利差最高的,当然这和它的贷款的风格有关。相比之下,硅谷银行由于持有大量的低利息的贷款或者证券,因此该行的净利差可能在去年年底的时候就已经是负数了。

因此,澳大利亚银行和美国银行最核心的区别在于:澳大利亚的银行无论是监管也好、业态也好,它都在做一家银行该做的事情,而硅谷银行除了风险过于集中之外,它最终的业务或者产生收入的方式已经不再像是一家银行,这个就是它的最大错误。

回到开头的结论,由于更加严格的监管存在,澳大利亚的银行几乎不可能犯这样的错。可以说,这也是澳洲的幸运所在。

2

对澳洲其他公司影响大吗?

我们再来看一下硅谷银行破产对澳大利亚一些其他公司的潜在冲击。

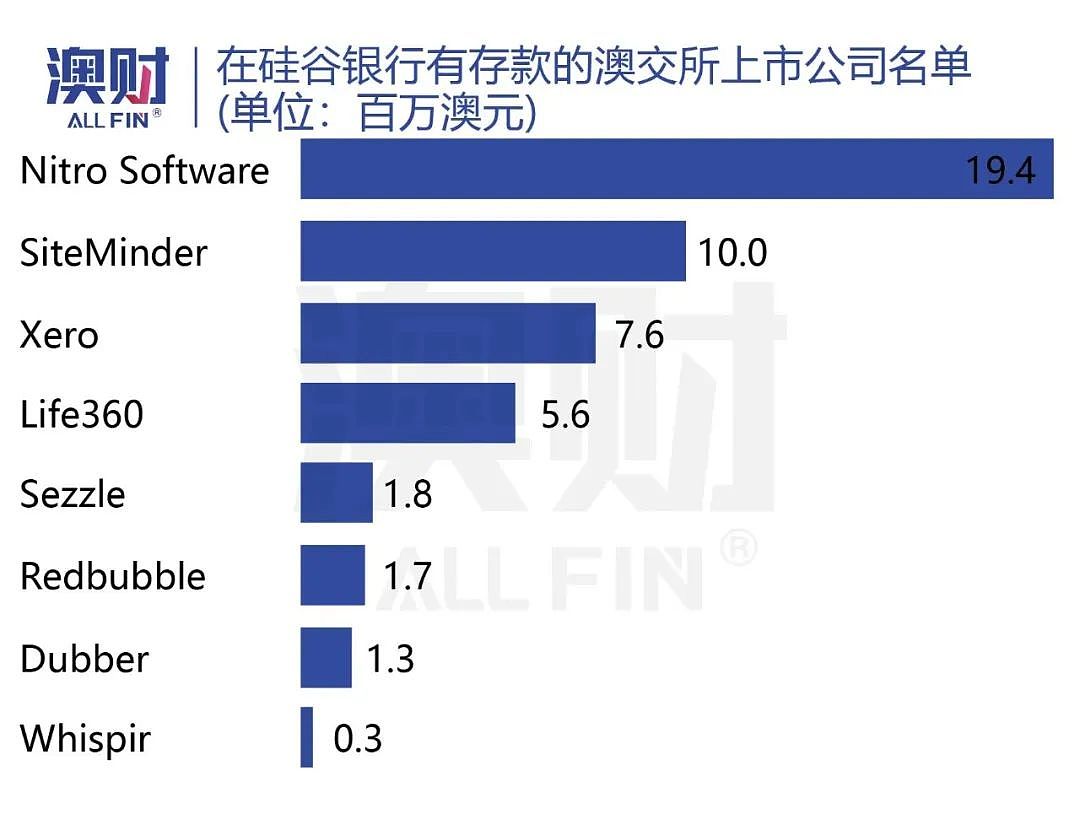

事实上和硅谷银行有直接业务关系的澳洲公司非常少,我们就拿澳大利亚已经知道的上市公司来看,很多公司第一时间都发了公告,说明自己和硅谷银行之间有没有关系,如果有关系的话,这个关系有多大,以及它存在的问题或者潜在风险有多少。

那么事实上澳大利亚公司和硅谷银行最大的业务联系,就是一些公司由于有美国业务而在硅谷银行有存款,但是存款的额度并不巨大,而且和这件事情有关的公司其实都是一些中小型的公司,这对澳大利亚的整个的经济来说不太存在系统性的冲击。

其中我们可以看到市值最高的是XERO这家会计软件公司,那么Xero在美国的硅谷银行多少存款呢?670万美元左右。

那么这个数字是Xero自己所有现金的总额10%都不到,可能只有5%。

那么其他一些更小型的公司的情况也是类似的,而且我们也已经知道硅谷银行的存款目前已经得到了美联储和美国财政部的担保,那么这部分的资金,其实从目前来看风险也已经比较低了,这方面的担忧可以更少一些。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64